Банк Японии может сокращать размер своего количественного смягчения или не делать этого, так как к тому моменту, когда Харухико Курода решит покупать меньше облигаций, долгового рынка в стране уже может не быть.

Как сообщает Nikkei, в то время как японский центральный банк размышляет о своем следующем шаге, японский рынок практически парализован, а доходность по свежим 10-летним государственным облигациями остается без изменения семь сессий подряд.

При этом Банк Японии продолжает прилагать усилия для сохранения долгосрочных процентных ставок около нуля.

Доходность 10-летним бумаг составляет 0,05%, и она там находится с 15 июня. Это самый длительный период "застоя" с 1994 г.

Что обычно происходит после периода рекордной низкой волатильности? Полный паралич рынка. И это то, что Япония сейчас, как кажется, испытывает.

Что обычно происходит после периода рекордной низкой волатильности? Полный паралич рынка. И это то, что Япония сейчас, как кажется, испытывает.

Частные держатели облигация больше не осмеливаются даже дышать без инструкций центрального банка. При этом общая волатильность государственных облигаций Японии упала до минимума с января 2008 г.

Причиной этого может быть простой факт: никто не торгуется этими бумагами.

Поэтому и доходность стоит на месте, так как сделки с новыми 10-летними облигациями практически не фиксируются.

Но подобная ситуация распространяется на другие инструменты. Так, например, торговля краткосрочными фьючерсами на процентные ставки также сократилась, а на прошлой неделе стало известно, что впервые с 1989 г. за торгую сессию не было сделок по трехмесячному фьючерсу на Tibor.

При этом сама ставка Tibor, определяющая ставки на межбанковском рынке, не меняется уже с конца сентября 2016 г. Постепенно число сделок сокращалось до минимума, поэтому их полное отсутствие – это только вопрос времени.

Отсутствие волатильности затрудняет фиксацию прибыли, да и вообще эти инструменты перестают быть привлекательными.

Так как торговля краткосрочными контрактами также сокращается, Токийская финансовая биржа с конца июля приостанавливает торги фьючерсами на основе ставки овернайт.

По мере того как все больше участников рынка уходят с такого "мертвого" рынка, результатом будет почти гарантированная потеря рыночной функции и сбой после завершения QE со стороны Банка Японии.

Кроме того, как напоминает Nikkei, если облигационные и денежные рынки потеряют способность оценивать кредитоспособность на основе ожиданий будущих прогнозов, спроса и предложения, то риск внезапной волатильности ставок от внешних потрясений, таких как глобальный финансовый кризис, будет расти.

Грубо говоря, любой внешний шок при таком рынке просто обрушит его в какой-то момент, а у ЦБ Японии не будет никаких инструментов спасения.

Грубо говоря, любой внешний шок при таком рынке просто обрушит его в какой-то момент, а у ЦБ Японии не будет никаких инструментов спасения.

Фактически гегемония мировых центральных банков в сфере торговли рыночными инструментами достигла таких масштабов, что о "свободной" торговле можно забыть.

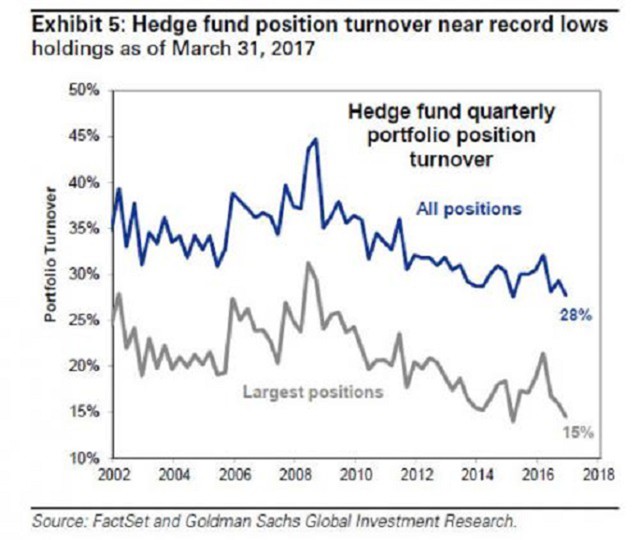

Между тем, подобные проблемы – это не только японский феномен. Достаточно вспомнить о том, что ежеквартальный портфельный оборот среди хедж-фондов США снизился до самого низкого уровня. В Европе происходят аналогичные процессы.

И если ФРС уже объявила о сокращении баланса, то ЕЦБ и Банк Японии только планируют это сделать. Совершенно неясно, каким будет новый рынок, после того как все это произойдет.