Москва, 17 июня - "Вести.Экономика Главной экономической новостью прошедшей недели стало решение Центробанка снизить ключевую ставку до 7,5%. Решение весьма спорное, но на его фоне практически незамеченной осталась новость гораздо более важная и тревожная: свежая денежная статистика показывает, что Банк России подвёл российскую экономику к той черте, на которой она находилась в предкризисном июне 2008 года, считает руководитель группы макроэкономических исследований "КАМАЗ" Сергей Блинов.

Практикуемый Центральным Банком в последние полтора года денежный зажим печально сказывается на реальном секторе. Невзирая на высокие цены на нефть и рекордные внешнеторговые и бюджетные профициты, падают не только реальные доходы населения. С весны 2018 г. начали падать перевозки цемента, с августа 2018 г – продажи грузовых автомобилей. В декабре 2018 упали перевозки грузов по железным дорогам, а в феврале 2019 г., впервые с 2017 г., сократились продажи легковых автомобилей. И без того вялый – стагнационный – рост экономики практически остановился.

Практикуемый Центральным Банком в последние полтора года денежный зажим печально сказывается на реальном секторе. Невзирая на высокие цены на нефть и рекордные внешнеторговые и бюджетные профициты, падают не только реальные доходы населения. С весны 2018 г. начали падать перевозки цемента, с августа 2018 г – продажи грузовых автомобилей. В декабре 2018 упали перевозки грузов по железным дорогам, а в феврале 2019 г., впервые с 2017 г., сократились продажи легковых автомобилей. И без того вялый – стагнационный – рост экономики практически остановился.

Неудивительно, что у читателей возникает закономерный вопрос: а когда в таком случае нужно ждать «взрывных» изменений в экономике, аналогичных августу 1998 года, сентябрю 2008 года или декабрю 2014 года? Проще говоря: когда бабахнет?

Чтобы ответить на этот вопрос, посмотрим внимательнее, что происходит с денежной базой.

Номинальная денежная база падает

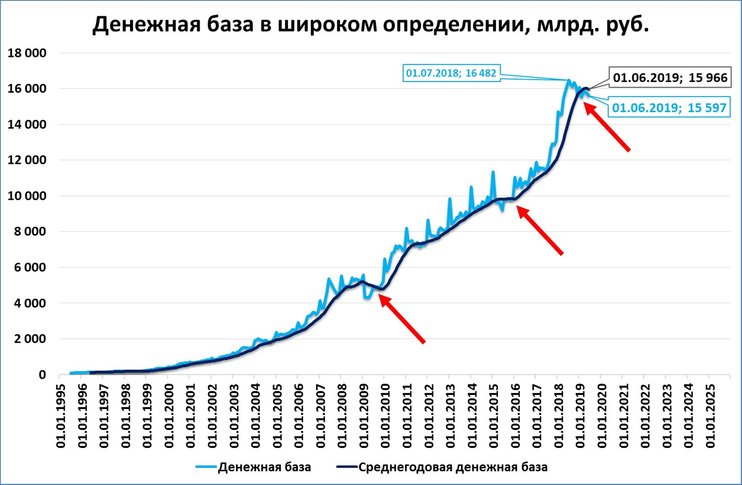

Денежная база в широком определении (упрощённо: наличные в обращении плюс счета финансовых организаций в ЦБ) упала ниже среднегодовых значений и на 1 июня составила 15,6 трлн. рублей.График 1. Денежная база ниже среднегодового уровня – признак кризиса

Что денежная база оказалась ниже среднегодовых значений (см. синюю линию на графике 1) - это уже само по себе признак приближения кризиса (так было в кризисы 2008-09 и 2014-15 годов).

Гораздо хуже, что она к тому же оказалась ниже своих прошлогодних значений.

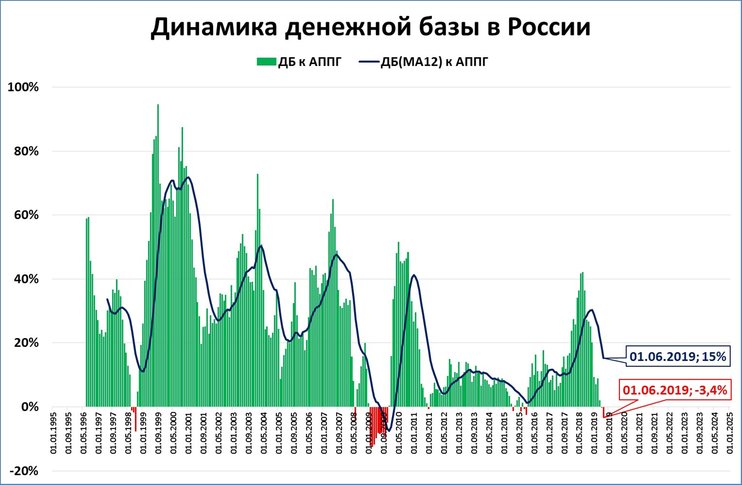

График 2. Таких темпов падения денежной базы не было с 2009 года

Источник: ЦБ РФ

На 1 июня денежная база на 3,4% меньше, чем год назад. Столь резкого падения не было с 2009 года. Но пока что мы говорили о номинальных величинах, то есть, цветочках. Теперь поговорим о ягодках.Реальная денежная база сжимается ещё сильнее

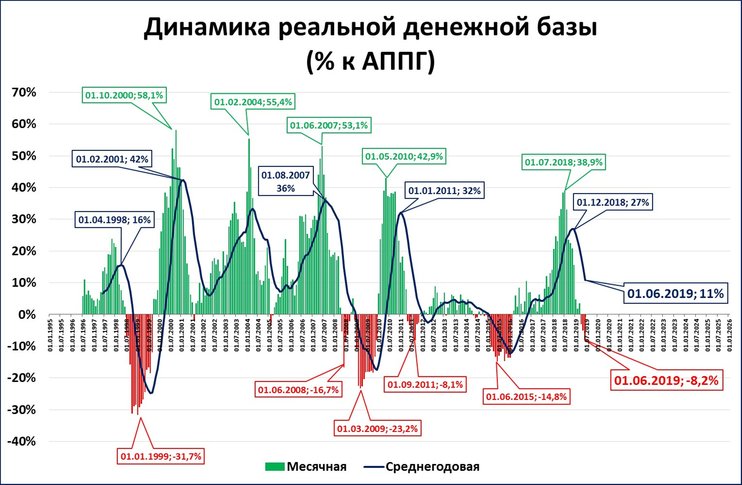

Если денежная база сжимается даже номинально, то что уж говорить о денежной базе в реальном выражении: ведь помимо Центробанка в её усыхание вносит свою лепту ещё и инфляция.В постоянных ценах 2016 года реальная денежная база составила в июне всего лишь 13,97 трлн. рублей и практически вернулась к уровню января 2014 года (13,65 трлн. рублей) – то есть к уровню более чем пятилетней (!) давности.

График 3. Динамика реальной денежной базы хорошо объясняет стагнацию экономики последних десяти лет

Источники: ЦБ, Росстат, расчёты С. Блинова

Этот график наглядно показывает причины как быстрого роста российской экономики первых двух сроков президента Владимира Путина, когда реальная денежная база за 8 лет выросла в 6,5 (!) раз, так и причины последовавшей затяжной рецессии – стараниями Центрального банка вот уже более десяти лет реальная денежная база практически не растёт.

Причём сжатие реальной денежной базы ускоряется. 1 июня 2019 года она была уже на 8,2% меньше, чем 1 июня 2018 года (график 4).

График 4. Динамика реальной денежной базы напоминает июнь 2008 года

Источники: ЦБ, Росстат, расчёты С. Блинова

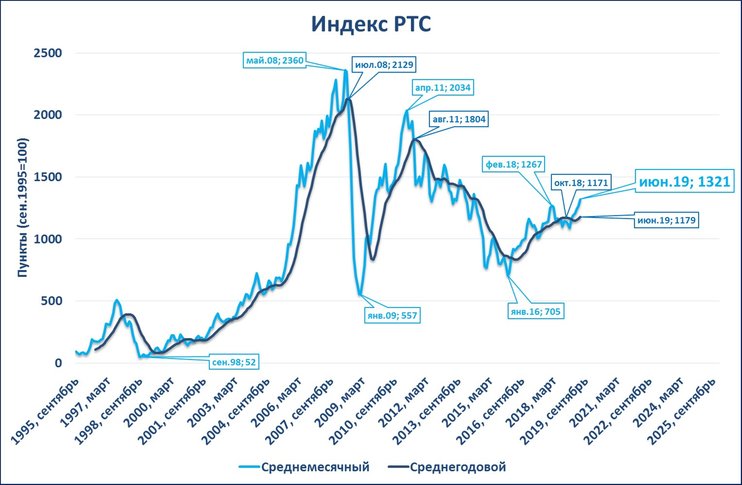

Ни о каком здоровом росте экономики при таком «денежном кровопускании» говорить просто не приходится. Темпы падения реальной денежной базы сейчас сопоставимы с падением, наблюдавшимся в июне 2008 года, ровно 11 лет назад (график 4).В 2008 году первыми на резкий денежный зажим среагировали фондовые индексы, они посыпались сразу после майского пика, уже в июне (график 5).

График 5. На прошлые сжатия денежной базы РТС отвечал снижением

Источник: Финам

Аналогичной была реакция индекса РТС на сжатие денежной базы и в 2011 году – с апреля индекс начал падать, и падение продолжалось до 2016 года. Если ЦБ сейчас и дальше продолжит сжатие денежной базы (а за денежной базой вынуждена будет последовать и вся денежная масса), то биржевые рекорды июня 2019 года останутся рекордами надолго, как надолго ими остались пики 2008 и 2011 годов.

Другими словами, с точки зрения фондовых индексов разворот может наступить в течение ближайших дней или недель.

Когда может «бабахнуть»?

С тем, что экономика пребывает в состоянии вялотекущего кризиса, спорить трудно: это подтверждают падение продаж автомобилей, падение реальных доходов населения и многие другие показатели. Но стоит ли ждать взрывного ухудшения, наподобие обвалов августа 1998 года, сентября 2008 года или декабря 2014 года? И если подобное случится, то когда?Вопрос очень сложный. Ведь мы должны, хотя бы приблизительно, спрогнозировать, когда наступит такой день, который впоследствии назовут «чёрным вторником» (или «чёрной средой» или «чёрной пятницей» - день недели может оказаться любым). Тем не менее, попробуем на этот вопрос ответить.

Мы уже отметили, что ситуация очень напоминает резкое сжатие денежной базы весной-летом 2008 года. После того сжатия взрывное ухудшение, как мы все помним, разразилось уже в сентябре и проявилось в форме биржевого обвала, ежедневной приостановки торгов, нехватки ликвидности. Будет ли так на этот раз? Ждать ли обвала уже в сентябре?

Совсем не обязательно. Ведь после аналогичного сжатия денежной базы в 2011 году до декабрьского 2014 года обвала прошло более трёх лет. Почему такая разница? Поскольку денежная база находится под полным контролем Центрального банка, то сроки и глубина срыва экономики страны в кризис зависят прежде всего от его политики.

Поэтому, с одной стороны, никакой предрешённости и фатальной неизбежности обвала нет: ЦБ легко мог бы не только оттянуть время «жёсткого» кризиса, но и вовсе отменить его. С другой стороны, исторический опыт как быстрого (1998 и 2008 годы), так и медленного (2011-2014 годы) приближения нашей экономики к обвальному падению свидетельствует, что руководители Банка России обычно не извлекают уроков из своих ошибок и привычно эти ошибки повторяют.

С учётом вышесказанного возможны два основных сценария подхода к «обвалу».

Сценарий первый, «быстрый»: Центробанк будет сжимать денежную базу так же быстро, как он это делал в 2008 году (см. график 4). В этом случае «бабахнет» примерно в сентябре 2019 года.

Сценарий второй, «медленный»: Банк России будет, как он это делает с 2011 года, совершать «обманные манёвры» и усыплять бдительность наблюдателей: то есть, будет то поджимать денежную базу, то слегка отпускать её (см. график 4). В этом случае стагнация может продолжаться ещё несколько лет (аналогично 2012-2014 годам), и только потом произойдёт обвал, наподобие «черного понедельника» 15 декабря 2014 года.

Экономика России сейчас как бы на распутье между двумя этими сценариями. По какому из них будут развиваться события в реальности, мы сможем понять по действиям Банка России и по тому, как меняется статистика денежной массы и денежной базы. Будем и дальше с интересом наблюдать, какой же именно тропой Центральный Банк приведёт нас к кризису. И к тому же у нас остаётся пусть и слабая, но всё-таки надежда на то, что ЦБ прекратит денежный зажим, и вместо увязания в трясине кризиса мы вернёмся на траекторию роста.