Москва, 19 мая. Для двух из крупнейших частных держателей казначейских облигаций США сигналы, которые подавал долговой рынок за последнюю неделю, становятся всего лишь шумом, когда речь заходит об ожиданиях относительно монетарной политики Федеральной резервной системы, пишет Bloomberg.

Goldman Sachs Asset Management и Vanguard Group Inc., которые управляют активами в общей сложности на $5 трлн, заявляют, что верят словам чиновников ФРС о намерении повысить ставку в следующем месяце. В последнее время инвестфондам было нелегко придерживаться этой убежденности: подразумеваемая рынком вероятность ужесточения ДКП менялась на фоне политического шторма в Белом доме, а показатели вмененной инфляции приблизились к минимумам с ноября.

Эти сигналы рынка облигаций заслуживают внимания, так как инвесторы оценивают перспективу повышения ставок после июньского заседания ФРС. Шансы на повышение ставки в следующем месяце восстановились до около 70% с 57% в среду, исходя из текущей эффективной ставки по федеральным фондам и форвардов на однодневные индексные свопы. Хотя этот показатель ниже 80%, наблюдавшихся на прошлой неделе, мартовский урок не позволяет инвесторам делать ставки, противоречащие ФРС, когда представители регулятора ясно дают понять, что будут ужесточать политику.

"Это повседневный рыночный шум", - отмечает Грег Дэвис, глава отдела инструментов с фиксированной доходностью в Vanguard. Согласно данным, собранным Bloomberg, фонд является крупнейшим частным держателем Treasuries.

Дэвис высказал свою позицию в четверг, на следующий день после того, как индекс S&P 500 продемонстрировал максимальное снижение за восемь месяцев. Он сказал, что не ожидает существенного дальнейшего снижения доходности облигаций, если перспективы акций или экономики значительно не ухудшатся.

"ФРС предельно ясно выразила желание продолжить процесс нормализации монетарной политики, - заявил Дэвис. - Они продолжат идти по этому пути, если не столкнутся с препятствиями, а мы не считаем, что опубликованные в последнее время данные были достаточно слабыми".

Как сообщали "Вести.Экономика", потребительские цены (индекс CPI) в США в апреле выросли на 0,2% после снижения на 0,3% месяцем ранее. В годовом выражении цены выросли на 2,2% после подъема на 2,4% в марте.

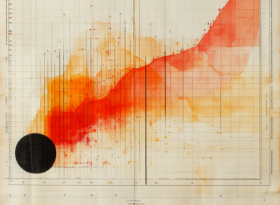

Инфляция была ниже прогнозов в последние месяцы, а базовый индекс потребительских цен впервые с 2015 года упал ниже 2%. Рынок облигаций, привязанных к инфляции, указывает на то, что некоторые инвесторы ставят под сомнение возможность достижения Центробанком 2%-ной цели по темпам роста цен. Спред доходности 10-летних казначейских облигаций и защищенных от инфляции бумаг TIPS с аналогичным сроком погашения сократился до 1,78 процентного пункта в четверг, достигнув минимума с 9 ноября.

"Им (ФРС - прим. ред.) предстоит многое наверстать на пути к нормализации политики, и их не должны сбить с пути пара месяцев слабых данных по инфляции, - считает Майк Суэлл из Goldman Sachs Asset . - Они по-прежнему могут повысить ставки пару раз в этому году, а также начать сокращение баланса".