Министерство финансов США 27 января сообщило о решении снять санкции в отношении компаний «Русал», En+ и «Евросибэнерго». Компании смогут осуществлять операции с иностранными контрагентами, проводить расчеты и использовать соответствующую инфраструктуру для проведения сделок и поставок своей продукции. Деятельность группы в условиях ограничений может стать кейсом для учебников по корпоративным финансам для будущих поколений менеджеров, считает Владимир Капустянский, начальник отдела портфельных инвестиций КИТ Финанс Брокер.

Русал стал первым , кому удалось покинуть «черный список». Если убрать за скобки политический подтекст вокруг господина Дерипаски, то все остальное будет важно как с точки зрения операционной деятельности любого бизнеса, попавшего под санкций, так и с точки зрения последствий самих санкций для контрагентов, миноритарных акционеров, держателей евробондов, Правительства.

Русал стал первым , кому удалось покинуть «черный список». Если убрать за скобки политический подтекст вокруг господина Дерипаски, то все остальное будет важно как с точки зрения операционной деятельности любого бизнеса, попавшего под санкций, так и с точки зрения последствий самих санкций для контрагентов, миноритарных акционеров, держателей евробондов, Правительства.

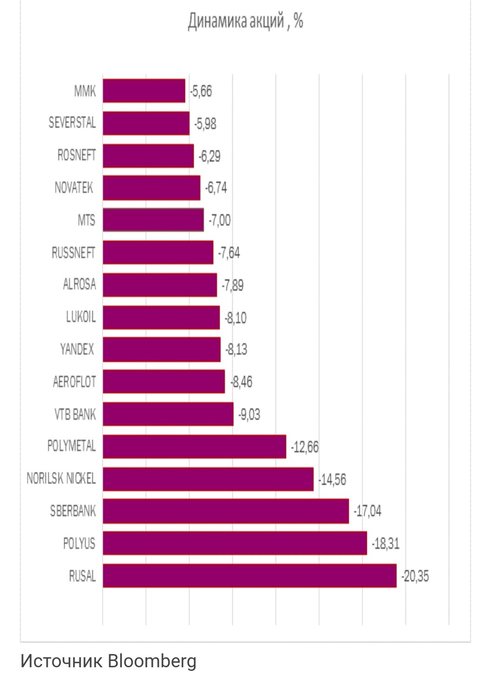

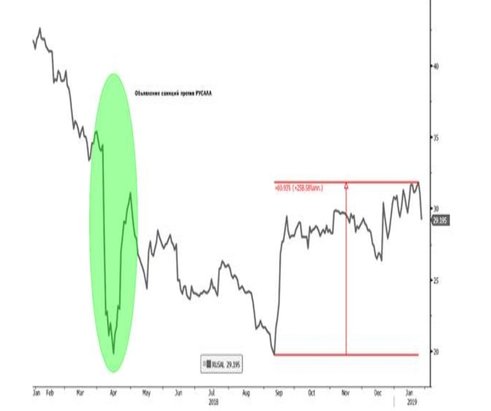

Реакция фондового рынка на санкции, введенные 6 апреля 2018 года, была стремительной. Ключевой кредитор в лице Сбербанка потерял за один день 17% от своей капитализации, сам алюминиевый гигант - 20%, остальные акции и облигации в разной степени. Индекс ММВБ снизился на 8%.

Пессимистичное настроение участников торгов было ожидаемым, поскольку 80% выручки от продажи алюминия приходится на зарубежные поставки. Доля Русала в импорте алюминия в США составляла 16-18%. В течение недели появились сообщения из Европы и Азии о разрыве, приостановке отношений с компанией. В такой ситуации Русал предупредил инвесторов о возможных последствиях от санкций. В частности, это могло привести к техническим дефолтам в отношении некоторых кредитов и облигационных займов.

Пессимистичное настроение участников торгов было ожидаемым, поскольку 80% выручки от продажи алюминия приходится на зарубежные поставки. Доля Русала в импорте алюминия в США составляла 16-18%. В течение недели появились сообщения из Европы и Азии о разрыве, приостановке отношений с компанией. В такой ситуации Русал предупредил инвесторов о возможных последствиях от санкций. В частности, это могло привести к техническим дефолтам в отношении некоторых кредитов и облигационных займов.

Для держателей еврооблигаций наступили тяжелые времена. Были заморожены расчеты сделок в основных кастоди EuroCkear и Clearstream. Фактически, владельцы бондов стали заложниками ситуации в отличие от акционеров, которые могли при желании продать свои бумаги на бирже. Индикативная котировка на еврооблигации установилась на уровне 25-40% от номинала.

Надо отметить, что слишком большое количество участников по всему миру зависит от поставок Русала, поэтому изначально правительство США дало отсрочку для введения ограничительных мер до 7 мая с последующей пролонгацией. Данная мера была предусмотрена для того, чтобы американские инвесторы и потребители имели достаточно времени для реализации активов, связанных с Русалом и для перестройки логистики поставок. Практика показала, Европейские производители в большей мере нуждались в данной отсрочке. Так как это грозило остановкой производства и ростом социального напряжения.

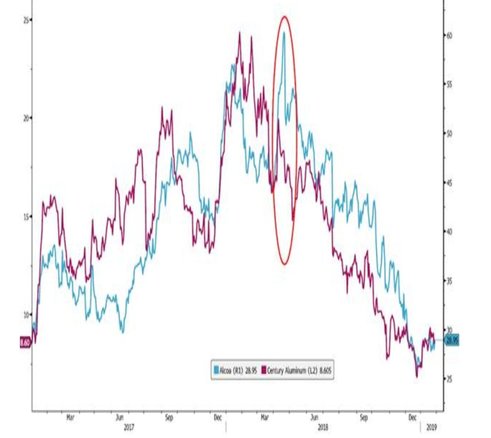

В моменте, победителем от всего этого стали спотовые продавцы алюминия и конкуренты Русала, например, американские производители Alcoa и Century Aluminum, подорожавшие на 18-25% за 10 дней.

В последствии это им мало помогло, поскольку администрация Трампа стала активно лоббировать введение заградительных торговых пошлин, в частности, с Китаем и Евросоюзом. Это, в свою очередь, поставило большой вопрос к росту мировой экономики и потребления.

В последствии это им мало помогло, поскольку администрация Трампа стала активно лоббировать введение заградительных торговых пошлин, в частности, с Китаем и Евросоюзом. Это, в свою очередь, поставило большой вопрос к росту мировой экономики и потребления.

С момента анонсирования запретительных мер со стороны МинФина США менеджмент Русала стал работать над смягчением последствий и планом по реализации вывода самой компании из-под санкций - под названием «план Баркера». Названный в честь председателя совета директоров лорда Грега Баркера. Для диалога с властями США наняли лоббистскую компанию Mercury. Работа велась по всем направлениям. Смена совета директоров, изменение доли ключевого акционера, введение новых представителей. В операционной деятельности повысили долю расчетов за продукцию в евро. Поставлен вопрос о перерегистрации бизнеса с о. Джерси в российскую юрисдикцию. Проработали варианты закупок алюминия со стороны Росрезерва.

В информационном поле на протяжении данного периода поддерживался повышенный интерес. Котировки акций вели себя волатильно. Каждый раз перед контрольной датой отсрочки появлялись новые вбросы как со стороны делового сообщества, так и американских представителей на высшем уровне. Последнее движение в акциях от минимумов составило 60%. С возобновлением расчетов по еврооблигациям есть потенциал роста в 4-5 п.п. по данным инструментам.

Все история с Русалом показательна тем, что любая российская компания подобного уровня может быть следующей. "Было бы желание, а повод найдётся...", - как сказал глава МИД Сергей Лавров. Бизнесу стоит готовиться заранее. Продумать юрисдикции, способы расчетов, логистику поставки продукции, проверить контрагентов, сделать своего рода стресс-тест.

Все история с Русалом показательна тем, что любая российская компания подобного уровня может быть следующей. "Было бы желание, а повод найдётся...", - как сказал глава МИД Сергей Лавров. Бизнесу стоит готовиться заранее. Продумать юрисдикции, способы расчетов, логистику поставки продукции, проверить контрагентов, сделать своего рода стресс-тест.

Для евробондов имеет смысл внедрить вариант расчетов сделок помимо международных кастоди, провести регистрацию выпусков на российских биржах. Повысить привлекательность инвестиций в подобные инструменты среди физических и юридических лиц через налоговое законодательство. Международные расчеты и транзакции за продукцию проводить в евро и юанях, долю долларов снизить до 25%. Диверсифицировать рынки сбыта. Повышать вес внутреннего рынка путем естественного развития экономических зон и кластеров. Повышать кооперацию с азиатскими и латиноамериканскими инвесторами.

Вопрос – кто следующий?