Участников рынка насторожили относительно слабые китайские макроданные, статистика по розничным продажам в США и бюджетные проблемы Италии. Однако риски мировой экономики позволяют надеяться на новые стимулы регуляторов.

Американские фондовые фьючерсы проседают на премаркете. Во вторник ключевые индексы прибавили 0,8-1,2%, отскочив после провала понедельника. Зона поддержки по S&P 500 – 2820-2790 пунктов, в начале недели индекс ее протестировал. Возможна более глубокая просадка. Первой целью в случае развития среднесрочной коррекции может стать отметка 2700 пунктов.

Американские фондовые фьючерсы проседают на премаркете. Во вторник ключевые индексы прибавили 0,8-1,2%, отскочив после провала понедельника. Зона поддержки по S&P 500 – 2820-2790 пунктов, в начале недели индекс ее протестировал. Возможна более глубокая просадка. Первой целью в случае развития среднесрочной коррекции может стать отметка 2700 пунктов.

Риски

Проблемы мировой экономики. Розничные продажи в США в апреле снизились на 0,2% по сравнению с мартом, когда был зафиксирован 1,7% рост (прогноз: +0,2%). Рост промпроизводства Китая в апреле значительно замедлился и составил 5,4%, против 8,5% в марте. Замедление темпов наблюдается как в добыче, так и в обрабатывающем секторе. Относительно слабые данные вышли также и по объему розничных продаж. Показатель вырос на 7,2% г/г против 8,7% в марте. Это минимальные темпы роста за 16 лет. Макропоказатели оказались заметно хуже консенсус-прогноза аналитиков.

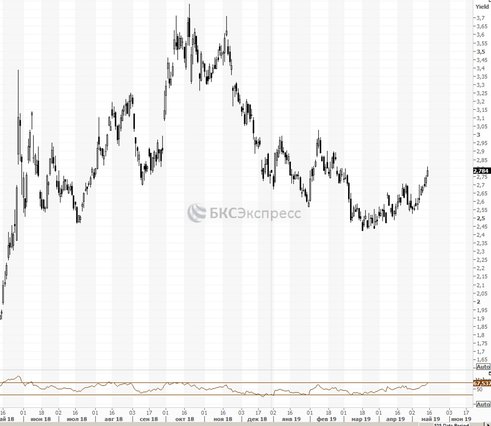

Растут доходности гособлигаций Италии, а «кривая доходности» этих бондов стала более плоской, указывая на риски еще большего ослабления экономики. Согласно заявлению вице-премьера Италии Маттео Сальвини, страна готова нарушить фискальные правила ЕС, ограничивающие дефицит бюджета.

График доходности итальянских 10-леток за год, таймфрейм дневной

США и КНР. В пятницу Белый дом увеличил пошлины на $200 млрд китайского импорта с 10% до 25%. Китай готовится принять ответные меры. Позже Дональд Трамп заявил, что в ближайшие 3-4 недели станет понятно, были ли успешны торговые переговоры. Согласно заявлению Трампа, решение о введении дополнительных тарифов пока не принято. Американский президент, подчеркнув дружеские отношения с Си Цзиньпином, заявив, что сделка будет достигнута в подходящее время. Лидеры двух стран могут встретиться в июне, в ходе саммита G20. Все это вносит ноту оптимизма на рынки, но в целом риски торговых войн остаются на повестке дня.

США и КНР. В пятницу Белый дом увеличил пошлины на $200 млрд китайского импорта с 10% до 25%. Китай готовится принять ответные меры. Позже Дональд Трамп заявил, что в ближайшие 3-4 недели станет понятно, были ли успешны торговые переговоры. Согласно заявлению Трампа, решение о введении дополнительных тарифов пока не принято. Американский президент, подчеркнув дружеские отношения с Си Цзиньпином, заявив, что сделка будет достигнута в подходящее время. Лидеры двух стран могут встретиться в июне, в ходе саммита G20. Все это вносит ноту оптимизма на рынки, но в целом риски торговых войн остаются на повестке дня.

Позитивные факторы

Отчетность корпораций. Квартальные релизы Alibaba (+1%) и Macy’s (+1,7%) были восприняты участниками рынка в позитивном формате. Компании превысили консенсус-оценки по прибыли на акцию (EPS). Выручка Macy’s оказалась ниже прогноза, однако, акции и так уже неплохо упали. Alibaba предупредил о замедлении темпов роста выручки в 2020 финансовом году, правда до все равно солидных 33%.

Монетарная политика мировых ЦБ. Медианный прогноз ФРС предполагает 1 этап повышения ключевой ставки до конца 2020 г. Однако участники рынка считают экономические риски более существенными. Сегмент деривативов закладывает, как минимум, 2 этапа снижения ставки за этот период. Согласно данным сервиса CME FedWatch, ближайшее может произойти уже в сентябре.

Китайские стимулы. В понедельник в финансовую систему страны было влито 200 млрд юаней через среднесрочные операции обратного репо (MLF). Сегодня китайский рынок акций прибавил 1,9%. После слабой макростатистики инвесторы надеются на дополнительное стимулирование.

График индекса S&P 500 по итогам вторника, таймфрейм дневной

Оксана Холоденко, эксперт по международным рынкам БКС Брокер