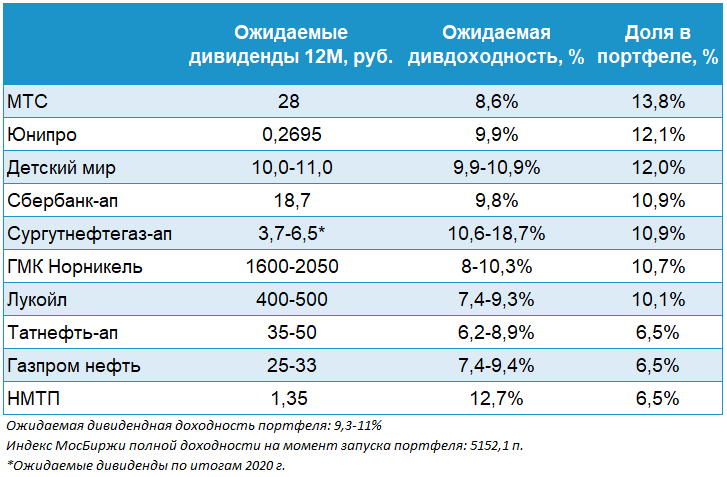

За II квартал дивидендный портфель 2020 прибавил 9,8%. В целом с начала года портфель продолжает опережать индекс полной доходности МосБиржи: -5,6% против -7,5% соответственно.

Причиной опережающей динамики портфеля является невысокая доля нефтегазового сектора, а также ставка на крепкие внутренние истории, влияние коронавируса на которые не такое значительное.

Текущая структура портфеля вполне соответствует сложившимся рыночным реалиям, поэтому она сохраняется на III квартал 2020 г.

Нефтегазовый сектор по итогам II квартала сумел заметно восстановиться на фоне роста цен на энергоносители и благотворного влияния сделки ОПЕК+. В то же время, негативными моментами можно отметить укрепившийся рубль, а также снижение добычи с мая 2020 г., что должно негативно отразиться на финансовых результатах и дивидендах по итогам года. Поэтому доля нефтегазового сектора в портфеле остается сравнительно невысокой относительно его доли в индексе МосБиржи.

Отдельно стоит отметить привилегированные акции Татнефти, выглядевшие хуже рынка. Компания приняла неожиданное решение выплатить символический 1 руб. на привилегированные акции, в то время как другие нефтяники продолжили придерживаться действующих дивполитик. Это стало ключевой причиной более слабой динамики привилегированных акций Татнефти во II квартале. Однако компания отмечает, что вскоре планирует вернуться к выплате дивидендов, а отставание котировок относительно отраслевых конкурентов может стать драйвером опережающего роста в III квартале. В связи с этим доля акций Татнефти в портфеле остается на уровне 6,5%.

Сургутнефтегаз-ап продемонстрировал по итогам квартала отрицательную динамику на фоне укрепления рубля. Тем не менее бумага выглядит интересным вложением с точки зрения снижения валютных рисков, и позволяет защититься от волатильности на мировых рынках. Доля бумаг в портфеле остается неизменной.

МТС по результатам I квартала 2020 г. отметил не столь значительное влияние коронавируса на деятельность компании. Дивидендные перспективы компании в 2020 г. не вызывают опасений, обуславливая наивысший вес бумаги в портфеле.

Юнипро пострадал от пандемии чуть больше — компания из-за коронавируса столкнулась с риском отсрочки ввода III энергоблока Березовской ГРЭС и ухудшения денежного потока, что может негативно отразиться на дивидендных выплатах в конце 2020 г. Из-за этого ожидаемые дивиденды на 12 месяцев вперед могут снизиться с 0,317 руб. на акцию до 0,27 руб. Тем не менее дивидендная доходность остается вблизи максимальных для рынка уровней, что в свете мягкой денежно-кредитной политики Банка России позволяет сохранить повышенную долю акций Юнипро в дивидендном портфеле.

В июне АФК Система совместно с РКИФ во II квартале продали еще часть своего пакета в Детском мире. Большая переподписка отразила спрос инвесторов к ритейлеру и стала драйвером для роста акций.

Также важным моментом во II квартале стало решение Детского мира о снижении коэффициента дивидендных выплат со 100% от прибыли по РСБУ до 55%. Можно предположить, что это разовый момент, связанный с желанием поддержать ликвидную позицию компании в условиях коронавируса. Кроме того, генеральный директор Детского мира Мария Давыдова отметила, что менеджмент сможет рекомендовать совету директоров выплатить оставшуюся часть нераспределенной прибыли за IV квартал 2019 г. до конца 2020 г. Поэтому позитивный взгляд на дивидендные перспективы Детского мира сохраняется.

Акции Норникеля во II квартале прибавили 7,7%, однако результат мог бы быть лучше, если бы не авария на ТЭЦ-3. Текущая просадка котировок делает бумагу интересной с точки зрения долгосрочных вложений, однако локально сохраняются риски навеса продавцов из-за не до конца ясных последствий происшествия на финансовые результаты Норникеля и его дивидендный кейс. В то же время, риски снижения дивидендов по инициативе главы компании Владимира Потанина могут встретить сопротивление со стороны Русала, поэтому изменение дивидендной политики и снижение выплат не выглядит однозначным сценарием.

Сбербанк-ап за II квартал вырос на 9,1%. Котировки оказались под умеренным давлением новостей о переносе решения по дивидендам банка на август–сентябрь. Сейчас сохраняется повышенный уровень неопределенности касаемо дивидендных перспектив Сбербанка. Нельзя исключать, что размер выплат может быть снижен относительно ожидаемых 50% от прибыли по итогам года (18,7 руб. на акцию). Однако значительного снижения дивидендов не ожидается, так как поступления Сбербанка для бюджета весьма существенны, а финансовое состояние позволяет продолжать выплату дивидендов.

Лучшую динамику среди бумаг портфеля во II квартале показали акции НМТП, прибавившие 22,5%. Совет директоров компании рекомендовал выплатить 1,35 руб. на акцию, что привело к резкой переоценке бумаг. По текущим котировкам дивидендная доходность НМТП остается высокой — 12,7%, поэтому можно было бы рассмотреть увеличение доли бумаг в портфеле, если бы не низкая ликвидность торгов и потенциал снижения прибыли по итогам 2020 г.

В ближайшей перспективе акции портовой группы могут еще подрасти, учитывая высокую дивдоходность. Локальным драйвером для бумаг способно стать решение ГОСА по дивидендам.