Мировая экономика переживает период безумия центробанка благодаря малопонятной стратегии расширения, известной как количественное смягчение, пользу от которой получает в первую очередь Уолл-стрит. Последние 10 лет центробанки создавали кредит из воздуха. Только центробанкам подвластен этот тип кредитной магии.

Увеличение денежной массы снижает процентные ставки, а это облегчает банкам предоставление кредитов. Легкие кредиты позволяют предприятиям расширяться и облегчают потребителям возможность получения кредитов, необходимых для покупки тех или иных товаров, а также увеличивают задолженность.

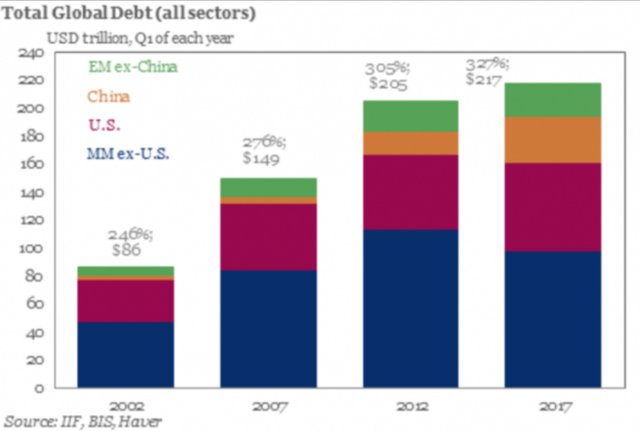

По мере роста долга страны ее валюта в конечном счете обесценивается. В настоящее время мир находится на исторически высоком уровне мирового долга.

Иными словами, центробанки мира играют в игру под названием "монополия".

При покупке ценных бумаг за счет валюты, которая поддерживается долгом, а не фактической стоимостью, мы отметили недавно, что объем облигаций с отрицательной доходностью составил $9,7 трлн. В момент погашения держатели облигаций фактически теряют деньги из-за стратегий мировых центробанков. ФРС уже намекнула, что при следующей рецессии стоит ждать отрицательные процентные ставки.

Эти массовые покупки облигаций сохранили волатильность относительно стабильной, но все может быстро измениться. Вполне возможна высокая инфляция. Китай, который планирует свергнуть доллар, поддерживая юань золотом, может пережить предстоящий "пузырь" центробанка.

Некоторые центробанки пытаются обратить вспять текущую политику расширения. Как ФРС, Банк Канады, так и Банк Англии, планируют повысить процентные ставки. ЕЦБ планирует сократить свои покупки облигаций. Слишком мало, слишком поздно?

Недавнее популистское движение на мировой арене, вероятно, будет стимулировать государственные расходы и повышение налогов по мере роста протекционистской политики. Призыв сократить неравенство в плане богатства может привести к снижению стоимости переоцененных облигаций. Вопрос в том, как искусственно созданный экономический бум будет действовать в экономике должников?

Впервые регулирующие органы стали крупнейшей инвестиционной группой в мире. Стратегия временно стала своего рода лейкопластырем, так как страны медленно восстанавливались после мировой рецессии. Фактический результат стал огромным искажением стоимости активов, поскольку процентные ставки остаются низкими, что позволяет банкам продолжать неконтролируемое кредитование.

Монополия на стероидах

Результаты вмешательства центробанков оказались неоднозначными.В то время как небольшой сегмент элиты занимался приобретением активов, остальная часть населения страдала от увеличения разрыва в доходах, поскольку рост заработной платы не оправдал ожиданий, а стоимость потребительских товаров, напротив, продолжила расти. Политика ФРС не обрела желаемого эффекта.

Несмотря на то что ФРС начала отменять политику количественного смягчения, другие центробанки, такие как ЕЦБ, Швейцарский национальный банк и Европейский национальный банк, стали еще более агрессивными в реализации стратегии количественного смягчения, продолжая самозабвенно печатать деньги. К 2017 г. Банк Японии был владельцем трех четвертей японских ETF.

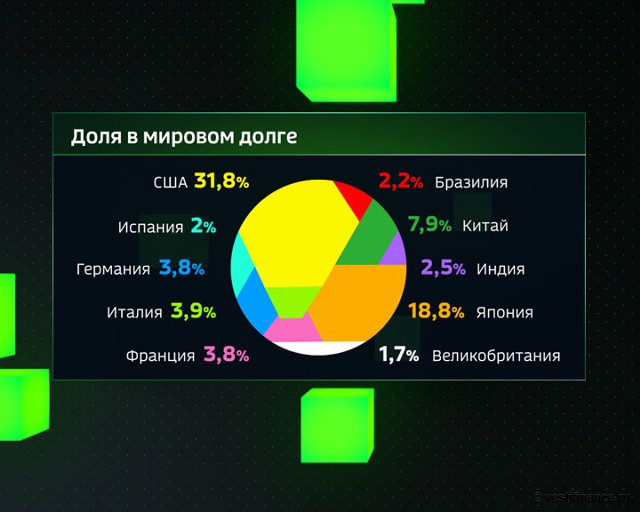

Инфографика

Доля стран в мировом долге

Швейцарский национальный банк расширяет свою политику количественного смягчения за счет включения международных инвестиций. В настоящее время он является одним из основных акционеров Apple, в который инвестировано $2,8 млрд.Центробанки стали крупнейшими инвесторами в мире. Это раздувает цены на глобальные активы до беспрецедентных уровней. Отрицательные доходности облигаций являются лишь одним из следствий этого финансового искажения.

Пока ФРС сокращает свои инвестиционные покупки, другие глобальные банки внимательно следят за результатами. Искаженные процентные ставки нанесут сильный удар инвесторам, особенно тем, кто ориентируется на более рискованную и более высокую доходность в результате количественного смягчения.

С самого начала политика центробанков была неустойчивой. Ставки в их монопольной игре растут, поскольку они пытаются исправить ситуацию с облигациями с отрицательной доходностью при покупке акций. Это позволяет продолжать игру до сих пор. Однако эти акции невозможно продать без краха рынка. Кто проиграет, а кто победит?