Итоги торгов 06.10

Индекс МосБиржи: 4171,71 п. (-1,23%)

Индекс РТС: 1814,64 п. (-1,38%)

Отличительной чертой последних сессий является высокая амплитуда колебаний. Мы наблюдаем всплеск волатильности как на российском рынке акций, так и на развитых площадках.

Учитывая совокупность внешних факторов, это не вызывает удивления. Ведь в центре внимания остаются такие темы как энергетический кризис, ситуации в китайской экономике (в том числе в строительном секторе), рост инфляции, ожидания ужесточения ДКП мировыми ЦБ и т.д.

Рост волатильности всегда сопровождается увеличением торговых объемов. В среду в акциях индекса МосБиржи наторговали на 232,2 млрд руб. Это второй результат в истории. Больше было только 10 марта 2022 г. в пик паники из-за пандемии (248,7 млрд руб.).

На акции четырех компаний пришлось 61% всего оборота: Газпром, Сбербанк Лукойл и Роснефть.

Ротация в секторах

Единой динамики в акциях широким фронтом мы по-прежнему не видим. В фокусе сейчас в основном три крупнейших сектора, которые могут двигаться в отрыве от общих тенденций: нефтегазовый, финансовый и металлургия. Нефтяники вчера активно снижались на фоне слабой динамики Brent, тогда как банки и представители черной металлургии закрывали день в плюсе.

В среду фьючерсы Brent снизились на 1,8%, но остались чуть выше $80. Не исключаем временного снижения в район $79 по Brent. Откату вчера способствовали как технические факторы перекупленности, так и статистика от Минэнерго США. Согласно данным EIA, запасы нефти и нефтепродуктов в стране за прошлую неделю выросли больше ожиданий. Добыча в США увеличилась на 200 тыс. б/с до 11,3 млн б/с. То есть практически полностью удалось отыграть негативный эффект от урагана «Ида». До него в стране добывалось 11,5 млн б/с.

Еще более существенная амплитуда колебаний отмечается на рынке газа. Стоимость фьючерсов в Европе скачет на десятки процентов в течение сессии и не отражает реальной фундаментальной картины. Итоговый откат в среду привел к резкому падению Газпрома и Новатэка, выступив поводом для снятия перекупленности.

Сегодня с утра складывается в целом неплохой внешний фон. Индекс МосБиржи на вечерней сессии отскочил с 4170 до 4210 п. вслед за ростом американского рынка акций. С утра фьючерсы на западные индексы в плюсе. Не наблюдается роста лишь по нефти. На обновление вчерашних максимумов по индексу МосБиржи в районе 4267 п. пока рассчитывать сложно. Пиковый объем торгов на таких дневных свечках часто выступает точкой временного слома тенденции.

Инфляция — негатив не только для облигаций

Не добавляет никакого оптимизма статистика по инфляции. Согласно данным Росстата, в сентябре месячная инфляция в России ускорилась до 0,6%. В годовом выражении показатель поднялся к 7,4% — максимум с июня 2016 г. уровня. За 9 месяцев текущего года потребительские цены выросли на 5,32%.

Ускорение инфляции — негатив не только для устойчиво падающего рынка рублевых облигаций, но и для акций. Именно инфляция является одним из ключевых факторов отставания таких популярных консервативных дивидендных бумаг как МТС или Юнипро. Подробнее об этом читайте в специальном обзоре.

Вместе с ростом потребительских цен увеличиваются уровни безрисковых рублевых ставок (доходности ОФЗ), делая гособлигации все более привлекательным инструментом по сравнению с акциями.

Не остается сомнений, что на октябрьском заседании Банк России при таких цифрах Росстата регулятор поднимет ставку не менее чем на 50 б.п. «Мягких» комментариев ждать не приходится, что позитивно для рубля, но не для рынка бондов и акций.

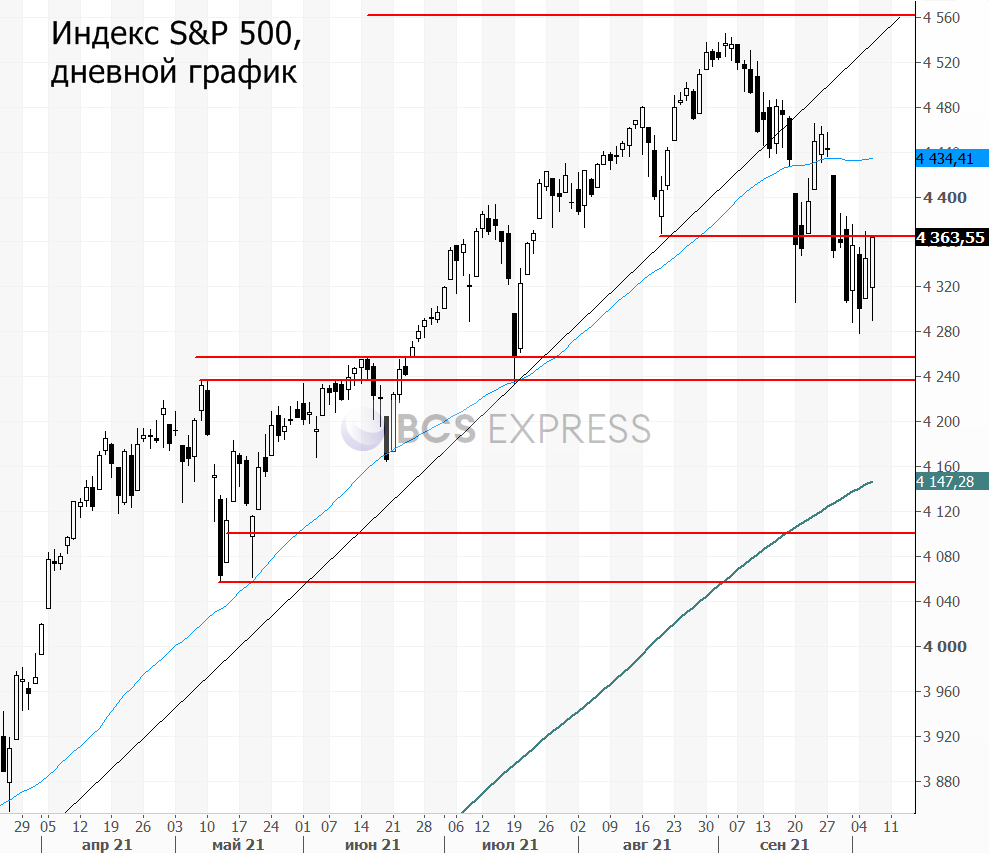

Америка готова к продолжению отскока

В США появились признаки локального разворота нисходящей тенденции последних недель. В среду после слабого открытия мы видели активизацию покупателей, вытянувших ключевые индексы на положительную территорию. По S&P 500 снизу пока еще не были достигнуты цели коррекции около 4240–4250 п. Их достижение может быть отложено. А пока же есть шансы на повторный отскок в сторону 4430–4470 п. Могут помочь новости о том, что демократы приняли в среду предложение лидера республиканцев Митча Макконнелла о временном решении вопроса с потолком госдолга.

Сентябрьское снижение в США вряд ли в ближайшее время перерастет в масштабный обвал, учитывая продолжающееся QE и избыток дешевой ликвидности. Риски смещены во времени и, вероятно, сигналы о потенциальном ускорении распродаж будут появляться лишь при существенном подъеме доходностей по американским Treasuries.

Вчера вышли достаточно сильные данные по ADP. В сентябре частные компании нанимали сотрудников быстрее, чем ожидалось. Количество рабочих мест в частном секторе выросло на 568 тыс. за месяц (ожидалось 425 тыс.). В пятницу будут опубликованы цифры по безработице и non-farm payrolls. Если они также будут сильными, то это усилит уверенность в неизбежности начала сворачивания QE уже с ноября.

В фокусе

• ПИК (+6,4%). В акциях продолжился уверенный отскок, начавшийся еще во вторник вечером. Распродажа после SPO выглядела избыточной. Сохраняется пространство для восстановления. При этом достигнутые накануне уровни около 1275 (цена SPO) могут быть лишь временной промежуточной остановкой.

• ФосАгро (+5,5%), Акрон (+4,3%), Куйбышевазот (+2,8%). Высокие цены на газ снижают маржинальность многих ключевых игроков на рынке удобрений, что способствует росту стоимости продукции. Ряд европейских игроков даже ограничивают производство, о чем накануне писали СМИ. Для российских компаний этой проблемы не существует из-за стабильности газовых цен, что создает конкурентные преимущества и способствует опережающей динамике акций.

• Сбербанк-ао (+0,3%). На старте сессии среды обыкновенные акции банка обносили исторические максимумы, сходив к 375 руб. Такой импульс роста был во многом результатом шортсквиза. После первых полутора часов спрос ушел. Сейчас акции находятся вблизи справедливых фундаментальных уровней, без значительного апсайда. А в акциях ВТБ пока не наблюдается столь же значительной перекупленности. Они отстают в динамике от Сбербанка, хотя менеджмент регулярно озвучивает намерения выплатить дивиденды в размере 50% от плановой чистой прибыли в 295 млрд. руб. При сохранении принципа равной доходности между обыкновенными и двумя типами привилегированных бумаг дивиденды ВТБ могут превысить 10% от текущих значений.

• Газпром (-2,2%). Акции не дошли до 400 руб. самую малость и вместе со всем нефтегазовым сектором перешли к коррекции. Свою роль сыграл фактор отката цен на газ в Европе и, конечно же, накопленная перекупленность. Причин для масштабной и продолжительной коррекции пока не наблюдается. Откат может быть временным, учитывая высокие объемы экспорта, цены на газ и ожидания рекордных дивидендов в 2022 г. В сложившейся ситуации на локальных просадках в бумагах Газпрома можно ожидать очень много крупных покупателей.

• Лукойл (-3,4%). Акции падали вместе со всем сектором. Сейчас вся область 6800–7050 руб. выступает зоной торможения. Бумаги не выглядят дорогими. Текущие уровни при сложившейся конъюнктуре на рынке нефти справедливы и при прочих равных не предполагают существенного снижения.

• Сегодня последний день для попадания в дивидендный реестр акционеров по акциям Роснефти, Новатэка, Полюса, Акрона и НКХП.

• В четверг Сбербанк опубликует финансовую отчетность по РСБУ за сентябрь 2021 г.

Внешний фон

Внешний фон сегодня с утра умеренно позитивный. Американские индексы после закрытия нашей основной сессии в среду к завершению торгов выросли. Азиатские рынки сегодня торгуются преимущественно на положительной территории. Фьючерсы на индекс S&P 500 растут на 0,55%, нефть Brent в минусе на 0,6% и находится на уровне $80,6.

С учетом результатов предыдущих вечерних торгов можно предположить, что при сохранении текущего фона открытие по индексу МосБиржи (IMOEX) пройдет выше уровня закрытия среды.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

Следите за материалами БКС Экспресс в Telegram

НАЧАТЬ ИНВЕСТИРОВАТЬ

БКС Мир инвестиций