Итоги торгов 23.07

Индекс МосБиржи: 3734,54 п. (-0,53%)

Индекс РТС: 1595,86 п. (-0,24%)

Рекорды, но не у нас

Предыдущая торговая неделя на российском рынке акций была волатильной, однако в то же время это не подтверждалось высокими объемами торгов.

В пятницу наш рынок выглядел слабо, заметно уступив в динамике ключевым западным площадкам. Так, американские S&P 500 и Nasdaq Composite вновь переписали исторические максимумы, полностью отыграв недавнюю коррекцию. Это был уже шестой полноценный откат рынка в этом году, однако мы видим, что все такие просадки в США постоянно выкупаются. Участники рынка не спешат продавать топовые американские голубые фишки, на которых и держится рост индексов.

По S&P 500 уже шесть месяцев мы не видели отката более чем на 5% от максимумов. Следующие ориентиры наверху смещаются к 4455 п.

В лидерах роста так называемые «бигтехи». А вот во втором эшелоне на рынке США ни о каких исторических максимумах речи не идет. Это можно отследить в динамике индекса компаний малой капитализации Russell 2000, который существенно отстал от высокотехнологичных бумаг.

В Европе аналогичная картина. Индекс STOXX Europe 600 завершал прошлую неделю на новых рекордных отметках.

Что же касается развивающихся площадок, то не только российский рынок выглядит слабо. В целом весь индекс MSCI Emerging Markets сейчас находится в фазе локальной волны снижения. Наш долларовый РТС показывает схожую динамику, так что нельзя сказать, что российский рынок сильно выделяется.

Без оборотов

Объем торгов в акциях индекса МосБиржи в пятницу упали до 52 млрд руб. Это минимальный уровень в 2021 г., если не брать в расчет торговые сессии, когда были выходные дни на западных площадках. Летний режим торгов, вероятно, в ближайшие дни сохранится. В первой половине недели нам будет трудно существенно увеличить активность и сформировать более устойчивую тенденцию из-за ожиданий итогов заседания ФРС, которые появятся в среду вечером.

Ранее индекс МосБиржи отскочил от нижней границы тренда и пока остается в рамках восходящей тенденции, начавшейся в ноябре-декабре прошлого года. Среднесрочные цели находятся в районе 4000 п., а об ухудшении картины можно будет говорить при спуске ниже 3685–3700 п.

Удар по инфляции

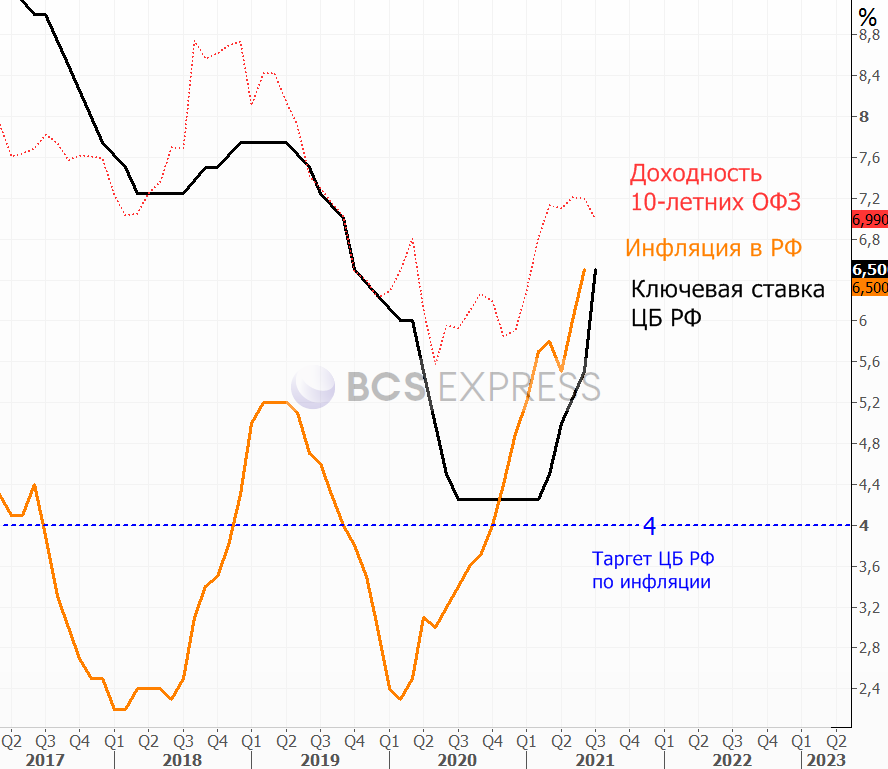

По итогам заседание ЦБ ставка была повышена на 100 б.п., что стало самым большим шагом с 2014 г. Уровень ключевой ставки по сути сравнялся с текущей инфляцией, достигнув 6,5%.

Более жесткий шаг Центробанка создает условия для ускорения замедления инфляции в будущем. Так что это предполагает пространство для роста среднесрочных и длинных облигаций.

Читайте также: Время покупать длинные облигации?

Прошлая неделя для российских ОФЗ стала лучшей за три месяца. Шансы на продолжение подъема индекса гособлигаций (RGBI) в сложившихся условиях сохраняются.

Регулятор сменил комментарий по поводу дальнейших действий. Фразу «Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях» воспринимаю в качестве сигнала о том, что при отсутствии ускорения индекса потребительских цен регулятор на следующем заседании 10 сентября возьмет паузу. Перспектива завершения цикла ужесточения ДКП — очевидный позитив для ОФЗ и в то же время повод для наращивания операций carry trade, способствующих укреплению рубля из-за положительного дифференциала реальных процентных ставок по отношению к валютам большинства развитых стран.

Пара USD/RUB спокойна отреагировала на пятничное решение ЦБ. Сегодня курс остается около 73,75. Причин для мощных девальвационных импульсов по рублю не наблюдается. Наоборот, текущая фаза ДКП и высокие цены на commodities располагают к постепенному снижению курса доллара. В Качестве среднесрочного ориентира по USD/RUB можно выделить районе 71,5–72.

В фокусе

• Сегодня Лента опубликует операционные результаты за II квартал и финансовую отчетность по МСФО за I полугодие 2021 г. В фокусе динамика LFL-показателей.

• Русагро опубликует операционные результаты за II квартал.

• В США продолжится сезон корпоративных отчетов. К текущему моменту результаты представили 24% компаний из индекса S&P 500. В 88% случаев чистая прибыль оказывается выше консенсус-прогнозов аналитиков. Если такой процент сохранится по всем компаниям, то это будет лучший квартальный «сюрприз» по отчетности за все время сбора статистики агентством FactSet с 2008 г.

Среди крупных эмитентов сегодня результаты представят Tesla и Lockheed Martin. А во вторник–среду после закрытия основных торгов отчитаются крупнейшие технологические корпорации: Apple, Microsoft, Alphabet (вторник), Facebook (среда), Amazon (четверг).

Внешний фон

Внешний фон сегодня с утра смешанный. Американские индексы после закрытия нашей дневной сессии в пятницу выросли. Азиатские рынки сегодня разнонаправленно и не показывают единой динамики. Фьючерсы на индекс S&P 500 снижаются на 0,3%, нефть Brent в минусе на 0,35% и находится в районе $73,8.

С учетом результатов предыдущих вечерних торгов можно предположить, что при сохранении текущего фона открытие по индексу МосБиржи (IMOEX) пройдет рядом с уровнем закрытия пятницы.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

Следите за материалами БКС Экспресс в Telegram

НАЧАТЬ ИНВЕСТИРОВАТЬ

БКС Мир инвестиций