Сложности с ликвидностью на рынке однодневного залогового РЕПО в США возникают ежеквартально, но они не несут рисков глобальной экономике. Это локальная ситуация, и у американских монетарных властей есть все средства для ее разрешения, отмечает Искандер Луцко, главный инвестиционный стратег ITI Capital.

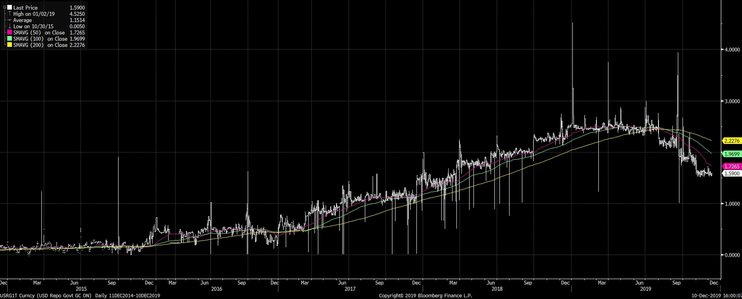

В сентябре Федеральная резервная система (ФРС) США провела вынужденные операции по скупке краткосрочных госбумаг с целью преодоления кризиса ликвидности на рынке однодневного залогового РЕПО. Данные операции были проведены регулятором впервые с финансового кризиса 2008 г. из-за образовавшейся нехватки коротких денег и резкого взлёта коротких ставок. Интервенции продолжатся по второй квартал 2020 г. включительно.

В сентябре Федеральная резервная система (ФРС) США провела вынужденные операции по скупке краткосрочных госбумаг с целью преодоления кризиса ликвидности на рынке однодневного залогового РЕПО. Данные операции были проведены регулятором впервые с финансового кризиса 2008 г. из-за образовавшейся нехватки коротких денег и резкого взлёта коротких ставок. Интервенции продолжатся по второй квартал 2020 г. включительно.

На наш взгляд, ситуация со сделками РЕПО скорее носит сезонный характер, поскольку, как правило, такие сложности возникают ежеквартально при выплате основного объема налогов (март, сентябрь и декабрь) и при сезонном спросе на краткосрочную ликвидность ближе к концу года.

С ноября наблюдается активный переток клиентских денег в США из пассивных фондов ($221 млрд) по акциям в наличные средства и на денежные рынки. Так, с начала года приток в наличные средства превысил $230 млрд и $450 млрд – на рынки капитала, преимущественно в краткосрочные казначейские облигации США. Следовательно, происходит переток из пассивов в активы банков.

Это проблема для ФРС и для банков в целом, так как финансовые институты лишаются источника ликвидности для предоставления фондирования в рамках РЕПО и свободной ликвидности. Некоторые игроки используют средства от РЕПО для покупки новых аукционных КО США, и часть ликвидности уходит на квартальные налоговые выплаты. При этом доходность по облигациям, естественно, выше чем у депозитов.

Доходность однодневного РЕПО в США, %

Нам кажется, это сезонная и локальная проблема, которая усугубится к концу года, но вряд ли скажется на мировой экономике в целом и на китайской – в частности, мы это периодически наблюдаем.