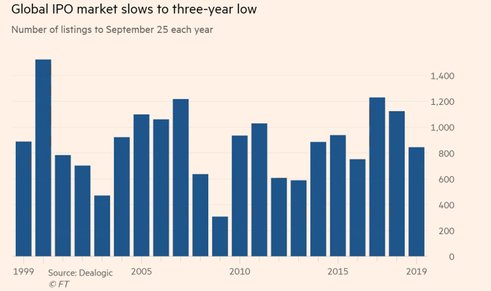

Количество компаний, привлекающих инвестиции через размещение своих акций на глобальных биржах, стремительно снижается из-за плохих перспектив глобальной экономики. Инвесторы стали меньше вкладываться в новые компании.

В этом году за первые 9 месяцев 845 компаний провели первичные публичные размещения по всему миру, что на 25% меньше, чем за тот же период в 2018 г., Это самый низкий уровень за три года, согласно последним данным Dealogic, которые приводит FT.

За счет этих сделок компании привлекли $116 млрд, что на 23% меньше, чем в прошлом году. Эта самая низкая сумма привлечения с 2016 г.

- Предвестники кризиса: глобальный долг вырос до рекорда

"За более чем два десятилетия на рынке IPO я никогда не видел так много факторов риска и неопределенностей", - сказал Штайнбах.

По данным EY, в Европе произошло самое резкое падение IPO: в этом году на 40% меньше компаний провело размещения по сравнению с 2018 г. В США было зафиксировано 23-процентное снижение, хотя более крупные листинги смягчали падение в долларовом выражении, а объем выручки от американских IPO упал всего на 1% по сравнению с прошлым годом.

Крупные IPO - в США в этом году включают в себя таких конкурентов, как транспортные Uber и Lyft, социальную медиа-группу Pinterest и джинсовую группу Levi Strauss. Uber привлек больше, чем любая другая компания, в своем списке в этом году, продав акции на $8 млрд публичным инвесторам.

Несмотря на то, что количество сделок в мире снизилось, средняя доходность в первые дни размещений на основных рынках составила 27%, а средние текущие результаты после IPO - 32%, по данным EY.

Несмотря на то, что количество сделок в мире снизилось, средняя доходность в первые дни размещений на основных рынках составила 27%, а средние текущие результаты после IPO - 32%, по данным EY.

На глобальную долю технологий, здравоохранения и промышленности пришлось наибольшая доля IPO в 2019 г. с начала года - 407 IPO (53% глобальных IPO по объему сделок) на сумму $69,4 млрд (61% мировой выручки).

Технологии продолжают оставаться сильнейшим сектором по количеству сделок и выручке в 2019 г. с начала года, составляя 23% от общего объема сделок (179 IPO) и 36% выручки ($41,5 млрд).

Азиатско-Тихоокеанский регион

В Азиатско-Тихоокеанском регионе количество IPO с начала года к 2019 г. снизилось на 9% до 436 IPO, а выручка снизилась на 27% до $46,3 млрд по сравнению с аналогичным периодом в 2018 г.

Запуск Шанхайской биржи для технологических компаний STAR компенсировал замедление активности в Гонконге, Японии и Австралии в третьем квартале 2019 г., а на азиатско-тихоокеанских биржах наблюдается снижение на 2% по числу сделок (173 IPO) и на 29% по выручке ($23,7 млрд) в третьем квартале 2019 г. по сравнению с третьим кварталом 2018 г.

Напряженность в торговле между Китаем и США продолжают влиять на деятельность по IPO во всех частях региона.

Тем не менее, Азиатско-Тихоокеанский регион продолжал доминировать в глобальном IPO в третьем квартале 2019 г. Средняя доходность IPO на основных рынках Азиатско-Тихоокеанского региона в первый день размещений выросла до 51%, в то время как средняя текущая доходность выросла до 71%, в основном из-за активности рынка STAR в Шанхае.

В Японии объем сделок снизился на 57% до 12 IPO, а выручка снизилась на 74% до $488 млн по сравнению с третьим кварталом 2018 г. В Юго-Восточной Азии показатели значительно выросли, поскольку в регионе произошло 40 IPO с выручкой $2,9 млрд. На биржах в Юго-Восточной Азии количество сделок увеличилось на 48%, а выручка выросла на 555% в 3-м квартале 2019 г. по сравнению с 3-м кварталом 2018 г. (27 IPO и $440 млн в выручке).

EMEIA продолжает сталкиваться с геополитическими препятствиями

На рынках Европы, Ближнего Востока и Африка (EMEIA, Europe, the Middle East and Africa) объемы сделок и выручка за 9 месяцев с начала года сократились по сравнению с январем-сентябрем 2018 г. Биржи EMEIA провели 172 IPO (снижение на 52%) и в общей сложности привлекли $21,1 млрд (также снижение на 41%).

Продолжающаяся торговая напряженность между США, ЕС и Китаем, выход Великобритании ослабили как рыночные настроения, так и экономические перспективы в регионе EMEIA.

Несмотря на эти проблемы, биржи EMEIA обеспечили три лидирующих места из десяти ведущих мировых бирж по выручке в 3-м квартале 2019 г. (Deutsche Börse с $1,7 млрд от 1 IPO, NASDAQ OMX с $1,3 млрд от 3 IPO и Национальная биржа Индии и Бомбея с $858 млн от 9 IPO).

Активность трансграничного IPO увеличилась незначительно - на 10% в 2019 г. с начала года в сравнении с ростом на 9% в этот период 2018 г. Кроме того, настроения инвесторов и аппетит к IPO могут улучшиться в 4-м квартале 2019 г. из-за более продолжительной, чем ожидалось, среды с низкими процентными ставками и благоприятной денежно-кредитной политики.

Доктор Мартин Штайнбах, консультант EY по IPO EMEIA отмечает, что "EMEIA попала в центр идеального шторма. В третьем квартале 2019 г. регион продолжал сталкиваться с препятствиями в виде текущих торговых проблем между США, Китаем и ЕС и неопределенностью с Brexit".