Японский Nikkei (-0,9%)

Китайский Shanghai Composite (-1,1%)

Южнокорейский Kospi (-0,6%)

Гонконгский HangSeng (-1,7%)

Австралийский ASX (-0,8%)

О главном

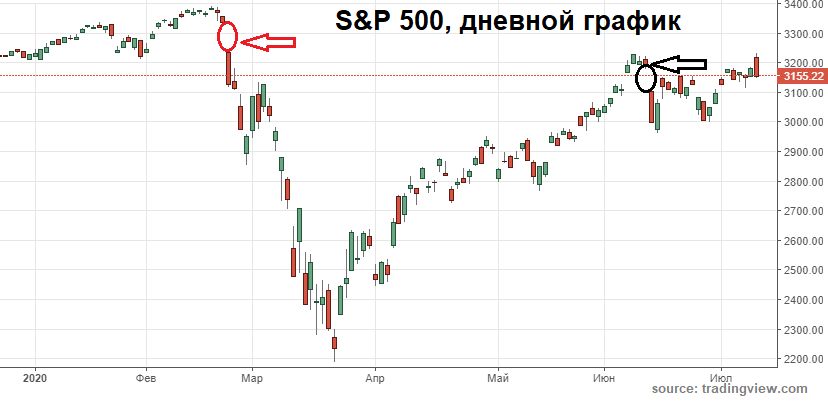

Американский фондовый рынок накануне обновил максимумы последних 4-х месяцев. Наши ранние ожидания полностью реализованы. Попутно был закрыт гэп начала июня в индексе S&P 500. С технической точки зрения активизация продавцов обоснована.

Фундаментальными основаниями ухудшения рыночного сентимента стали неутешительные данные о масштабах распространения пандемии на территории США. Экономика страны будет испытывать существенное давление пока не найдется действительно эффективное средство борьбы с эпидемией.

На рынке энергоносителей фондовые медведи перехватили локальную инициативу. Участники опасаются расширения лимитов добычи сырья в рамках соглашения ОПЕК+. Очередная встреча стран-производителей по вопросу объемов предложения состоится во вторник-среду. Ожидается скачок волатильности нефтяных контрактов.

Азиатские рынки

Индексы АТР погрузились в красную зону на фоне технической коррекции Штатов, поддерживаемой разрастанием вируса.

Китайские площадки корректируются более 1%, стирая завоевания понедельника. Сильные макроэкономические показатели страны ранее привели к ралли китайского фондового рынка. Сейчас инвесторам требует время для оценки соответствия текущих уровней цен рисковых активов и устойчивости положительных фундаментальных тенденций.

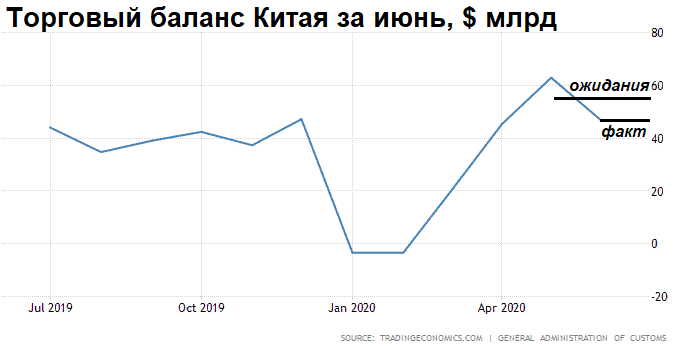

Свежие статданные по торговле КНР за июнь продемонстрировали сокращение торгового баланса с $63 млрд до $46,4 млрд. Эксперты ожидали куда менее значительный откат показателя к $58,6 млрд. Причина кроется в расхождении динамики экспорта-импортных статей: вывоз товаров и услуг вырос на 0,5% против ожиданий падения на 1,5%, а импорт взлетел на 2,7% после провального на 16,7% мая. На фоне слабой динамики восстановления внешних рынков сбыта, оцениваем макроэкономические результаты КНР лишь как умеренно негативные.

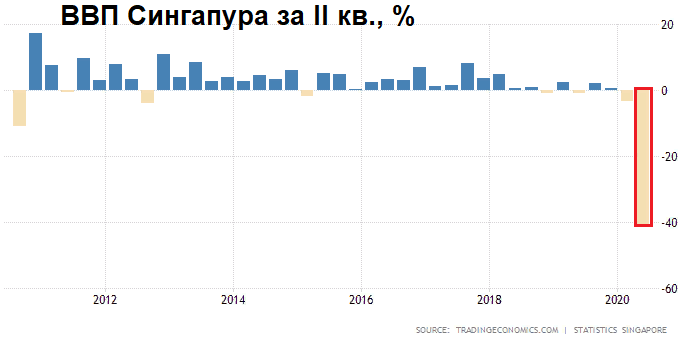

Мировой лидер по ВВП на душу населения ($101 тыс. в 2019 г.) — Сингапур, напротив, терпит бедствие. Высокая доля сферы услуг в структуре экономики азиатского государства (70%) не смогла противостоять международным заградительным барьерам на пути пандемии.

Во II кв. 2020 г. ВВП Сингапура рухнул на 41,2% против I кв. Строительный сектор упал на 96%, сфера услуг — на 38%, обрабатывающая промышленность — на 23%. Годовой темп роста продемонстрировал стагнацию на 12,6%.

Не добавляет оптимизма инвесторам АТР и динамика распространения коронавируса. На утро вторника, по данным Института Хопкинса, общее число диагностированных случаев заболевания превысило 13 млн человек, количество смертельных исходов в мире приближается к 572 тыс. граждан. Несмотря на рекордные абсолютные показатели эпидемии в Штатах, общемировой относительный показатель смертности усиливает нисходящую тенденцию: летальность от коронавируса опустилась к 4,38%.

Таким образом, волатильность последних дней американского рынка акций на волне противоречивых факторов влияния обуславливает и изменчивость индексов азиатского региона. Тем не менее драйверов, способных привести к радикальному изменению среднесрочных настроений, пока не просматривается. Риски могут реализоваться лишь в случае существенного затягивания процесса создания противовирусной вакцины и необходимости восстановления экономических барьеров.

Американские площадки

Торги на рынке акций США в понедельник завершились резким разворотом после обновления уровней конца февраля. Наши оценки последних недель строились на высокой вероятности нивелирования технического разрыва начала июня вблизи 3200 п. по S&P 500. Максимум понедельника установлен на уровне 3235 п.

По итогам дня промышленный Dow Jones закрылся в нейтральной плоскости, S&P 500 растерял около 1,5% дневного подъема и пришел к 3155 п. (-1%). Высокотехнологичный Nasdaq после очередного обновления исторического максимуму упал на 2%. В утренние часы наблюдается консолидация фьючерсов возле 3150 п. по S&P 500.

С технической точки зрения ничего экстраординарного не произошло. Наблюдаем закономерный спуск рынка после перекрытия июньского гэпа. Главное, удержаться выше поддержки 3130 п, в таком случае, ориентир до конца года — обновление исторических вершин по S&P 500.

В США открыт сезон корпоративной отчетности. Данные за II кв. раскрыла Pepsi, отразившая рост выручки и прибыли на фоне скачка продаж снеков.

Основное внимание инвесторов будет приковано к результатам банковского сектора страны. Сегодня свои итоги работы предоставят гиганты JPMorgan, Citigroup, Wells Fargo. Эксперты ожидают падение прибыли банковского сегмента рынка на 52%. Отклонение от негативных оценок способно вызвать прилив позитива.

Не прекращается эпопея с акциями Tesla. Шортовый вынос привел бумаги автопроизводителя в область $1800. Принудительная ликвидация коротких позиций завершилась исчерпанием локального спроса, и акция закрылась ($1497) на 15% ниже пиковых значений понедельника. Риск любой направленной позиции видится как экстремально высокий.

Таким образом, рынок акций США реализовал ожидаемый потенциал локального восходящего движения. Цель обновления максимумов начала марта выполнена. Техническая коррекция носит оправданный характер, при этом, для сохранения среднесрочного тренда участникам рынка на повышение достаточно удерживать уровни спроса, ближайший из которых находится у 3130 п. по S&P 500.

Сырье и металлы

Цены на нефть теряют большую часть завоеваний пятницы и понедельника. Торги по Brent проходят под отметкой в $42 с понижением в 2%. Неспособность закрепиться выше $43 за баррель вызвана ростом опасений расширения лимитов производства членами альянса ОПЕК+.

На фоне постепенного восстановления мирового спроса возникает риск отказа от пролонгации сделки. Ранее члены картеля, включая Россию, пришли к соглашению о сокращении производства на 9,7 млн б/с. В случае сокращения лимитов до 7,7 млн, это может привести к достаточно болезненной фиксации цен контрактов. Под угрозой пробоя выступит уровень $40 по Brent.

Видится, что экспортеры, оценивая возможный негативный эффект на курсообразование нефти, воздержатся от столь агрессивного изменения условий и продлят сделку.

Золото ($1797 спот) консолидируются в области многолетних максимумов. Восходящий тренд в инструменте сохраняется, поддерживаемый спросом на металл со стороны центробанков мира. Защитная функция актива также играет за покупателей. Тем не менее оценки сводятся к ограниченному потенциалу роста от текущих уровней и повышению вероятности формирования вершины. Краткосрочной поддержкой выступает уровень в $1790.