В последнее время на рынке довольно заметно усилились ожидания того, что на июньском заседании совета директоров ЦБ РФ снизит ставку. Во многом этому способствуют заявления главы регулятора Эльвиры Набиуллиной, которая в своих официальных заявлениях допустила снижение ставки в II-III кварталах, отмечает Андрей Кочетков, ведущий аналитик «Открытие Брокер».

Поскольку на II квартал остаётся лишь одно заседание, то и вероятность изменения ставки на рынке воспринимают в качестве решённого дела.

Поскольку на II квартал остаётся лишь одно заседание, то и вероятность изменения ставки на рынке воспринимают в качестве решённого дела.

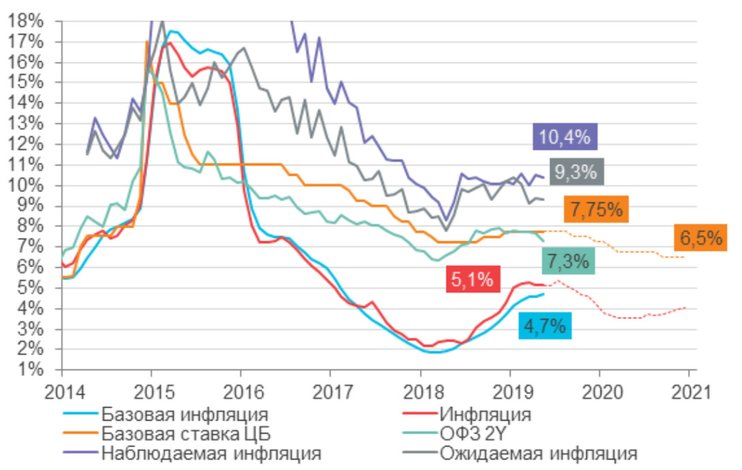

Поводом для такого прогнозного ожидания служит то, что пик инфляции был пройдён в марте, когда показатель вырос до 5,3%. Однако уже к июню рост замедлился до 5,1%. На рынке ОФЗ также нет существенных проблем со спросом. Резиденты и нерезиденты охотно покупают российские долговые бумаги, снизив их доходность до минимальных значений более чем за год. Внешнее давление на российские активы почти отсутствует, хотя санкционный запал в американском Конгрессе ещё не погас полностью. В то же время нельзя игнорировать ряд цифр, которые также беспокоят российского регулятора.

Наибольшее беспокойство вызывает рост кредитования населения, что уже привело к дисбалансу доходов и расходов. Сам уровень закредитованности населения сложно назвать высоким, но из-за слабой динамики роста доходов кредитная нагрузка в некоторых социальных группах становится источником роста невозвратных займов. В связи с этим в ЦБ даже разрабатывают новые нормы ограничений по предоставлению кредитов в зависимости от объёма доходов.

Кроме того, не всё так однозначно с инфляцией. Общий показатель снизился до 5,1% в мае, но базовый показатель ускорил рост до 4,7% с 4,6% в апреле. То есть мы можем говорить о том, что вклад топлива в инфляцию снижается, но растёт вклад иных компонентов. Инфляционные ожидания населения в мае оставались высокими, составляя 9,3%.

Конечно, политика Центробанка остаётся умеренно жёсткой и возможность снижения ставки есть всегда. Однако говорить о 100% вероятности на текущий момент было бы сложно. В любом случае, мы можем ожидать смягчения на ближайшем заседании на 25 базисных пункта в рамках 50-70% вероятности, но вероятность смягчения на 50 базисных пунктов равняется нулю.

Возможно, будет принято политическое решение по смягчению денежной политики в свете слабых темпов роста ВВП за I квартал. Однако мизерное изменение ставки вряд ли окажет существенное стимулирующее воздействие. В долгосрочном плане более важным является снижение инфляции до целевого уровня, что позволит вернуть к жизни план снижения ставки в диапазон 6,0-7,0%. Поэтому большинство прогнозов на рынке предполагает лишь 1-2 снижения ставки до конца года с возвращением её до уровня I полугодия 2018 года.