Сенат США в минувшие выходные одобрил законопроект налоговой реформы, однако реакция рынка оказалась совсем не такой, какой ожидали многие эксперты. Что не так с этой реформой?

Одобрение сената фактически означает и общее одобрение документа, остались, по сути, формальности, так что вряд ли стоит говорить, что рынок ждет непосредственного подписания документа. Тем не менее динамика рынков вызывает очень много вопросов.

Во-первых, практически все были уверены, что принятие налоговой реформы должно было привести к взрывному росту курса доллара, росту доходностей казначейских облигаций США и росту американского рынка акций.

Что мы видим по факту: за первые две торговые сессии этой недели индекс широкого рынка S&P 500 потерял около 1,5%, а высокотехнологичный Nasdaq и того больше - 2%.

Теоретически снижение налогов должно привести к росту прибыли компаний, так как существенно снизятся издержки, а значит, и акции должны расти, но мы видим обратный процесс. Точно такая же картина и на долговом рынке. Снижение налогов должно вызвать рост прибылей, рост зарплат и, как следствие, рост инфляции, а в таком случае Федеральная резервная система вынуждена будет повышать ставки. Кроме того, изменение налоговой системы подразумевает существенное увеличение дефицита бюджета, а значит, увеличится предложение трежерис, и доходности, опять же, должны начать расти.

По факту мы видим снижение доходности, хотя справедливости ради отметим, что какое-то время попытки расти все же были.

Казалось бы, столь сильное снижение налогов должно придать экономике импульс, да и в целом это, по сути, крайняя мера. Если рынок ожидает ускорения экономического роста, кривая доходностей, как правило, становится более выпуклой, то есть доходности длинных бумаг торгуются значительно выше коротких.

Но и здесь на деле все оказывается иначе. Кривая доходностей продолжает становиться плоской, предрекая если не рецессию, то как минимум застой.

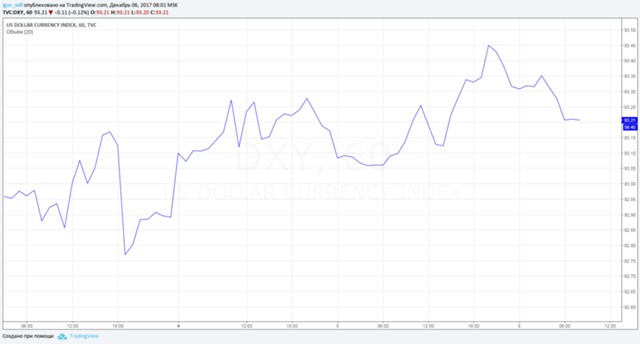

Более или менее адекватно себя ведет валютный рынок. Доллар растет, но, конечно, не теми темпами, которые можно было себе представить, тем не менее хотя бы направление движения верное.