Чтобы расти, экономике нужны деньги. Предусмотренные на национальные проекты суммы - 26 триллионов рублей до 2024 года - не «новые» для экономики деньги, а перераспределение уже имеющихся средств. От перемены мест слагаемых, сумма, как известно, не меняется. Не изменятся, соответственно, и сложившиеся из-за дефицита реальных денег низкие темпы роста. К тому же для масштабов страны слишком малы и суммы. Никакой набор национальных проектов не приведёт к экономическому росту, если не изменить денежно-кредитную политику страны, считает руководитель группы макроэкономических исследований «КАМАЗ» Сергей Блинов.

Нацпроекты - это не новые деньги

В современных экономиках решающую роль играют не правительства, а центральные банки. Об очередном решении ФРС или ЕЦБ следит с придыханием чуть ли не весь деловой и финансовый мир. Почему? Потому что для роста мировой экономики денег в ней должно становиться больше, и от решений ФРС или ЕЦБ во многом зависит, когда и насколько их станет больше – или, напротив, меньше.Для роста экономик отдельных стран опережающий рост денежной массы в стране ещё более важен. Надо только понимать, что денежная масса должна расти не номинально, как было в России в 1992-1995 годах, в Зимбабве 2008-2009 годах, а сейчас происходит в Венесуэле. Во всех этих случаях денег в стране становилось больше лишь номинально, а в реальном выражении их количество катастрофически сжималось (в Венесуэле это происходит и сейчас). Секрет успеха в том, что денег должно становиться больше в реальном выражении, то есть уже за вычетом инфляции – только в этом случае возможен экономический рост. И тут выясняется, что у правительств просто нет возможности увеличивать количество реальных денег в экономике. Всё, что в силах правительства (или минфина) – это сначала взять деньги из экономики, а потом вернуть их в неё обратно.

Так и в России. Чтобы профинансировать нацпроекты, Правительство должно сначала взять деньги (у граждан и предприятий) в виде налогов и сборов плюс, может быть, дополнительно занять денег у тех же граждан и предприятий. Но в любом случае это не будут новые деньги. Это будут деньги, только что изъятые из экономики.

Казалось бы, решением являются внешние заимствования. Но и тут засада: правительство не занимает за границей рубли, а именно они нужны экономике России. Заняв же иностранную валюту, власти попадают в тот же самый порочный круг: чтобы эту валюту потратить внутри России, её надо сначала конвертировать в рубли. Правительство, образно выражаясь, идёт на биржу, покупает там рубли и тратит на нацпроекты. Но это опять не новые рубли, а только что изъятые из экономики в ходе валютных операций правительства. Куда ни кинь, везде клин!

Поэтому 26 триллионов рублей, которые Правительство планирует потратить на нацпроекты, сначала будут изъяты из экономики либо за счёт бюджетно-налогового ужесточения (рост НДС, рост собираемости налогов, уменьшение бюджетных трансферов на пенсии россиянам в результате пенсионной реформы), либо за счёт заимствований внутри страны, либо за счёт валютных операций правительства (в случае внешних заимствований).

То есть, в лучшем случае влияние национальных проектов на темпы роста нашей экономики будет нейтральным. На деле же, вследствие закономерных потерь на преодоление «трения» в системе, такое активное перераспределение средств из одних секторов экономики в другие может даже слегка притормозить её и без того низкие темпы роста.

Сумма слишком мала

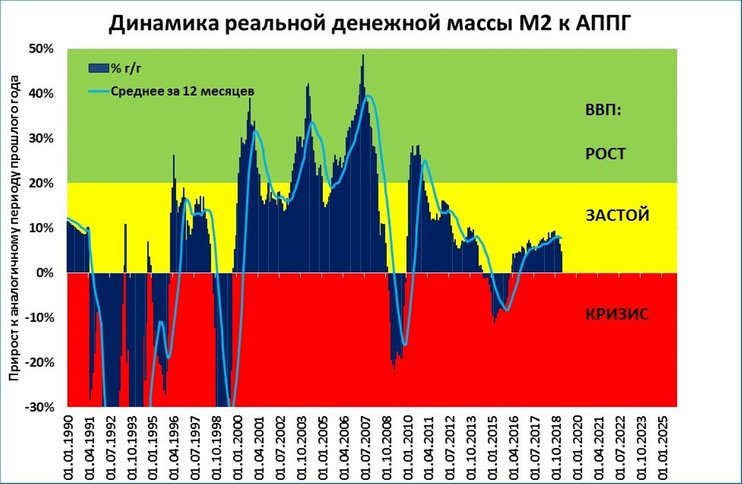

Даже если бы эти 26 триллионов рублей были новыми, сама по себе сумма для российской экономики до смешного мала. Обратимся к фактам. За 2018 год денежная масса в России выросла на 4,7 триллиона рублей, или на 11%. В реальном выражении, с поправкой на инфляцию, её рост уже выглядит значительно скромнее: на 6,5%.Что для экономики означают такие темпы роста реальной денежной массы? Застой. Динамика этого показателя за последние 30 лет показывает: нормальные темпы роста ВВП (5% и выше) наблюдались в России тогда и только тогда, когда реальная денежная масса росла темпами более 20% в год (график 1).

График 1. «Денежный светофор» сейчас светит жёлтым, что соответствует застою в экономике

График построен по принципу светофора. «Денежным светофором» он назван потому, что показывает, какие темпы роста реальной денежной массы требуются для той или иной динамики ВВП. Красный цвет означает, что ВВП падает, жёлтый - промежуточное состояние, а зелёный цвет показывает состояние, в котором ВВП растёт на 5% и выше. Рост денежной массы на 4,7 трлн. рублей в 2018 году привёл к её росту в реальном выражении всего на 6,5%. А это жёлтая зона – зона застоя.

26 триллионов на нацпроекты в срок до 2024 года – это тоже чуть больше 5 триллионов рублей в год. Даже будь это новые, дополнительные деньги, погоду в российской экономике они не сделают. А выше мы уже увидели, что правительство новых денег создать не может.

Стоит оговориться, что сферы, в которые в рамках нацпроектов будут направляться деньги, получат серьёзное развитие. Но только развитие это будет за счёт истощения других секторов экономики, как в известной басне Крылова про Тришкин кафтан.

А какие суммы новых денег нужны российской экономике, чтобы выйти на рост хотя бы в 5% ВВП в 2019 году? Другими словами, как попасть в «зелёную» зону денежного светофора? Легко считается – для реального роста денежной массы на 20% и более при инфляции около 4-5% денежная масса должна в 2019 году вырасти номинально примерно на 25% или на 12 трлн рублей (с 47 до 59 трлн).

В этом и только в этом случае российская экономика сможет выйти на рост ВВП около 5% в год и выполнит, наконец, задачу, поставленную президентом страны перед … правительством. Хотя правительство, как мы увидели выше, решить её не может. Все ключи от экономического роста находятся в руках ЦБ.

Пример Великой депрессии

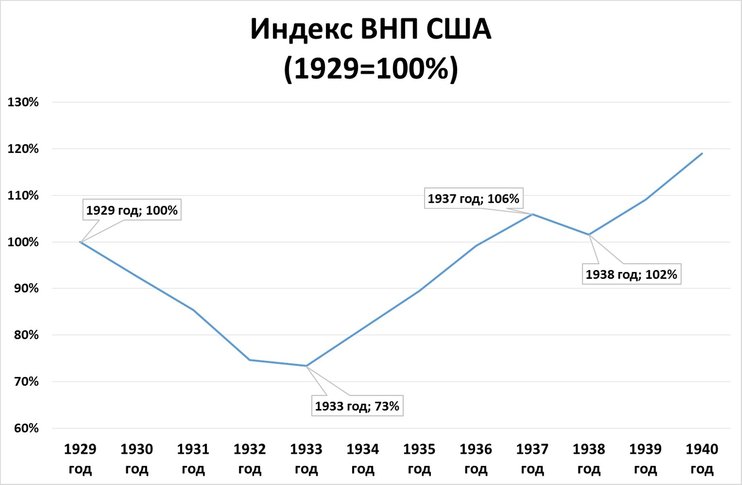

Почему экономические власти решили, что национальные проекты могут ускорить экономический рост? Вероятнее всего, они руководствовались мифологией «нового курса» президента США Франклина Д. Рузвельта. Когда Рузвельт пришёл к власти, экономический кризис в США бушевал уже четвёртый год, и никто не знал, что делать. Вступив в должность в марте 1933 года, Рузвельт прибегнул к масштабному инфраструктурному строительству. Это позволило дать отчаявшимся людям хоть какую-то работу. Популярность Рузвельта в широких массах росла, но… экономический-то рост при этом был вялым! Докризисный уровень достигнут едва был достигнут лишь к 1937 году, но в мае этого года США опять скатились в рецессию, длившуюся до июня следующего, 1938 года (график 2).График 2. До 1938 года выход из Великой депрессии шёл медленно

Источник: FRED

Объясняется всё просто: экономика США росла лишь настолько, насколько ей это позволяла динамика денежной массы (график 3).График 3. Рост экономики США зависит от динамики денежной массы

Источник: FRED

Обвал американской экономики, как установил нобелевский лауреат по экономике Милтон Фридман, произошёл из-за ошибок ФРС, четыре из которых Фридман подробно описал. А остановили этот кризис не инфраструктурные проекты, а действия Рузвельта по стабилизации банковского сектора: банковские каникулы, объявленные в марте 1933 года; создание (впервые в мире!) системы страхования вкладов, расширение денежной базы за счёт повышения цен на золото и некоторые другие.Настоящий же выход из Великой депрессии, по общему мнению, наступил лишь в начале 1940-х годов. И произошло это не благодаря «новому курсу» Рузвельта, а благодаря тому, что наконец-то изменилась политика американского аналога нашего Центрального банка – Федеральной резервной системы. Нечто подобное, уверен, ожидает и Россию с её национальными проектами. Эффекта не будет, пока за дело экономического роста не возьмётся, наконец, Центробанк.