Могут ли казначейские облигации США - актив, который Федеральная резервная система скупала в ходе беспрецедентных раундов количественного смягчения, - выиграть и от сокращения баланса центробанка?

Такой сценарий допускают аналитики голландского Rabobank. Их аргументы: количественное ужесточение, или QT, негативно скажется на фундаментальной экономической ситуации, что, в свою очередь, подкрепит спрос на госбумаги США как защитный инструмент, пишет Bloomberg.

Ключевой вывод аналитиков состоит в том, что последствия QT для рынков не будут зеркальным отражением происходившего во время QE, когда выиграли и облигации, и акции. Казначейские бумаги смогут вырасти в то время, как рисковые активы снизятся в условиях сокращения баланса ФРС, утверждают они.

Хотя большинство наблюдателей, возможно, видят заслугу первого раунда QE, запущенного в 2008 году, в предотвращении полномасштабного финансового коллапса, вокруг последующих этапов смягчения развернулись более широкие дебаты.

Стратеги Rabobank считают, что они побудили компании направлять средства на финансовые инвестиции, а не в оборудование, повышающее производительность. Политика регулятора позволяла неэффективным предприятиям, так называемым зомби, держаться на плаву за счет низкой стоимости заимствований.

Уход компаний-зомби

"Риск дезомбификации будет усиливаться по мере того, как компании будут рефинансировать больше и больше обязательств" по более высоким ставкам, написали стратеги в обзоре от 25 января."Уход этих компаний с рынка" впоследствии спровоцирует экономический спад, ожидают они. Это означает, что "доходности облигаций должны будут падать долгое время до того, как они смогут вырасти", в ответ на сворачивание баланса ФРС.

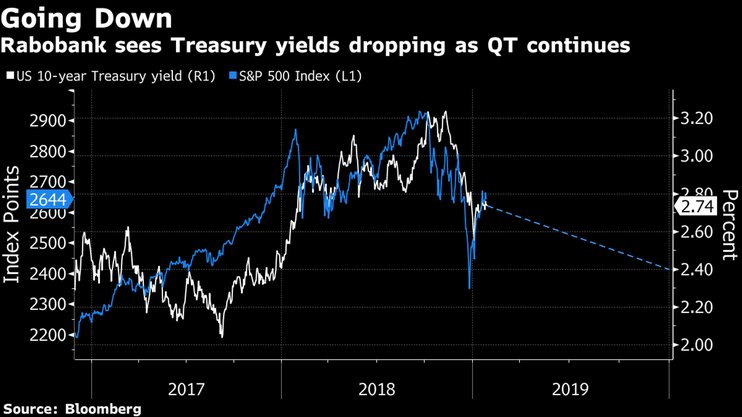

Команда Rabobank прогнозирует снижение доходности 10-летних казначейских облигаций США до 2,40% к концу года - минимума с декабря 2017 года, замыкавшего квартал, в котором ФРС приступила к количественному ужесточению.

Команда Rabobank прогнозирует снижение доходности 10-летних казначейских облигаций США до 2,40% к концу года - минимума с декабря 2017 года, замыкавшего квартал, в котором ФРС приступила к количественному ужесточению.

Сейчас доходности торгуются в районе 2,74%.

Сейчас доходности торгуются в районе 2,74%.

Добавим, что сегодня будут объявлены итоги двухдневного заседания ФРС, а также пройдет пресс-конференция председателя Джерома Пауэлла. Возможно, рынок, который нуждается в новой информации, наконец получит пищу для размышлений и мы увидим достаточно сильные движения рынка.