Москва, 18 апреля. Сколько должно быть денег? В ближайшее время Федеральная резервная система США должна будет ответить на этот непростой вопрос.

Ведомство Джанет Йеллен уже намекнуло, что к концу 2017 г. оно, скорее всего, свернет количественное смягчение (QE), покупку финансовых активов с помощью вновь создаваемых банковских резервов.

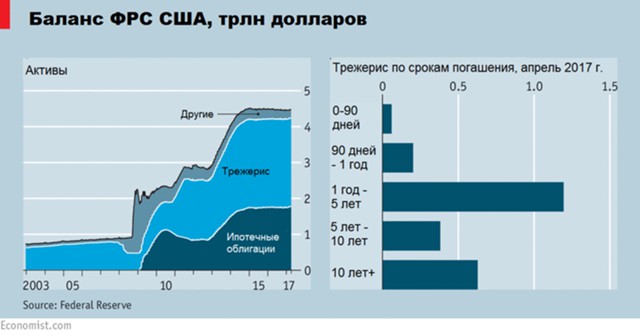

Баланс центрального банка увеличился с $900 млрд накануне финансового кризиса до примерно $4,5 трлн в 2015 г. (регулятор покупал ипотечные ценные бумаги и государственные долговые обязательства).

Если ФРС уменьшит свой баланс, то будут ликвидированы созданные ею новые деньги.

Такие экономисты, как Милтон Фридман, активно популяризировали "количество денег" (quantity of money) в 1960-х и 1970-х гг. Однако с наступлением финансового кризиса эта тема вышла из моды.

Все согласились, что процентная ставка - самое важное для экономики. ФРС варьировала предоставление банковских резервов, но только для сохранения ставок на рынке межбанковских кредитов, где ведомство хотело их видеть.

Однако вливание ФРС срочной ликвидности на финансовый рынок в 2008 г. обвалило процентные ставки. Для восстановления контроля регулятор начал выплачивать проценты по избыточным резервам.

В связи с тем, что банки не должны кредитовать по более низким ставкам, чем предлагает ФРС, новая политика установила нижнее значение процентной ставки на межбанковском рынке. Это сохранялось даже тогда, когда ФРС создала дополнительную ликвидность в рамках QE.

В связи с тем, что банки не должны кредитовать по более низким ставкам, чем предлагает ФРС, новая политика установила нижнее значение процентной ставки на межбанковском рынке. Это сохранялось даже тогда, когда ФРС создала дополнительную ликвидность в рамках QE.

Новая система означает, что ФРС может варьировать объем денег, например для предоставления экстренной ликвидности, не опасаясь воздействия на процентные ставки. Сохранение этого расклада (а в ФРС намекнули, что они могут это сделать) означает, что банки будут завалены деньгами.

Профессор Лондонской школы экономики Рикардо Рейс считает, что для этого потребуется около $1 трлн резервов.

Учитывая уже находящиеся в обращении $1,5 трлн валюты, мы получим в сумме минимальный баланс в размере $2,5 трлн, что намного больше, чем до кризиса, отмечает британский журнал The Economist.

В 1969 г. Фридман указывал, что хранение денег - дорогостоящая вещь. Это означает, что инвесторы могут заработать на покупке государственных облигаций.

Но из-за того, что людям нужны деньги для сделок, каждый должен платить эту стоимость (депозиты на текущих счетах редко приносят такую же прибыль, как облигации).

Если доход на деньги каким-то образом окажется, как у облигаций, эта неэффективность исчезнет. Одним из способов достижения этой цели является создание дефляции, т. е. когда деньгам позволяют расти в цене в течение какого-то времени.

Другой способ - сделать так, чтобы деньги приносили процентный доход. Это сложно с деньгами, но именно это делает ФРС, когда платит проценты по банковским резервам.

Практическая ценность приносящих прибыль денег видна на финансовом рынке, где спрос на деньги как инструмент довольно высокий. Исследование Робина Гринвуда, Сэмюэля Хэнсона и Джереми Стейна (все они из Гарвардского университета) обнаружило, что недельные казначейские облигации с 1983 по 2009 гг. приносили доход в среднем на 72 базисных пункта (сотые доли процента) меньше, чем шестимесячные облигации.

Для сравнения, сегодня разница в доходности между пятилетними и десятилетними казначейскими облигациями ниже 50 базисных пунктов.

И это проблема. Авторы полагают, что когда не хватает денег, подключается частный сектор, выпускающий максимально краткосрочные долговые обязательства, такие как, например, обеспеченные активами коммерческие бумаги.

К сожалению, подобные инструменты могут стать причиной кризиса. Краткосрочный частный долг стал главным триггером обвала на финансовых рынках в конце 2008 г.

Таким образом, большой объем денег может повысить финансовую стабильность и экономическую эффективность.

Основная цель QE - предоставление временного экономического стимулирования. Как это достигается - неясно: согласно жесткому следованию экономической теории эта политика не должна работать.

Но факты убедительны: QE снизила доходность долгосрочных облигаций (возможно, через сигнализирование того, что политика будет мягкой в течение длительного времени). Не приведет ли нынешнее повышение ФРС краткосрочных ставок к росту долгосрочных ставок?

Возможно. Но того же самого можно добиться и без сокращения баланса, а значит и без ликвидации денег. Около четверти находящихся у ФРС казначейских облигаций подлежат погашению через более чем десять лет.

Регулятор мог бы обменять их на ценные бумаги с более коротким сроком, отказавшись от предыдущей политики "операция "Твист", направленной на одновременное снижение долгосрочных процентных ставок и повышение краткосрочных ставок.

В то же время ФРС могла бы заменить свой портфель ипотечных ценных бумаг, для хранения которых нет веских оснований, на дополнительное количество казначейских облигаций.

Критики заявляют, что лишение банков источника дешевых средств приведет к уменьшению кредитования экономики. Сторонники настаивают, что центральный банк всегда может снизить процентные ставки или купить дополнительные активы для компенсации.

Пока неясно, когда финансы столкнутся с этими глубокими изменениями. Но баланс ФРС может быть намного больше, чем до кризиса, даже если ведомство частично свернет количественное смягчение.

Учитывая выгоду изобилия денег, это может быть основанием для радости.