Жесткая риторика ФРС не имеет под собой весомых оснований. Долговой рынок считает, что регулятор сможет повысить ставку еще максимум два раза, после чего наступит рецессия.

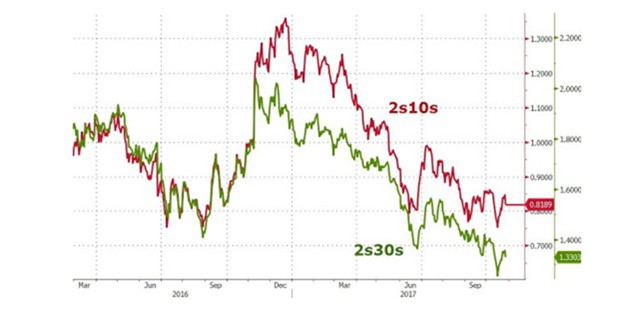

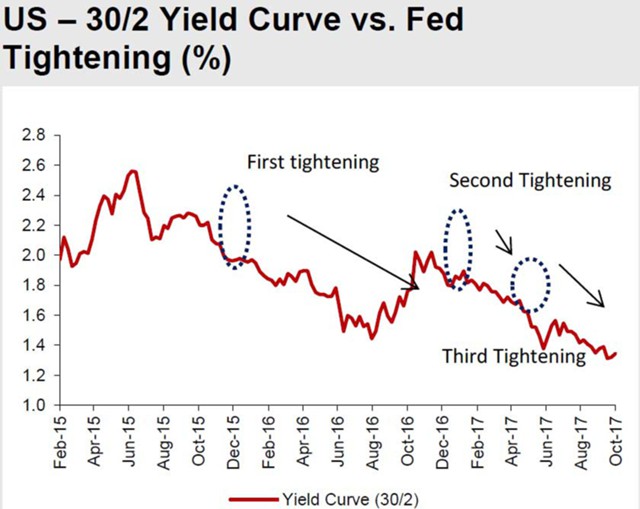

Дело в том, что, несмотря на все усилия американского ЦБ, кривая доходностей казначейских облигаций продолжает становиться плоской. Один из аналитиков Deutchse Bank недавно опубликовал записку, в которой утверждает, что ФРС сможет повысить ставку еще дважды, после этого кривая станет полностью плоской, а затем и вовсе примет инверсионный вид. Инверсия, напомним, неотъемлемая характеристика рецессии.

Дело в том, что, несмотря на все усилия американского ЦБ, кривая доходностей казначейских облигаций продолжает становиться плоской. Один из аналитиков Deutchse Bank недавно опубликовал записку, в которой утверждает, что ФРС сможет повысить ставку еще дважды, после этого кривая станет полностью плоской, а затем и вовсе примет инверсионный вид. Инверсия, напомним, неотъемлемая характеристика рецессии.

Важная проблема заключается в том, что доходности по различным выпускам меняются, но в основном это короткий и средний концы кривой, а вот длинный конец практически не меняется, что и приводит к сглаживанию.

Сейчас разница доходностей десятилетних и двухлетних трежерис составляет 82 пункта. Важно отметить, что с 2008 г. показатель почти никогда не опускался ниже 80 пунктов.

Чем дальше по кривой, тем сглаживание становится сильнее. Так, разница доходностей тридцатилетних и двухлетних бумаги составляет всего 133 пункта. Для сравнения, в декабре 2016 г. показатель составлял 200 пунктов.

При восстановлении экономики ужесточение монетарной политики ЦБ должно толкать всю кривую вверх, указывая на укреплением уверенности и растущих ожиданий. Сейчас этого не происходит: короткие ставки реагируют на повышение ставок ФРС, а вот длинные ставки на долговом рынке закладываются на отсутствие инфляции.

Иными словами, рынок закладывается на удорожание капитала, однако росту экономики это способствовать не будет. Кстати, подобные заключения уже публиковали эксперты различных крупных банков.

Иными словами, рынок закладывается на удорожание капитала, однако росту экономики это способствовать не будет. Кстати, подобные заключения уже публиковали эксперты различных крупных банков.

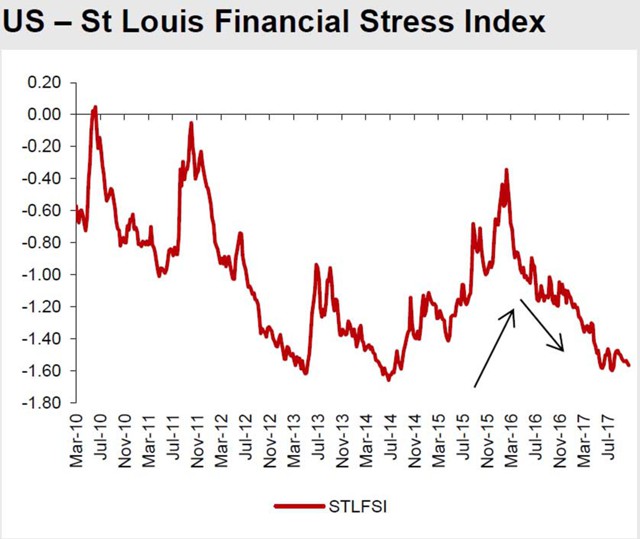

Но самое любопытное, что кривая доходностей сглаживается, даже с учетом того, что финансовые условия остаются благоприятными. Это своего рода парадокс. ФРС начала программу сокращения баланса активов, но на финансовых условиях это никак не отразилось, во всяком случае пока.