Еще в конце прошлого века доходность в 6% можно было получить, вложив деньги в самый надежный актив - американские трежерис. Сегодня финансовый мир изменился, и такую отдачу не дают инвестиции даже в самых ненадежных эмитентов, например Монголию.

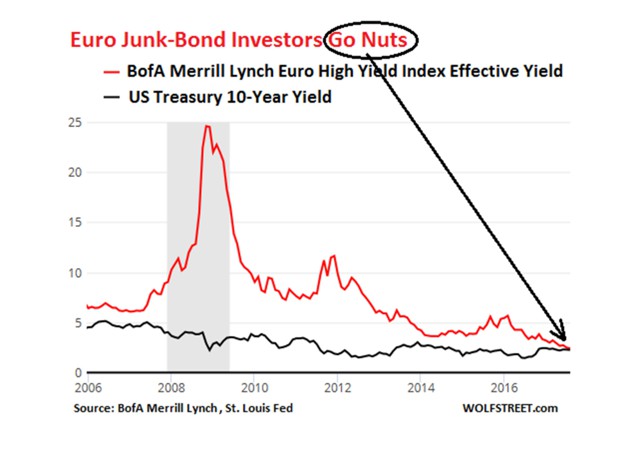

Беспрецедентные стимулы, которые крупнейшие центробанки мира проводили после кризиса 2008 г., привели к изменению восприятия рисков, поэтому доходности облигаций по всему миру опустились до рекордных минимумов.

Что говорить, если такие страны, как Италия и Испания, могли занимать под ставки, близкие к нулю.

Но еще более яркий пример - Монголия. Агентство Bloomberg сообщает, что доходность облигаций этой страны с погашение в 2021 г. впервые в истории опустилась ниже 6%. С начала года снижение составило 3,5 процентного пункта.

Аналогичная ситуация с короткими бумагами Украины. Облигации с погашением в 2019 г. торгуются также с доходностью в 6%. Страна, экономика которой находится в состоянии коллапса, а финансовое положение целиком и полностью зависит от внешних вливаний, в нормальном мире просто не может размещать бонды под такие ставки. Но, поскольку мы живем в период "новой нормальности", такие вещи становятся привычным делом. Украина, Монголия и Белоруссия, которая также имеет доходность облигаций около 6%, - все три страны имеют рейтинг Bloomberg "ССС+", что на семь ступеней ниже инвестиционного уровня. То есть это не просто "мусорные" облигации, это едва ли не самые "мусорные" облигации. По шкале Bloomberg ниже рейтинг только у Барбадоса, Венесуэлы и Республики Эль-Сальвадор.

Кстати, Россия в этом году воспользовалась рыночной конъюнктурой и разместила десятилетние евробонды на $1 млрд под 4,25%. К слову, еще до кризиса и задолго до введения санкций в марте 2012 г. наша страна продала такие бумаги с доходностью 4,6%.

Самое интересное, хотя этому уже никто не удивляется, что финансовые консультанты активно рекомендуют такие бумаги своим клиентам.

Так, например, на днях аналитики Morgan Stanley рекомендовали покупать облигации Украины. Они считают, что в них есть потенциал роста. Дело в том, что раньше рынок ориентировался на объективные показатели риска, то есть инвестор был вправе требовать премию, и должник был готов на такие условия, но сейчас в финансовой системе столько денег, что единственным значимым ориентиром для инвесторов стала доходность, лишь бы она была ненулевая.

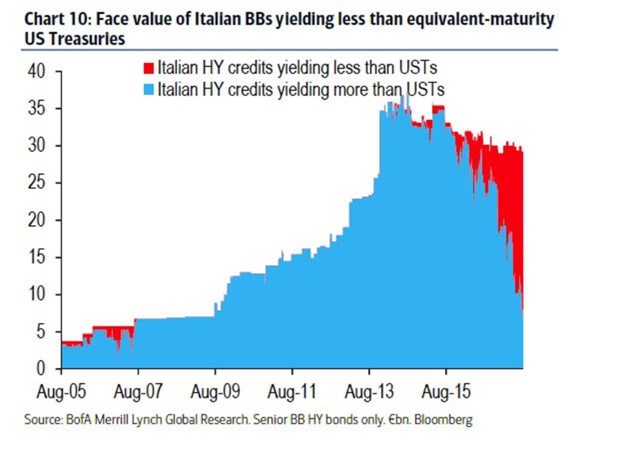

Еще один показательный пример: "мусорные" европейские облигации, в частности облигации итальянских не самых надежных компаний нефинансового сектора, в минувшую пятницу торговались с доходностью ниже, чем десятилетние трежерис. Кто бы мог такое представить несколько лет назад?

Ниже приведем график, на котором красным цветом изображены итальянские "мусорные" облигации, которые торгуются с доходностью ниже, чем трежерис, а синим - с доходностью выше.

Такая ситуация может длиться достаточно долго, но вряд ли бесконечно. Как только центробанки мира нормализуют свою денежно-кредитную политику, картина на долговом рынке резко изменится. Федеральная резервная система уже несколько раз повысила ставки, однако продолжает наполнять рынок ликвидностью, реинвестируя доходы от активов на своем балансе.

Впрочем, вскоре Федрезерв собирается начать процедуру сокращения баланса, а это окажет на рынок куда больший эффект, чем повышение ставки.

Впрочем, вскоре Федрезерв собирается начать процедуру сокращения баланса, а это окажет на рынок куда больший эффект, чем повышение ставки.

Ну а если Европейский центральный банк также начнет нормализацию ДКП, рынок начнет меняться еще быстрее.

К слову, многие управляющие активами уже начали сокращать вложения в высокодоходные облигации. По данным Bloomberg, об этом сообщили менеджеры фондов, под управлением которых находятся бумаги на общую сумму $1,1 трлн.