Сегодня X5 опубликовала обнадеживающие результаты за II квартал 2018 г., опередив консенсус-прогноз по скорректированной EBITDA на 4,6%. Низкие уровни котировок компании и ожидаемая дивидендная доходность около 5% добавляют привлекательности для инвесторов, считает Виктор Дима, старший аналитик по потребительскому сектору "АТОН".

"Валовая рентабельность улучшилась в годовом сопоставлении (+11 бп г/г) впервые за последние 12 месяцев, несмотря на самую низкую продовольственную инфляцию в истории наблюдений. Это дает надежду, что доля промо-акций стабилизировалась, и конкуренция становится более рациональной.

"Валовая рентабельность улучшилась в годовом сопоставлении (+11 бп г/г) впервые за последние 12 месяцев, несмотря на самую низкую продовольственную инфляцию в истории наблюдений. Это дает надежду, что доля промо-акций стабилизировалась, и конкуренция становится более рациональной.

Хотя постоянные расходы продолжали расти (+ 149 бп г/г и в процентах от продаж), а скорректированная рентабельность EBITDA сократилась на 139 бп г/г, ускорение инфляции во 2П18 должно поддержать рентабельность компании благодаря эффекту операционного рычага позднее в 2018 г.

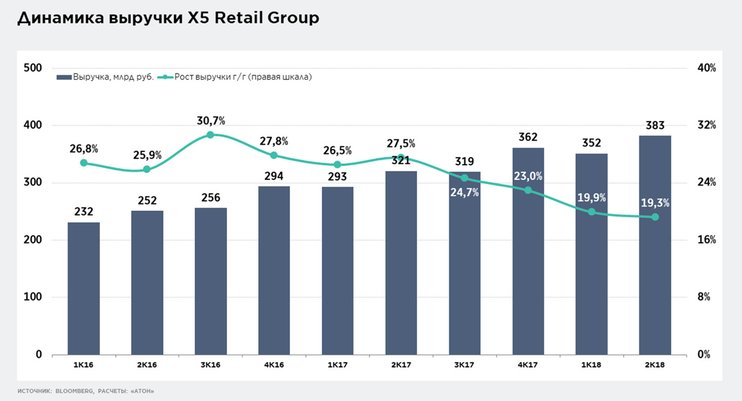

Выручка группы от продаж во 2К18 увеличилась на 19,3% г/г до 382,6 млрд руб., в соответствии с консенсус-прогнозом и нашими оценками. Рост выручки был поддержан расширением торговых площадей (+23,3% г/г) и положительной динамикой сопоставимых продаж во 2К18 (1,0%). Наиболее эффективными форматами оказались "Пятерочка" и "Перекресток", которые продемонстрировали положительный рост LfL-продаж (0,5% и 4,4%), в то время как "Карусель" отставала, показав отрицательный рост LfL-продаж (-0,4%).

Валовая прибыль во 2К18 выросла на 19,8% до 91,8 млрд руб. Валовая рентабельность увеличилась до 24,0% во 2К18 (против 23,9% во 2К17 и 23,8% в 1К18) на фоне стабилизации промо-акций, что способствовало увеличению коммерческой рентабельности, и чемпионата мира по футболу в России, который привел к росту продаж более маржинальных товаров в супермаркетах и магазинах "у дома". Перекресток продемонстрировал более высокую рентабельность, чем в среднем по группе, и его более высокая доля чистых продаж (14,5% во 2К18 против 14,1% во 2К17) также подстегнула валовую рентабельность.

Коммерческие, административные и общехозяйственные расходы, исключая амортизацию, а также программу долгосрочного премирования и выплат на основе акций, выросли на 30,7% г/г. В процентах от выручки расходы выросли на 149 бп г/г за счет увеличения расходов на персонал (+54 бп из-за роста оплаты труда в 3К17), более высоких арендных расходов (+37 бп г/г, поскольку доля арендованных площадей в портфеле недвижимости X5 выросла с 70% год назад до 75% на конец 2К18) и более быстрого роста тарифов по сравнению с продовольственным ИПЦ, что способствовало росту коммунальных расходов в процентах от выручки на 31 бп г/г.

Скорректированная EBITDA увеличилась на 1% г/г до 29,5 млрд руб., превысив консенсус-прогноз "Интерфакса" на 4,6% и совпав с нашими оценками. Скорректированная рентабельность EBITDA увеличилась на 138 бп кв/кв и достигла 7,7%. Затраты на программу долгосрочного премирования и выплат на основе акций снизились на 55% г/г до 598 млн руб., что способствовало росту EBITDA на 3,7% г/г (на 4,3% выше консенсус-прогноза "Интерфакса" и на 1,6% выше нашей оценки). Рентабельность EBITDA составила 7,5%.

Сегментная EBITDA. В 1П18 рентабельность EBITDA "Пятерочки" достигла 7,6%, сократившись больше всего г/г (-148 бп) из-за более высокого уровня учтенных потерь, увеличения расходов на персонал и роста доли арендованных площадей. Рентабельность EBITDA "Карусели" в 1П18 снизилась на 126 бп и составила 4,6% на фоне активизации промо-кампаний и закрытия на реконструкцию шести магазинов во 2К18. Рентабельность EBITDA Перекрестка показала самую лучшую динамику и снизилась лишь на 73 бп г/г (до 6,3%), что объясняется более высокими расходами на персонал, увеличением расходов на аренду и коммунальные услуги.

Чистая прибыль упала на 16% г/г (на 7,7% ниже консенсус-прогноза "Интерфакса"). Помимо ранее упомянутых причин, на чистую прибыль повлияло увеличение чистых финансовых затрат (+8,2% г/г) и чистых убытков от курсовых разниц (+7,9%).

Мы считаем, что текущая оценка X5 Retail Group (дисконт 15% к 12-месячному форвардному мультипликатору P/E и EV/EBITDA) является хорошей точкой входа в по-прежнему привлекательную историю продовольственной розницы и подтверждаем нашу рекомендацию по акциям "покупать". Кроме того, нынешние низкие уровни котировок предполагают ожидаемую дивидендную доходность около 5%, что является дополнительным веским аргументом в пользу инвестиционной привлекательности компании".