На прошлой неделе многим казалось, что рост на фондовых рынках захлебнулся, и пора не только фиксировать прибыль, но и начать занимать короткие позиции в ряде активов. Но реальность превзошла ожидания. На нефтяном рынке позитивная новость о продлении сделки ОПЕК+ еще на 9 месяцев вперед привела не к ожидаемому росту, а, наоборот, к довольно серьезной коррекции, с $66 до $63 за баррель в моменте.

Полагаю, однако, что главные события еще впереди. Если участникам ОПЕК удастся взять под контроль добычу, при условии, что мировая экономика не скатится в рецессию, нас ждет новый великий поход с целями значительно выше $75 за баррель из-за превышения глобального спроса над предложением.

Полагаю, однако, что главные события еще впереди. Если участникам ОПЕК удастся взять под контроль добычу, при условии, что мировая экономика не скатится в рецессию, нас ждет новый великий поход с целями значительно выше $75 за баррель из-за превышения глобального спроса над предложением.

Глобальные фондовые рынки на прошлой неделе, наоборот, готовились к переходу торговой войны между США и Китаем в следующую, еще более ожесточенную фазу. Однако неожиданно для рынков Трамп сумел договориться с китайским лидером о продолжении диалога о торговых отношениях между двумя странами, в результате S&P500 на радостях взял невероятную высоту в 3000 пунктов. В то же время, в предвкушении разворота в монетарной политике ФРС облигационный рынок продолжил загонять цены US Treasures все выше и выше.

Глобальные фондовые рынки на прошлой неделе, наоборот, готовились к переходу торговой войны между США и Китаем в следующую, еще более ожесточенную фазу. Однако неожиданно для рынков Трамп сумел договориться с китайским лидером о продолжении диалога о торговых отношениях между двумя странами, в результате S&P500 на радостях взял невероятную высоту в 3000 пунктов. В то же время, в предвкушении разворота в монетарной политике ФРС облигационный рынок продолжил загонять цены US Treasures все выше и выше.

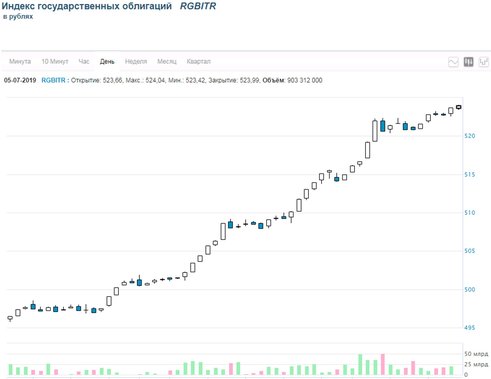

В России начало недели также не предвещало ничего хорошего. Коррекция нефтяных цен, ожидание торговой войны и высокие цены на ОФЗ не добавляли оптимизма покупателям. Некоторым участникам рынка начало казаться, что вот он – конец роста. Аукцион по размещению ОФЗ с ограниченным объемом прошел без особого успеха. Хотя формально заявок на пятнадцатилетний выпуск 26225 было выставлено на 26,945 млрд руб., что превышало предлагаемый Минфином объем в 20 млрд руб, однако цены на покупку были заявлены на столь агрессивно низком уровне, что в общей сложности было продано облигаций всего лишь на сумму 14,572 млрд руб. по номиналу (72,9% объема). Цена отсечения составила 98,585%, средневзвешенная цена 98,6688% или 7,54% годовых. Во вторник выпуск 26225 торговался на уровне 98,701%, что соответствовало доходности к погашению на уровне 7,53%.

Стоит отметить, что Минфин был вынужден предложить рынку премию в 4 б.п., чего не наблюдалось весной. Увидев готовность Минфина идти на уступки, спекулянты начали сомневаться относительно дальнейших перспектив роста рынка и стали сбрасывать бумаги, но не тут-то было: успехи на заокеанских рынках и неожиданное выступление главы ЦБ РФ Эльвиры Набиуллиной, в котором она намекнула на возможно более раннее, чем ожидалось, снижение ставки добавили оптимизма нашему рынку. Началась охота на более высокодоходные бумаги. С учетом того, что доходность по среднесрочным ОФЗ в ближайшее время может уйти ниже 7% годовых, крайне интересными выглядят вложения в надежные облигации с доходностью выше 8% годовых. Опять же надо помнить о том, что как только ставку снизят, банки немедленно скорректируют депозитные ставки на соответствующую величину.

Акции тоже не остались в стороне от роста. Дивидендные истории отыграны, теперь можно заняться фундаментальной переоценкой стоимости компаний. Локомотивом здесь выступает многократно рекомендованные нами к покупке бумаги Газпрома и Сбербанка. Их синхронный рост позволил индексу ММВБ достичь очередного исторического максимума. И, как мне кажется, все только начинается, а впереди нас ждет еще много оптимистичных новостей.

Акции тоже не остались в стороне от роста. Дивидендные истории отыграны, теперь можно заняться фундаментальной переоценкой стоимости компаний. Локомотивом здесь выступает многократно рекомендованные нами к покупке бумаги Газпрома и Сбербанка. Их синхронный рост позволил индексу ММВБ достичь очередного исторического максимума. И, как мне кажется, все только начинается, а впереди нас ждет еще много оптимистичных новостей.

Алексей Скабалланович, управляющий активами «РЕГИОН Эссет Менеджмент».