Дисклеймер

В недавнем материале по запросу одного из наших читателей мы рассказали, как можно искать акции роста на американском рынке. Было условие, что это должны быть динамичные бумаги, с фундаментально обоснованным потенциалом и не перегретые по мультипликаторам. Итогом исследования стал вывод о том, что качественные истории роста по умеренной цене находятся в большом дефиците, и их нужно постоянно мониторить.

В другом нашем материале развернулась дискуссия о том, какие российские акции подходят под определение акций роста, и есть ли такие вообще, если даже крупные технологичные фишки из Индекса МосБиржи вроде Mail.ru Group больше года находятся в нисходящем тренде. В продолжении двух этим тем попробуем разобраться, какие российские акции могут претендовать на звание акций роста в данный момент.

Растут быстрее рынка

В отличие от американских бумаг, которых представлено на биржах более 8000 штук (из них около 1700 на СПБ) в российском сегменте выбор сильно ограничен: речь о 200 фишках, из которых большая часть не ликвидна.

Исходя из этого, ставить слишком жесткие фильтры не уместно. Стоит обратить внимание на три основных параметра: динамика акций (чтобы росли быстрее рынка), динамика бизнеса (рост выручки, прибыли, инвестиций) и технически комфортная цена для покупки.

По первому блоку уже отсеивается большая часть акций. Чтобы обогнать основной бенчмарк (Индекс МосБиржи), бумага должна показывать рост не менее +15% в этом году, +30% за год и +70% за три года. В шорт-лист попадает около 40 компаний. Среди крупных это Сбербанк и НОВАТЭК, среди малых — Левенгук и Квадра.

Растут не только на бирже

Второй важный блок касается динамики показателей бизнеса. Ставить высокие фильтры не уместно, поскольку из списка и так выпадет большинство кандидатов. Чтобы компания могла называться растущей, у нее на протяжении последних лет (до пяти) должны ежегодно увеличиваться объем выручки (берем +5%), прибыли (также +5%) и капитальных затрат (выше 0%).

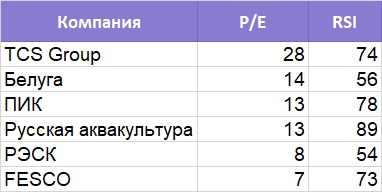

Последний критерий отсеивает условно «застрявшие» в своем развитии компании, а также попавшие под пресс коронакризиса. В частности, выпадает пара региональных банков и уже упомянутый ретейлер оптики Левенгук. В полуфинальный список выходит 6 фишек, перечисленных в таблице.

Мультипликаторы и индикаторы

Беглый обзор показывает, что большинство бумаг не вписываются в концепцию долгосрочного роста. В частности, сложно назвать инновационным бизнес Рязаньэнергосбыта (РЭСК) или Дальневосточного морского порта (сейчас называется FESCO). По мультипликаторам они также выбиваются из общего списка, причем в меньшую сторону (P/E ниже 10), что для компаний роста не характерно.

Собственно, кроме TCS Group, ни одну из перечисленных компаний нельзя назвать дорогой по мультипликаторам. Технический индикатор RSI дает дополнительные сигналы на отсев: локально перегреты Русская аквакультура и ПИК. В итоге комфортной для покупки сейчас выглядит только Белуга, которую можно назвать компаний роста по адекватной цене.

Выводы

Российский рынок дает узкий выбор надежных компаний роста. Это связано с небольшим количеством молодых эмитентов, в том числе инновационных, а также с фокусом рынка на сырьевых дивидендных историях. Тем не менее есть ряд бумаг, которые обгоняют бенчмарк на протяжении нескольких лет подряд, и из них с десяток таких, которые подкрепляют этот рост стабильной динамикой бизнеса.

В сегодняшнем обзоре лидером становится Белуга, крупнейший производитель водки в России. Компания растет в основном за счет развития розничных продаж через принадлежащую ей сеть магазинов «ВинЛаб» с сервисом онлайн-бронирования заказов.

БКС Мир инвестиций