На текущей неделе наблюдается снижение доходности на рынке ОФЗ на фоне внутренних и внешних факторов. Минфин перевыполнил план первого квартала по размещению ОФЗ, причем досрочно. Намечается рост активности корпоративных эмитентов.

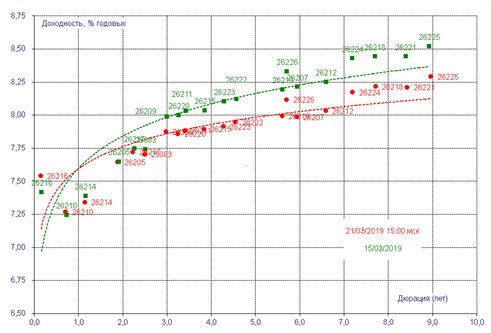

Торги на рынке ОФЗ на текущей неделе начались ростом цен на фоне очередного укрепления национальной валюты. Практически в течение месяца рынок двигался в боковом тренде, а по итогам понедельника снижение доходности составило в пределах 10-15 б.п., во вторник наметилась обратная коррекция с ростом ставок на 5-7 б.п. Сегодня рост цен продолжился вместе со всеми развивающимися рынками после вчерашнего заседания ФРС США, из решений которой стало очевидно, что повышение ставки может быть отложено до следующего года. Снижение ставок на рынке ОФЗ возобновилось и по итогам торгов на 15:00 мск оно достигло 15-23 б.п. с начала текущей недели (см. график).

Торги на рынке ОФЗ на текущей неделе начались ростом цен на фоне очередного укрепления национальной валюты. Практически в течение месяца рынок двигался в боковом тренде, а по итогам понедельника снижение доходности составило в пределах 10-15 б.п., во вторник наметилась обратная коррекция с ростом ставок на 5-7 б.п. Сегодня рост цен продолжился вместе со всеми развивающимися рынками после вчерашнего заседания ФРС США, из решений которой стало очевидно, что повышение ставки может быть отложено до следующего года. Снижение ставок на рынке ОФЗ возобновилось и по итогам торгов на 15:00 мск оно достигло 15-23 б.п. с начала текущей недели (см. график).

«Кривая» доходности ОФЗ  Источник: Московская Биржа, расчеты БК «РЕГИОН»

Источник: Московская Биржа, расчеты БК «РЕГИОН»

На аукционах 20 марта инвесторам были предложены два выпуска ОФЗ-ПД: среднесрочный (семилетний) выпуск 26226 и самый долгосрочный (пятнадцатилетний) выпуск 26225 в объеме остатков, доступных для размещения в каждом выпуске, а также выпуск ОФЗ-ИН 52002 в объеме 5 млрд 204 млн рублей по номинальной стоимости (5 млн штук). Объем удовлетворения заявок на каждом аукционе определяется Минфином РФ, исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Погашение ОФЗ-ПД 26226 запланировано на 7 октября 2026 года, ставка полугодовых купонов на весь срок обращения займа составляет 7,95% годовых. Предыдущее размещение, состоявшееся две недели назад, собрало заявок инвесторов на сумму более 46,8 млрд руб., из которых было удовлетворено около 62%. Средневзвешенная доходность к погашению составила 8,38% годовых, что предполагало «премию» порядка 5 б.п. Погашение ОФЗ-ПД выпуска 26225 состоится 10 мая 2034 года, ставка полугодового купона на весь срок обращения бумаг установлена в размере 7,25% годовых. На предыдущем аукционе по размещению этого выпуска, состоявшемся две недели назад, относительно низкий спрос немногим более 23,5 млрд руб. был удовлетворен на 74%. Средневзвешенная доходность составляла 8,56% годовых, которая предполагала «премию» к вторичному рынку в размере порядка 2 б.п. Дата погашения ОФЗ-ИН 52002 - 2 февраля 2028 года, ставка полугодового купона на весь срок обращения займа составляет 2,50% годовых, номинал ежедневно индексируется на величину инфляции, взятую с трехмесячным лагом (на текущую дату составляет 1 040,80 руб.). Четыре недели назад на предыдущем аукционе спрос инвесторов более чем в 2 раза превысил объем предложения (5 млн штук), который был размещен на 88,4% с дисконтом по цене к вторичному рынку на уровне 0,15 п.п.

Результаты прошедших вчера аукционов продемонстрировали высокий спрос инвесторов на среднесрочные ОФЗ при более слабом интересе их к долгосрочным облигациям. На аукционе по размещению среднесрочного выпуска ОФЗ 26226 спрос превысил 73,3 млрд руб. Около 84% заявок было удовлетворено при средневзвешенной доходности 8,29% годовых, которая предполагала «премию» к рынку на уровне 5 б.п. При размещении самого долгосрочного выпуска ОФЗ 26225 спрос, составивший менее 17,4 млрд руб., был удовлетворен на 60,6% при средневзвешенной доходности 8,47% годовых и «премией» на уровне 6 б.п. Спрос на выпуск ОФЗ- ИН 52002 в 2,5 раза превысил предложение, но был настолько «агрессивным», что из предложенных 5 млн облигаций было продано всего 29% по средневзвешенной цене, которая предполагал «дисконт» к вторичному рынку на уровне 0,26 п.п.

Несмотря на разные результаты прошедших аукционов, Минфин досрочно выполнил план 1 квартала по объему заимствования на рынке ОФЗ, разместив государственных облигаций на общую сумму 456,657 млрд руб. по номинальной стоимости (+1,4%) при плане 450 млрд руб. Очевидно, что данный результат получен, прежде всего, благодаря новому «механизму» проведения аукционов, который не предполагает предварительного установления предельного объема размещения отдельного выпуска. В результате на размещения по новым правилам, которые начались с середины февраля, пришлось более 75% от общего объема размещения.

Объем первичного размещения ОФЗ в 2017-2019гг., млн руб.

Источник: Минфин РФ, расчеты БК «РЕГИОН»

Растет активность на рынке первичных размещений эмитентов корпоративного сектора. Сегодня собирали книги заявок инвесторов сразу два эмитента – Славнефть и АВТОБАН-Финанс. На данный момент на долговом рынке Славнефть не представлена. Два выпуска общим номинальным объемом 3 млрд руб. были погашены в 2002 и 2004гг. Сегодня в ходе book-building нового 10-летнего выпуска облигаций объемом 10 млрд руб. компания установила финальную ставку в размере 8,65% (доходность 8,93% к оферте через 4 года), что ниже предварительного диапазона купона 8,70 – 8,85%. АВТОБАН-Финанс сегодня предложил рынку 5-летний выпуск с 2-х летней офертой объемом 3 млрд руб. Пока эмитентом финальная ставка купона не озвучена, изначально ориентир составлял 10,75 – 11,25% (доходность к оферте 11,04 – 11,57% годовых). Завтра с очередным выпуском на рынок выйдет КАМАЗ. Эмитент будет собирать книгу заявок инвесторов на выпуск номинальным объемом 4 млрд руб. и сроком обращения 3 года. Индикативно ставка купона озвучена в диапазоне 8,80 – 9,00% (доходность к погашению 9,10 – 9,31% годовых). На следующую неделю запланированы book-building Сбербанка, Тинькофф Банка и АФК Система.

Завтра состоится заседании Банка России, на котором будет рассмотрен вопрос по ключевой ставке. Мы, как и большинство аналитиков, не ожидаем ее изменения. Вместе с тем, с учетом итогов последнего заседания ФРС США российскому регулятору будет легче в будущем перейти к более мягкой денежно-кредитной политике на фоне снижения негативного давления одного из внешних факторов.

Александр Ермак, главный аналитик долговых рынков БК «РЕГИОН».