Министерство финансов достойно справилось с непростой задачей размещения облигаций федерального займа при столь неспокойной внешней конъюнктуре.

На первом аукционе Минфин РФ разместил облигации серии 26225 с погашением в мае 2034 г. объемом 15 млрд руб., при этом спрос оказался достаточно высоким: более чем вдвое превысил предложение, составив 37,9 млрд руб. Средневзвешенная доходность составила 7,57% годовых.

На первом аукционе Минфин РФ разместил облигации серии 26225 с погашением в мае 2034 г. объемом 15 млрд руб., при этом спрос оказался достаточно высоким: более чем вдвое превысил предложение, составив 37,9 млрд руб. Средневзвешенная доходность составила 7,57% годовых.

На втором аукционе Минфин разместил ОФЗ серии 25083 с погашением в декабре 2021 г. также на 15 млрд руб., однако спрос оказался чуть слабее - 21,65 млрд руб. Средневзвешенная доходность составила 6,98% годовых. В целом итоги аукционов можно назвать успешными. Вполне возможно, спрос обеспечили локальные игроки, однако, как уже было сказано выше, на внешних рынках еще накануне царили распродажи, и вряд ли стоило ожидать ажиотажного спроса на российский госдолг.

Тем не менее Минфин уже второй раз подряд размещает все предложенные бумаги, хотя объемы не слишком высокие. В I квартале ведомство легко продавало ОФЗ на 40-45 млрд руб. Однако затем ситуация изменилась не в лучшую сторону.

Официальная инфляция в России остается достаточно низкой, что сохраняет привлекательность ОФЗ. Сегодня вышли свежие данные Росстата. Инфляция в РФ в период с 22 по 28 мая сохранилась на уровне 0,1%. Потребительские цены прибавляют по 0,1% уже 13 недель подряд.

Традиционный рост средненедельных цен по 0,1% прерывался в конце февраля, когда этот показатель был равен нулю, ему предшествовали три недели роста по 0,1%. С начала месяца потребительские цены к 28 мая выросли на 0,4%, с начала года они увеличились на 1,6%.

Также стоит отметить, что неблагоприятная внешняя конъюнктура имеет и позитивные моменты для долгового рынка РФ. Доходности американских облигаций резко снизились, и разница в ставках вернулась к тем уровня, когда спекулянты могут поиграть в керри-трейд с российскими облигациями.

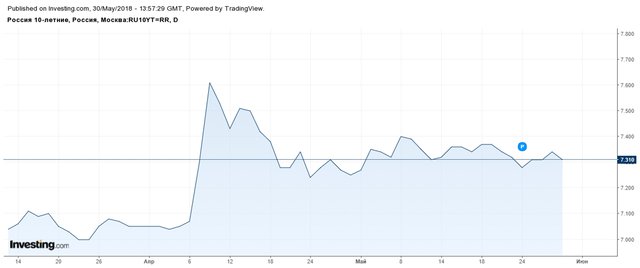

Доходности десятилетних ОФЗ сейчас находятся на отметке 7,31%, а доходности аналогичных американских облигаций - на уровне 2,84%. Стоит отметить, правда, что российские бумаги обычно сравнивают с менее надежными американскими бумагами, а не трежерис, тем не менее казначейские бумаги являются ориентиром.

Впрочем, для успешной игры в керри-трейд нужен стабильный или укрепляющийся рубль, однако пока российская валюта явной динамики не демонстрирует.