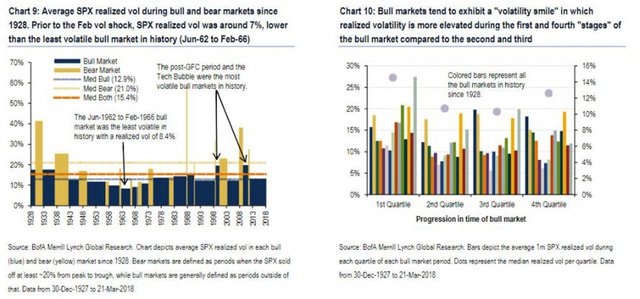

В своем новом отчете BofA анализирует, как действовали режимы волатильности за период, охватывающий "бычьи" и "медвежьи" рынки, когда волатильность "бычьего" рынка, как правило, является хорошим предвестником волатильности "медвежьего" рынка.

Банк обнаружил, что во время рыночных циклов волатильность обычно предсказуема и на "бычьих" рынках появляется "улыбка волатильности", в которой реализованная волатильность бывает более высокой в течение I и IV квартилей каждого периода относительно II и III квартилей.

Это говорит о том, что волатильность растет ближе к концу "бычьего" рынка.

Это говорит о том, что волатильность растет ближе к концу "бычьего" рынка.

Что довольно странно, потому что, как отмечает Нитин Саксена, совсем недавно, в конце января и вплоть до февральского шока волатильности, реализованная волатильность была на самых минимальных уровнях в истории, что говорит о возможном еще более повышательном давлении по мере приближения поздних этапов "бычьего" рынка.

Реализованная волатильность в течение 12 месяцев по состоянию на 26 января 2018 г. (пик текущего цикла) составила 7%, что ниже уровня наименее волатильного "бычьего" рынка в истории с июня 1962 г. по февраль 1966 г., когда реализованная волатильность составила 8,4 %.

Как быстро все поменялось за последние 2 месяца, когда и подразумеваемая, и реализованная волатильности резко выросли.

Итак, чего следует теоретически ждать дальше?

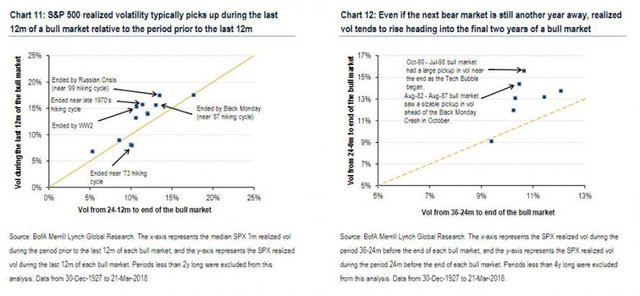

Чтобы ответить на этот вопрос, BofA сначала рассматривает один из примеров и считает, что на основе исторических данных волатильность выросла на 75% за последние 12 месяцев на "бычьем" рынке относительно периода, предшествующего последним 12 месяцам.

В нижеприведенном графике BofA слева рассматриваются некоторые из наиболее популярных недавних "бычьих" рынков и реализованная волатильность SPX от 24 месяцев до 12 месяцев до конца периода против реализованной волатильности SPX в течение последних 12 месяцев.

На графике показано, что в 9 из 12 периодов (выше пунктирной линии) отмечен рост волатильности, самый крупный во время "бычьего" рынка, завершившегося к началу Второй мировой войны. Другими словами, "история предполагает, что, если мы действительно находимся в финале периода нынешнего "бычьего" рынка, скорее всего, мы увидим повышательное давление на реализованную волатильность".

На графике показано, что в 9 из 12 периодов (выше пунктирной линии) отмечен рост волатильности, самый крупный во время "бычьего" рынка, завершившегося к началу Второй мировой войны. Другими словами, "история предполагает, что, если мы действительно находимся в финале периода нынешнего "бычьего" рынка, скорее всего, мы увидим повышательное давление на реализованную волатильность".

Разумеется, рост волатильности сам по себе не является необходимым и достаточным условием для рецессии, хотя даже если "медвежий" рынок продлится 24 месяца, по-прежнему сохранится тенденция к росту волатильности согласно BofA. Более того, даже если нынешний "бычий" рынок продлится еще дольше – то, о чем говорит практически каждый аналитик Уолл-стрит, – стоит ожидать еще больше всплеска в реализованной волатильности.

В частности, волатильность растет в последние 2 года "бычьего" рынка по сравнению с годом ранее. Наиболее яркие примеры отмечены во время "бычьего" рынка с октября 1990 г. по июль 1998 года, а также в августе 1987 г.

Следующий вопрос BofA вызывает беспокойство разве что только у "быков", потому что банк спрашивает, что если январь 2018 г. был пиком и сейчас мы находимся в начале нового "медвежьего" рынка?

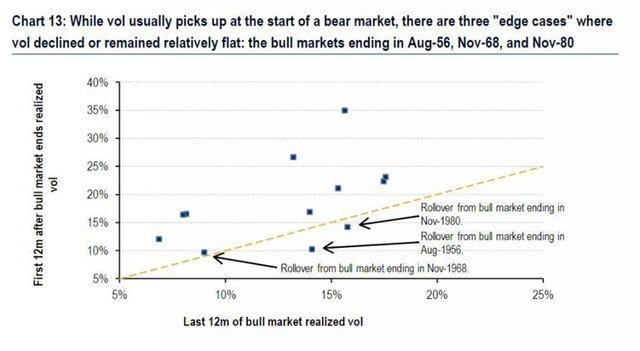

Чтобы ответить на этот вопрос, BofA продолжает анализ выше, чтобы изучить, как волатильность отреагирует в течение первых 12 месяцев последующего "медвежьего" рынка относительно последних 12 месяцев "бычьего" рынка.

Результаты банка говорят о том, что в 13 из 15 случаях перехода от "бычьего" к "медвежьему" рынку волатильность будет расти. Конечно, этот результат совсем не удивителен, так как все ожидают, что волатильность "медвежьего" рынка превысит волатильность "бычьего" рынка (в конце концов, полный период среднего уровня волатильности "медвежьего" рынка составляет 21% против 12,9% волатильности "бычьего" рынка).

Вот одно предостережение, а точнее два: есть два случая, когда волатильность упала в начале "медвежьего" рынка по сравнению с концом предыдущего "бычьего" рынка: с июня 1949 г. по август 1956 г. и с октября 1974 г. до ноября 1980 г.

Вот одно предостережение, а точнее два: есть два случая, когда волатильность упала в начале "медвежьего" рынка по сравнению с концом предыдущего "бычьего" рынка: с июня 1949 г. по август 1956 г. и с октября 1974 г. до ноября 1980 г.

Возвращаясь к первому вопросу: был ли январь 2018 г. пиком для рынка, о чем говорил Morgan Stanley на прошлой неделе, и открылся ли новый "медвежий" рынок, неофициально начавшийся, впервые за десятилетие? Если пройдет еще несколько дней наподобие нынешнего краха Nasdaq, нам не нужны будут сложные анализы волатильности, для того чтобы получить ответ.