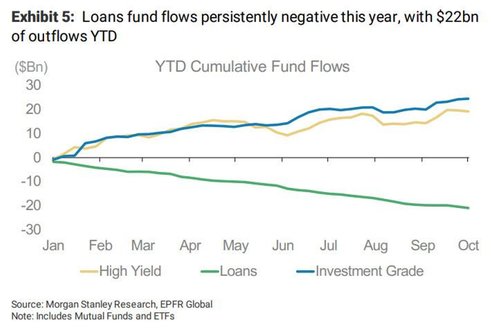

Во многих смыслах тот факт, что кредитный рынок был настолько стабильным, несмотря на отток из заемных средств $22 млрд с начала года по сегодняшний день и снижения ставок, говорит сам за себя.

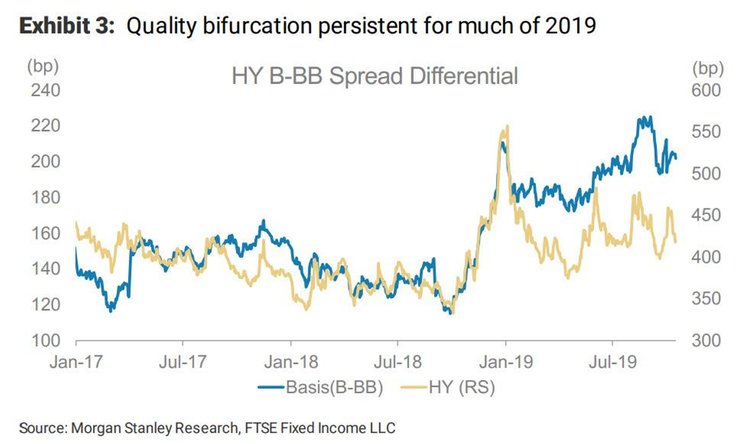

Тем не менее, как пишет Morgan Stanley в последнем отчете, «дисбалансы на кредитных рынках растут», становясь все более очевидными. И одна из наиболее заметных линий раскола — это декомпрессия спрэдов, которая оставалась доминирующей темой как в отношении кредитов, так и в отношении HY, причем база B-BB увеличилась на ~24 б.п. в HY и на ~56 б.п. в кредитах от январских отметок.

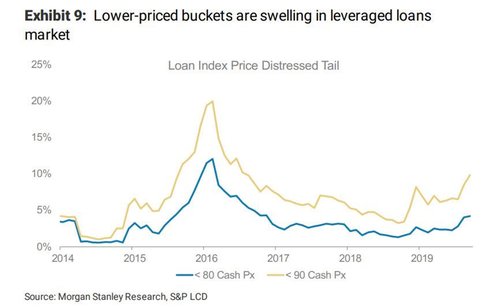

Еще один признак падения кредитного рынка: снова растут проблемы в обоих классах активов, Morgan Stanley отмечает большее разнообразие секторов в кредитах, торгующихся ниже цены 90 при уплате наличными.

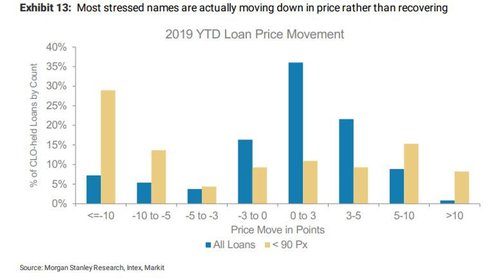

Но самое важное, что инвесторов начинает раздражать то, что еще год назад было самой желанной частью структуры капитала. Это то, что все чаще отмечаются «большие» движения цены/спрэда. В то же время, скачок более симметричен в HY в отличие от займов, большие движения цен показывают сильное снижение, особенно в случае объектов, которые начали год на напряженных уровнях.

Но самое важное, что инвесторов начинает раздражать то, что еще год назад было самой желанной частью структуры капитала. Это то, что все чаще отмечаются «большие» движения цены/спрэда. В то же время, скачок более симметричен в HY в отличие от займов, большие движения цен показывают сильное снижение, особенно в случае объектов, которые начали год на напряженных уровнях.

И хотя увеличение объемов кредитных продуктов, торгующих на напряженных уровнях, является зловещим сигналом, по мнению MS, это лишь частичная картина базовой динамики цен. Даже вне пределов хвоста, банк сталкивается с растущей частотой больших спрэдов/ценовых изменений в отдельных кредитах.

В Morgan Stanley насчитывается 1476 облигаций HY, чей спрэд увеличился на 50 б.п. за один месяц. Тем не менее, остается также возможность отскока, при которой высоки случаи значительного сужения спрэда. В результате, совокупное распределение изменений спрэда с начала года не показывает достаточно признаков краха на рынке облигаций HY.

Одно из возможных объяснений этой внезапной переоценки: инвесторы ожидают снижения фундаментальных показателей в виде понижения рейтингов. Как отмечает MS, снижение заемных средств ускорилось в последние месяцы, до 106% по сравнению с прошлым годом, достигая самых высоких уровней после энергетического кризиса.

6% кредитных средств, которые получили рейтинг B или выше в начале года, перешли на уровень B- с начала года, а снижение рейтинга с начала года до B- составило 16%. Эти тенденции изменения рейтингов увеличивают риск того, что возникнет отрицательная обратная связь цены в кредитах B и CCC, поскольку они становятся точкой отсчета для активов CLO (секьюритизированные облигации).

Эти ускоряющиеся снижения усугубляют и изменение качества в портфелях CLO, якобы крупнейших источников спроса на кредиты с привлечением заемных средств. Как отмечает MS, экономика создания CLO заставила менеджеров в течение некоторого времени перевешивать избыточный вес в рейтинге B по сравнению с индексом займов LSTA. Поэтому более высокие оценки и более низкие ставки погашения в сегменте B еще больше усугубили распределение качества в портфелях CLO. Как показано ниже, CLO 2,0 теперь принадлежит 62% рынка B- и 58% всех объектов с рейтингом B, а также 25% рынка объектов с рейтингом ССС и 39% рынка объектов с рейтингом BB. Доля кредитов с рейтингом B- в индексе увеличилась на 2,3% с конца апреля.

Эти ускоряющиеся снижения усугубляют и изменение качества в портфелях CLO, якобы крупнейших источников спроса на кредиты с привлечением заемных средств. Как отмечает MS, экономика создания CLO заставила менеджеров в течение некоторого времени перевешивать избыточный вес в рейтинге B по сравнению с индексом займов LSTA. Поэтому более высокие оценки и более низкие ставки погашения в сегменте B еще больше усугубили распределение качества в портфелях CLO. Как показано ниже, CLO 2,0 теперь принадлежит 62% рынка B- и 58% всех объектов с рейтингом B, а также 25% рынка объектов с рейтингом ССС и 39% рынка объектов с рейтингом BB. Доля кредитов с рейтингом B- в индексе увеличилась на 2,3% с конца апреля.

И последнее: при падении цен возникает цикл обратной связи, поскольку давление со стороны CLO усиливает ценовое движение на кредитном рынке, еще больше снижая цены. подталкивая цены еще ниже. В частности, изучая поведение менеджера CLO в связи с большим снижением цен в кредитах, MS отмечает:

1. менеджеры предпочитают сохранять возможность отскока цен на случай распродажи кредитов с более высоким рейтингом.

2. в рамках сегмента с рейтингом B менеджеры гораздо охотнее продают при действительно большом снижении цены.

3. готовность продавать особенно высока в сегменте ССС.

В дополнение к актуальной проблеме изменения рейтингов, MS отмечает, что, хотя документы CLO, как правило, не могут заставить менеджеров продавать ссуды с рейтингом CCC/Caa, более крупные запасы этого сегмента могут повлиять как на потоки денежных средств и на способность менеджеров выполнять другие сделки. Поэтому важно иметь представление о поведении менеджеров, поскольку оно имеет прямое отношение к кредитам с более низким рейтингом.

В дополнение к актуальной проблеме изменения рейтингов, MS отмечает, что, хотя документы CLO, как правило, не могут заставить менеджеров продавать ссуды с рейтингом CCC/Caa, более крупные запасы этого сегмента могут повлиять как на потоки денежных средств и на способность менеджеров выполнять другие сделки. Поэтому важно иметь представление о поведении менеджеров, поскольку оно имеет прямое отношение к кредитам с более низким рейтингом.

Наблюдая за растущим расколом на кредитном рынке, неудивительно, что Morgan Stanley поддерживает «смещение качества в индексах цен» в рамках кредитования и ожидает дальнейшей декомпрессии в облигациях HY. В кредитах чувствительность к доходам особенно высока и дальнейшее изучение знака качества вполне оправданно. Об этом ясно говорит недавнее исследование S&P по результатам деятельности эмитентов в сравнении с прогнозами EBITDA. Например, в 2018 году почти треть компаний, отмеченных в исследовании, не достигла прогноза EBITDA на 50% через два года после выхода на рынок. Реализация планов сокращения задолженности также была слабой, в результате средний разрыв между фактическим и заявленным левереджем составил 2,7х для компаний с рейтингом B и 2,3х для компаний с рейтингом BB.

Предупреждая, что насильственный раскол в ценах на кредиты может быть неизбежным, MS отмечается, что в структурах CLO он предпочитает «повышать структуру капитала», особенно транш с рейтингом AAA, сохраняя «осторожность с рейтингом BB». Это связано с тем, что младшие части структуры капитала наиболее уязвимы перед давлением цен и изменениями рейтингов на рынке кредитования. С другой стороны, структурная защита в рамках CLO заставляет снизить долю заемного капитала в случае стрессов, а это означает, что держатели старших долгов забирают основную сумму раньше срока.

Если аналитики MS правы, то следующий кризис не только начался, но уже можно отслеживать, как далеко он зашел из-за расколов, которые становятся слишком очевидными.