Чтобы понять причину следующего финансового кризиса, стоит обратить внимание на раздутые балансы центробанков.

Попытка предсказать очередной кризис — финансовый или экономический — дурацкая затея. Да, при каждом кризисе есть свой герой, который предупреждал о том, что должен случиться кризис. И героя игнорировали. Затем случался кризис. Однако особенности современного прогнозирования заключаются в том, что те, кто правильно предсказывают кризис, редко способны исправить ситуацию.

Лучшее, что могут сделать экономисты, - оценить уязвимость. Если рассмотреть дисбалансы в реальной экономике или на финансовых рынках, можно получить представление о потенциальных последствиях серьезного шока. Много не надо, чтобы провести коррекцию в уязвимых экономиках и рынках. Но подобное исправление резко отличается от кризиса. И здесь важны серьезность шока и степень уязвимости: большие шоки для крайне уязвимых систем - это путь к кризису.

В этом ключе источником уязвимости являются чрезмерно расширенные балансы центробанков. Беспокойство вызывают 3 причины:

В этом ключе источником уязвимости являются чрезмерно расширенные балансы центробанков. Беспокойство вызывают 3 причины:

Во-первых, балансы центробанков, несомненно, расширены. В ноябре 2019 года активы крупных центробанков — ФРС, ЕЦБ, Банка Японии — составляли $14,5 трлн. Да, это ниже пикового уровня в $15 трлн в начале 2018 года, но более чем в 3,5 раза выше докризисного уровня в $4 трлн. Аналогичный вывод можно сделать, если сравнить размеры активов с размером их экономик: Япония стоит на первом месте, 102% номинального ВВП, ЕЦБ — 39% и ФРС — 17%.

Во-вторых, расширение баланса центробанков по факту говорит о провале эксперимента. Да, он был успешным, стабилизировав ситуацию во время обвала рынков более 10 лет назад, в разгар кризиса в конце 2008 года и в начале 2009 года. Но экономического восстановления так и не случилось.

Центробанки верили, что то, что сработало во время кризиса, сработает и во время восстановления. Они ошибались. Совокупный номинальный ВВП США, еврозоны и Японии вырос на $5,3 трлн с 2008 по 2018 год, примерно на половину совокупного расширения баланса их центробанков на $10 трлн за тот же период. Оставшиеся $4,7 трлн -функциональный эквивалент масштабного вливания ликвидности, которое поддерживало рынки активов большую часть посткризисной эпохи.

В-третьих, центробанки снова пытаются расширить балансы, чтобы стимулировать слабеющее экономическое восстановление. Так, в 2018 году ФРС обратила вспять запланированную нормализацию базовой процентной ставки и снова начала раздувать баланс (предположительно для того, чтобы управлять резервами) после устойчивых сокращений с середины 2017 года по август 2019 года.

Банк Японии скупает активы огромными объемами, в качестве важнейшего элемента рефляционной кампании абэномики. А недавно назначенный президент ЕЦБ Кристин Лагард сделала официальное заявление, что европейские монетарные власти «перевернут каждый камень», что, по-видимому, включает баланс.

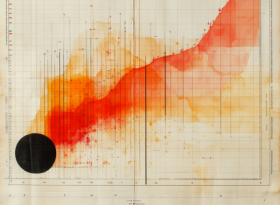

Балансовый счет Банка Японии с 1998 года

Так почему все это создает такие проблемы? Казалось бы, в эпоху низкой инфляции центробанкам, нацеленным на инфляцию, не стоит бояться ошибиться, двигаясь в сторону экстраординарного монетарного приспособления, будь то обычное (с политикой нулевых базовых ставок) или нетрадиционное (расширение баланса).Отчасти проблема в самом мандате на стабильность цен — привычном, но неуместном якоре денежно-кредитной политики. Мандат несовместим с инфляцией хронически ниже целевого уровня и растущими рисками для финансовой стабильности.

Яркий пример: потенциальная нестабильность фондового рынка США. Согласно показателям экономиста Нобелевского лауреата Роберта Шиллера, цены на акции относительно циклически скорректированных долгосрочных доходов на 53% выше их среднего показателя за период после 1950 года и на 21% выше среднего уровня после марта 2009 года.

Если не считать значительного ускорения экономики и роста прибыли, либо нового раунда расширения баланса ФРС, дальнейшее резкое увеличение фондовых рынков США маловероятно. И наоборот, еще один шок - или неожиданное ускорение инфляции и рост процентных ставок - повысит вероятность резкой коррекции на переоцененном рынке акций США.

Проблема в слабых реальных экономиках, которые слишком близки к снижению скорости. МВФ недавно понизил оценку роста мирового ВВП в 2019 году до 3%, на полпути между 40-летней тенденцией в 3,5% и порогом в 2,5%, который обычно ассоциируется с глобальными спадами.

В преддверии конца года рост реального ВВП в США составляет менее 2%, а прогнозы роста в 2020 году для зоны евро и Японии составляют менее 1%. Другими словами, крупнейшие развитые страны не только заигрывают с переоцененными финансовыми рынками и полагаются на провальную стратегию денежно-кредитной политики, но и испытывают недостаток в подушке роста, когда могут в ней нуждаться больше всего.

В таком уязвимом мире много времени не нужно, чтобы спровоцировать кризис 2020 года. Несмотря на риск сыграть в дурацкую игру, возглавляют список проблем три «П»: протекционизм, популизм и политическая дисфункция. Постоянная склонность к протекционизму вызывает особую тревогу, особенно после бессмысленной «первой фазы» торгового соглашения между США и Китаем.

Крестовый поход «индуистской нации» премьер-министра Индии Нарендра Моди может оказаться самым тревожным событием в глобальном повороте к популизму. Сага с великим американским импичментом выводит политическую дисфункцию Вашингтона на неизведанную территорию.

Вполне возможно, шоком окажется нечто другое — или вообще не будет никакого шока. Но к диагнозу уязвимости следует отнестись серьезно, особенно потому, что его можно проверить с трех точек зрения - реальной экономики, цен на финансовые активы и неправильной монетарной политики.

Если прибавить сюда шок, кризис 2020 года не заставит себя ждать.