Опровержение госадминистрации иностранных валют Китая о распродаже американских трежерис не дает рынку четких сигналов о том, каковы реальные планы руководства Поднебесной в отношении долга США - считает Алексей Бушуев, заместитель генерального директора ИК «Велес капитал» по розничному бизнесу.

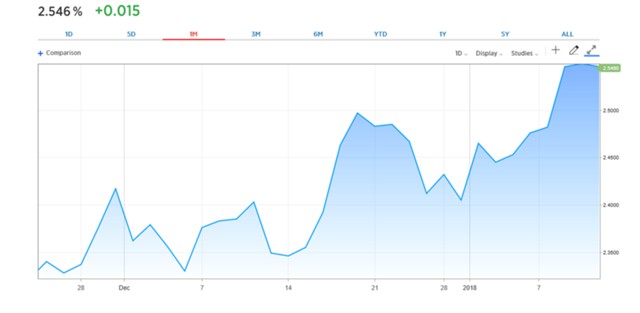

Информационный вброс Bloomberg о возможном сокращении портфеля государственных облигаций властями США совпал по времени с заметным движением рынка – почти на фигуру упал курс доллара к евро и заметно выросла доходность этих самых облигаций. На следующий же день Государственная администрация иностранных валют Китая выступила с заявлением, которое вроде бы опровергает эту новость. Но выдержано оно в традиционном восточном стиле, который можно свести к максиме «черное по сути и есть белое, а белое по сути и есть черное». Вроде бы опровергли новость, но не сказали однозначно «нет»: «Мы знаем о новостях, которые опубликовали некоторые средства массовой информации. Мы считаем, что в отчете могут быть указаны неправильные источники или это просто выдумка».

При этом реакцию рынков вполне можно трактовать как ожидание тревожных новостей с китайско-американского фронта. Большое количество внутриполитических факторов и в США, и в Китае осложняют прогнозирование. В Китае идет реформа системы власти и зачистка элит, в США Трампу было бы очень важно выполнить свои предвыборные обещания, связанные с Китаем. Сегодня в Азиатско-Тихоокеанском регионе реализация силовых и даже военных сценариев разных масштабов рассматривается как вполне вероятная. Поэтому предстоящим торговым переговорам США и Китая уделяется особое внимание ̶ какие новости вбрасываются, какие темы возникают или пропадают с повестки дня.

Традиционное военное противостояние Китая с США и его союзниками (Японией, Европейским союзом) жестко контрастирует с тем, что именно США, Япония и Европейский союз являются главными торговыми партнерами Поднебесной. С учетом накладываемых на это внутриполитических факторов, возможности многослойной и многоходовой игры на Корейском полуострове вполне естественно, что даже крупнейшие финансовые рынки (EUR/USD, госдолг США) становятся чувствительными к информационным вбросам вне зависимости от их правдивости и наличия проверенных источников.

В такой обстановке любопытно наблюдать не только за тем, что делают стороны, но и то, чего они не делают. Например, проведение или отсутствие военных маневров в регионе, активности, связанные с противоракетной обороной, размещаемой в Южной Корее. Отсутствие в информационной повестке таких козырей может свидетельствовать о стремлении сторон договориться, сохраняя брутальное выражение лица. В этой связи интересно выглядит публикация военной доктрины США, где Китай и Россия указываются как главные противники. Но в отличие от предыдущих подобных документов, они стоят отдельно от Северной Кореи, Ирана и террористических организаций. И обозначено, что с Китаем и Россией основной инструмент – переговоры, с остальными – силовые сценарии. Метафорически – с Ираном и Северной Кореей – сначала стрелять, потом говорить, то с Китаем и Россией все-таки сначала говорить.

В этой ситуации единственным действенным методом построения долгосрочных планов для стороннего наблюдателя и инвестора является анализ наиболее вероятных сценариев и действий. Крайние сценарии - военный с одной стороны, и с другой - установление военного сотрудничества, «замирение» США и Китая, вряд ли можно рассматривать как наиболее вероятные. Вопрос в том, на чем договорятся.

Основные опасения наблюдателей в том, что сохранение напряженности приведет к падению товарооборота между США и Китаем, что, в целом, негативно скажется на мировой экономике. А при высоком уровне взаимосвязей в реальном секторе и значительном перегреве финансовых рынков при умеренно негативном сценарии вполне может спровоцировать кризис, сравнимый с 2008 годом.

В этом смысле стоит рассчитывать на увеличение волатильности и чувствительности к негативным новостям. Это, в частности, создает проблемы для спекулянтов, но открывает возможности для торговли волатильностью, агрессивной торговли производными инструментами.

Сейчас евро укрепляется на позитивных новостях из еврозоны: Меркель удалось собрать коалицию, Европейский центральный банк намерен стабилизировать ситуацию. То, что факторы отношений с Китаем скоро ушли из повестки, наводит на мысль - вырастало бы евро так сильно без китайских рисков?

По американским облигациям мы видим, что уровень доходности, на который вышли облигации после данного вброса, не снижается. То есть рынок рассматривает ситуацию как более рисковую.