Американская транснациональная компания Visa — это глобальная платежная система, которая обеспечивает доступ к быстрой, безопасной и надежной сети электронных платежей. Бренд Visa знает практически каждый человек.

Мы решили рассмотреть бизнес компании с целью выявления инвестиционной привлекательности. Расскажем на чем зарабатывает компания и насколько это прибыльно, а также какие есть перспективы и риски.

На чем зарабатывает

Бизнес компании предельно прост: компания предоставляет инфраструктуру для транзакций с помощью дебетовых и кредитных карт. За совершение операций банк взимает комиссию и делится ей с Visa. Эта же схема работает и с другими финансовыми организациями, фактически ее конкуренты, по типу PayPal, являются партнерами: где есть платежи Visa, есть и ее комиссия. Аналогичным образом обстоят дела с платежными системами по типу Apple, Google, Samsung pay.

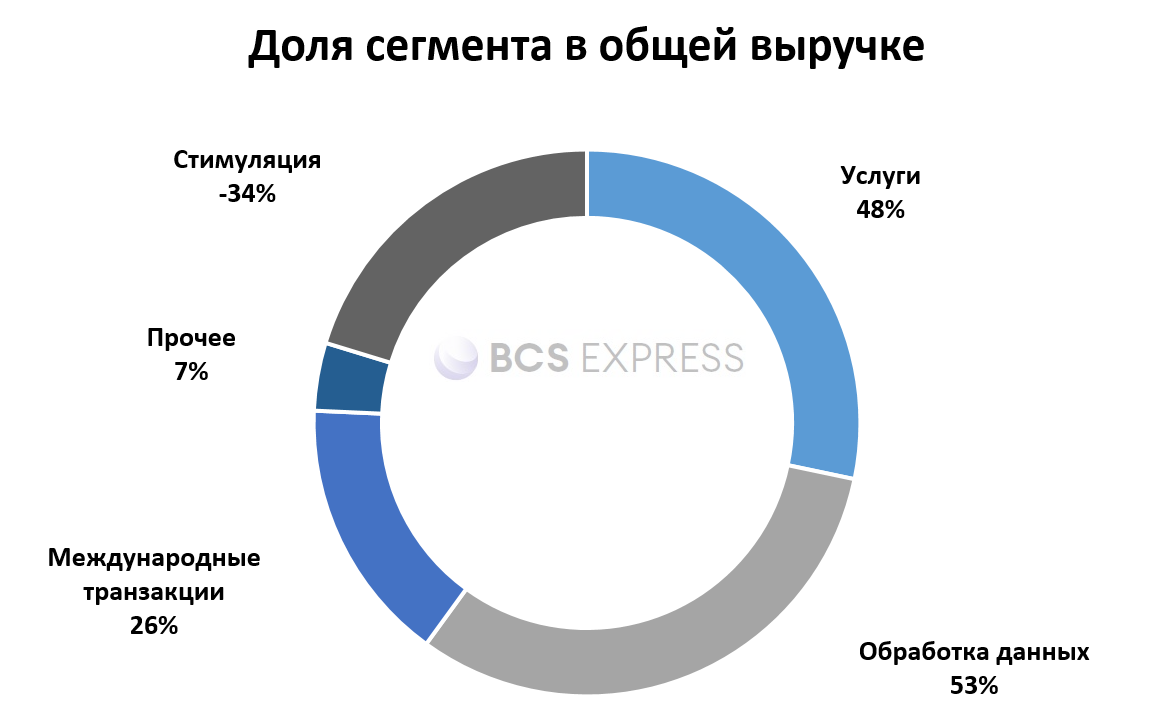

Компания зарабатывается в следующих 4 сегментах:

• Выручка от услуг. Visa получает доход за счет предоставления доступа к своей платежной системе и зависит от объема транзакций.

• Выручка от обработки данных. Авторизация операций, клиринг, расчеты и дополнительные услуги, иначе говоря, плата за совершение операций, зависящая от их объема.

• Выручка от международных транзакций. Проценты от международных операций и конвертации валюты.

• Прочее доходы. Состоят из лицензионных сборов, плата за использование бренда Visa и дополнительных услуг.

В отчете выделяется еще один сегмент, который связан с поощрением клиентов бонусами — кэшбэк. Эти средства впоследствии распределяются по финансовым организациям и учитываются как сокращение доходов.

Бизнес Visa высокомаржинальный: большая часть дохода идет в денежный поток, за исключением небольших инвестиций, расширения бизнеса, погашения долгов, выплаты дивидендов.

Около 55% выручки компании составляют международные операции, остальные — на внутреннем рынке в США.

Недавно компания отчиталась за II квартал 2021 г. Результаты немного выросли в годовом исчислении и преодолели ожидания аналитиков. Рост показателей происходит на продолжающемся восстановлении экономики и росте транзакций.

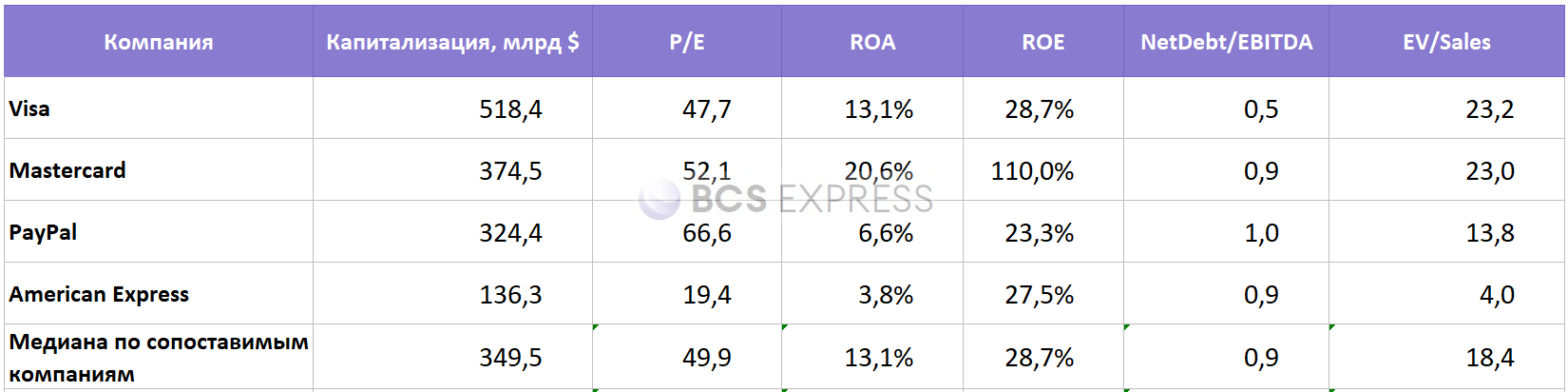

Сравнение с конкурентами и прогнозы

Ближайшим конкурентом является Mastercard, особенно на международной арене. PayPal — на внутреннем рынке, при этом такие системы являются и партнерами, приносящими дополнительный доход.

По мультипликаторам Visa выглядит дешево по P/E, но дорого по EV/Sales. При этом у компании среди конкурентов самая низкая долговая нагрузка и средняя рентабельность.

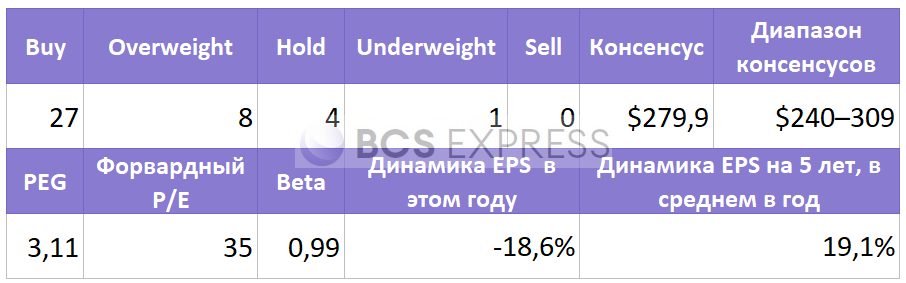

По данным Barron's и Finviz, мы имеем следующие консенсус-прогнозы:

Перспективы

• Основным драйвером роста в будущем для Visa является вытеснение доли наличных средств с рынка по всему миру. Наличными пока пользуются многие люди, и это открывает возможности для захвата рынка со стороны платежных систем.

Основную угрозу конкретно для Visa представляют конкуренты, работающие на внутреннем рынке любой страны — собственные платежные системы. Речь идет о национальных платежных системах, таких как UnionPay в Китае, Мир — в России, RuPay — в Индии и так далее.

• Бизнес Visa цикличен и зависит от состояния экономики. Когда происходит экономический спад, то спрос на транзакции снижается, отражаясь на доходах Visa. Одним из последних стала пандемия. Рано или поздно она закончится, уже сейчас экономики многих стран «просыпаются» — позитив для Visa.

Бонусом является то, что компания не занимается кредитованием и не создает резервов. Поэтому, когда после рецессии начинается рост, Visa способна быстро восстановиться, и это несомненный плюс.

• Visa начала заниматься транзакциями криптовалют, осознавая риски, но учитывая их популярность.

• Компания развивается собственными силами, внедряет новые услуги и технические сервисы. Редко покупает другие компании. Все это позволяет постоянно усовершенствовать систему платежей, что благоприятно складывается на росте транзакций.

Риски

• Значительный подъем конкурентов, включая финтехи.

• Антимонопольные разбирательства.

• Претензии от регулирующих органов в части повышения комиссия: рынок платежей находится под жестким контролем властей разных стран.

• Выдавливание Visa с местных рынков национальными платежными системами.

Техническая картина

К допандемическим уровням акции Visa смогли вернуться лишь в конце августа 2020 г. В целом акции находятся в долгосрочном восходящем тренде уже длительное время, коррекции происходят, но быстро выкупаются.

На этой неделе акции обновили исторический максимум, при этом RSI не сообщает о перекупленности, а значит, пространство для роста еще есть. При преодолении $250–253 снизу вверх откроется дорога к $256–260.

При этом начавшийся недавно откат от максимума может получить продолжение, если цена закрепится ниже 21-дневной скользящей средней на уровне $272,7. В таком случае коррекция может продолжиться с ориентирами ниже $240.

Стоит ли покупать

Акции Visa стоит рассматривать на длительный срок: компания будет выигрывать от восстановления экономики и снижающейся доли наличных платежей. Коэффициент Beta равен 0,99, поэтому акции в основном будут следовать рыночным тенденциям, если не будет триггеров к росту или снижению.

Visa выплачивает дивиденды, но доходность невелика и по текущим ценам составляет около 0,52%. Долгосрочная перспектива умеренно позитивная. Можно рассмотреть акции к покупке, но, возможно, чуть позднее, когда техническая коррекция найдет свое продолжение.

С начала года котировки Visa поднялись на 13,4%, а за последние 12 месяцев — на 24,9%.

БКС Мир инвестиций