Если раньше любая спекулятивная атака на национальную валюту почти всегда сопровождалась вмешательством ЦБ, интервенциями или какими-то другими действиями властей, направленными на стабилизацию ситуации, то сейчас об этом практически речи не идет.

В частности, ни Банк России, на Минфин РФ не планируют предпринимать никаких мер для спасения рубля от обвала. В частности, министерство финансов даже не планирует отказываться от планов по покупке валюты. валютные интервенции будут продолжаться, говорится в заявлении Минфина, может быть скорректирован лишь их объем.

Попытка успокоить рынок действительно была: Минфин снизил с 8 августа ежедневные закупки валюты почти в два раза. Тем не менее пока это не дало никакого результата, тем более что финансовое ведомство пока продолжает покупать валюту, хоть и в меньших объемах: 8,6 млрд руб. вместо 16,7 млрд руб.

ЦБ РФ по традиции заявил, что при необходимости готов задействовать все инструменты для обеспечения финансовой стабильности в стране. Стоит, правда, отметить, что в 2014 г., например, участники рынка и экономические субъекты привыкли к стабильной валюте, а за последние несколько лет, наоборот, к высокой волатильности, поэтому текущий обвал рубля вряд ли станет шоком.

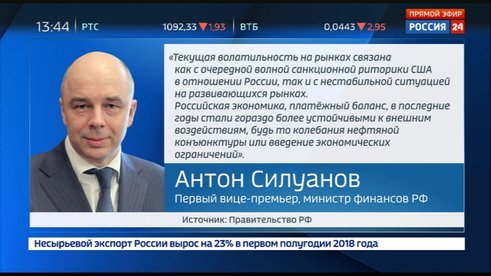

Волатильность на рынках связана как с очередной волной санкционной риторики США в отношении России, так и с нестабильной ситуацией на развивающихся рынках. Об этом заявил первый вице-премьер, министр финансов Антон Силуанов.

В общем и целом финансовые власти, видимо, решили, что ничего плохого в падении валюты нет, либо за последние три года они уже привыкли к волатильности и недооценивают масштаб возможных последствий.

С другой стороны, вести борьбу со спекулянтами привычными мерами - продажей валюты и повышением ставок - бессмысленно. Об этом говорят неудачные примеры других ЦБ, в частности Мексики, Аргентины, Турции, да и пример самого Банка России в 2014 г.

Финансовые игроки более не боятся ответных ударов ЦБ, они просто продолжают гнуть свою линию до полной капитуляции монетарного регулятора страны.

Учитывая, что сейчас практически все валюты дешевеют к доллару, можно предположить, что уход от рисков будет только нарастать.

Одна из главных причин - "торговая война" между Китаем и США, угрозу которой инвесторы долговое время недооценивали, однако сейчас на финансовых рынках начинается горячее время: практически на протяжении всего лета многие уважаемые эксперты предсказывали повторение одного из сильнейших кризисов, возможно, мы находимся в начале этого пути.

Есть вероятность, что грядущие перемены приведут к полной перезагрузке финансовой системы и уклада мировой торговли. "Вести. Экономика" уже писали о том, что многие страны стремятся отказаться или минимизировать расчеты в долларах.

Кто-то хочет этого, чтобы минимизировать различного рода риски или для сохранения возможности торговли со своими партнерами, попавшими под санкции, другие - по причине этих самых санкций.

Как бы то ни было, сейчас как никогда высока вероятность снижения роли доллара в мировой экономике.

Издание Forbes недавно опубликовало материал на эту тему.

Там говорится, что, по данным международной организации расчетов SWIFT, около 40% платежей осуществляется в долларах. При этом доля американской валюты снижается очень медленно, не в последнюю очередь из-за начального усиления роли евро в расчетах внутри еврозоны и дальнейшего снижения его роли после банковских кризисов 2010-х гг. При этом, по оценке IMF, долларовые активы составляют больше 62% в резервах центральных банков мира. Этот показатель также постепенно снижается, а евро, фунт и юань понемногу увеличивают свою долю.

В XX веке экономика США росла очень уверенно и использовала инновационный потенциал в части технологий, а это формировало спрос на товары и услуги страны. Мировая торговля также постепенно расширялась, что привело к формальным организациям, упорядочившим отношения стран в рамках ГАТТ ("Генеральное соглашения по тарифам и торговле", выполняло функции Всемирной торговой организации) и затем ВТО в 1990-е гг.

Наконец, облигации США оказались наиболее безрисковыми: США пока что ни разу не объявляли дефолт по обязательствам казначейства, и в то время как, например, у стабильной Германии дефолтов было восемь за период с 1800 г., доллар же оставался понятной и достаточно стабильной валютой, пишет Forbes.