На финансовых рынках очень много аномалий, к этому почти все уже привыкли, однако они все же приковывают внимание и заставляют экспертов искать разгадки.

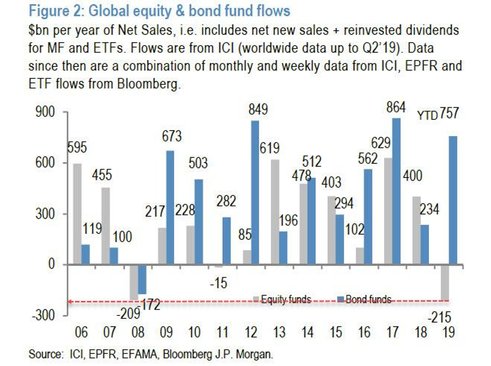

Например, сейчас активно обсуждается тот факт, что фондовый индекс S&P 500 находится на исторических максимумах в тот момент, когда из фондов акций наблюдается рекордный отток капитала.

Конечно, внимание уделяется и другим парадоксам, и в рамках своего прогноза на 2020 г. эксперты SocGen был отдельно отмечают, как центральные банки коррумпировали рынки, а именно то, что мир изменился, и акции ведут себя как облигации и покупаются за текущий доход (дивиденды), в то время как облигации сейчас выглядят как акции и покупаются за прирост капитала (удвоение стоимости 100-летних облигаций Австрии ранее в этом году).

Конечно, внимание уделяется и другим парадоксам, и в рамках своего прогноза на 2020 г. эксперты SocGen был отдельно отмечают, как центральные банки коррумпировали рынки, а именно то, что мир изменился, и акции ведут себя как облигации и покупаются за текущий доход (дивиденды), в то время как облигации сейчас выглядят как акции и покупаются за прирост капитала (удвоение стоимости 100-летних облигаций Австрии ранее в этом году).

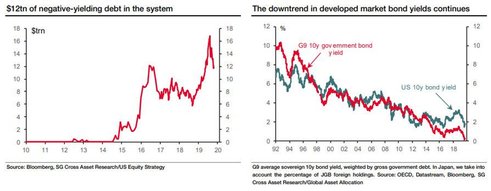

В обзоре отмечается, что объем облигаций с отрицательной доходностью в настоящее время составляет $12 трлн - уровень, которого никто никогда не видел на этой стадии экономического цикла. Текущая ситуация подталкивает инвесторов к поиску доходности, что приводит к изменению характера активов.

Для извлечения уроков SocGen предлагает обратить внимание на Японию, где по мере снижения доходности гособлигаций все глубже на отрицательную территорию интерес к этим бумагам падал и смещался в сторону акций.

Для извлечения уроков SocGen предлагает обратить внимание на Японию, где по мере снижения доходности гособлигаций все глубже на отрицательную территорию интерес к этим бумагам падал и смещался в сторону акций.

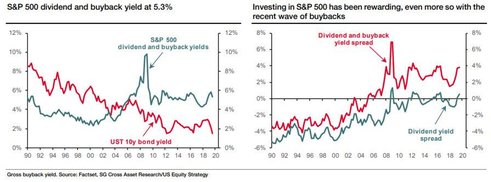

В некотором смысле, инвестирование в акции в условиях очень низкой доходности суверенных облигаций позволяет инвесторам получать совокупную дивидендную доходность и доходность от байбэков.

Сейчас как раз тот момент, когда риск продолжения японизации кривых доходности в ожидании новых признаков замедления мировой экономики, очень велик. Падение доходностей казначейских облигаций США, подталкивает инвесторов покупать рисковые.

Совокупная доходность индекса S&P 500 оценивается SocGen на уровне 5,3. Для сравнения, доходность десятилетних трежерис составляет 1,8%: спрэд в 3,5% на данный момент выступает серьезной поддержкой для фондовых активов.

К слову о байбэках, за последние два года прошла мощная вона выкупа акций. В этом году многие ждали даже большего объема, чем в прошлом. Так или иначе, по состоянию на 1 сентября компании из индекса S&P 500 купили акции на $829 млрд. Для них покупка своих же акций выглядит наиболее верным вложением.

К слову о байбэках, за последние два года прошла мощная вона выкупа акций. В этом году многие ждали даже большего объема, чем в прошлом. Так или иначе, по состоянию на 1 сентября компании из индекса S&P 500 купили акции на $829 млрд. Для них покупка своих же акций выглядит наиболее верным вложением.

Проблема в том, что почти все байэки проводятся на заемные средства, и рано или поздно рынок начнет акцентировать внимание на этом важном аспекте.

Проблема в том, что почти все байэки проводятся на заемные средства, и рано или поздно рынок начнет акцентировать внимание на этом важном аспекте.