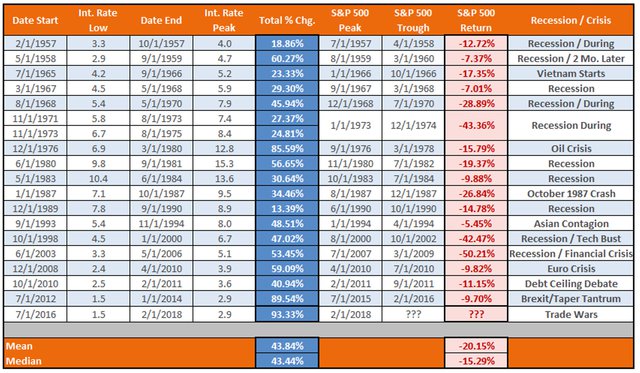

Федеральная резервная система США существует с 1913 г. За этот продолжительный период времени американский финансовый регулятор 18 раз проводил цикл повышения ставок, однако не было ни разу, чтобы в конечном итоге такая политика не приводила к обвалу фондовых рынков, рецессии или и тому и другому одновременно.

Сейчас мы находимся в 19-м цикле ужесточения денежно-кредитной политики, и многие экономисты уверены, что в этот раз все будет по-другому: американская экономика продолжит рост, как и цены на акции. Впрочем, мнение аналитиков чаще не совпадает с реальностью, чем их прогнозы оказываются верными. Более того, если что-то происходит 18 раз подряд, вероятность того, что в 19-й раз ситуация повторится, очень высока.

Сейчас мы находимся в 19-м цикле ужесточения денежно-кредитной политики, и многие экономисты уверены, что в этот раз все будет по-другому: американская экономика продолжит рост, как и цены на акции. Впрочем, мнение аналитиков чаще не совпадает с реальностью, чем их прогнозы оказываются верными. Более того, если что-то происходит 18 раз подряд, вероятность того, что в 19-й раз ситуация повторится, очень высока.

Вообще, если посмотреть на историческую динамику, экономика США и их рынки находятся на американских горках. За взлетами следуют падения, за падением - подъемы и так далее до бесконечности.

Ни у кого нет вопросов, когда наблюдается экономический рост, рынки растут, пусть даже чрезмерно, но все счастливы, однако практически каждое падение оказывается настолько болезненным, что на восстановление требуется время.

Во всем виновата Федеральная резервная система, и этому есть неопровержимые доказательства. Каждый раз, когда регулятор затевал цикл повышения ставок, рынки падали. Отметим еще раз, что это происходило все 18 раз, без исключений. То есть здесь не подходит термин "высокая корреляция" или слова "возможно, это связано с...". Каждый раз Федрезерв провоцировал спад фондового рынка.

Пока мы не видим действительно сильной коррекции на рынках, если не брать в расчет февральский обвал. Экономика также пока находится в растущей стадии.

Но этому есть объяснение. Во-первых, пока ставки еще очень низкие, и цикл далеко не закончен. Во-вторых, все эти годы ФРС оказывала настолько сильное влияние на рынки, раздувая новые "пузыри", что в неминуемости падения практически нет никаких сомнений.

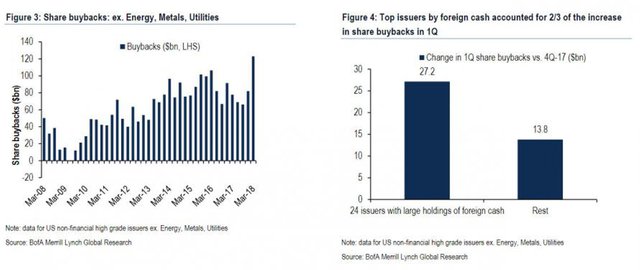

Достаточно сказать, что корпорации занимали огромные суммы под рекордно низкие ставки и пускали эти деньги на обратный выкуп акций, тем самым повышая капитализацию. Они продолжают делать это и сейчас. По данным Bank of America, в I квартале 2018 г. на эти цели был потрачен рекордный объем денежных средств.

Под многие из вышеупомянутых займов были выпущены так называемые высокодоходные облигации, проще говоря, "мусорные". Именно этот сегмент долгового рынка обычно подает первые сигналы надвигающегося кризиса.

Под многие из вышеупомянутых займов были выпущены так называемые высокодоходные облигации, проще говоря, "мусорные". Именно этот сегмент долгового рынка обычно подает первые сигналы надвигающегося кризиса.

Поскольку ставки начали расти, рефинансировать такие облигации становится очень трудно и многие компании уже вынуждены были объявить дефолт. Также стало известно, что Deutsche Bank готовится избавиться от "мусорных" облигаций энергетический компаний.

Кроме того, в агентстве Moody's предупреждают: как только экономика начнет замедляться, мы увидим лавину дефолтов, в первую очередь тех компаний, которые активно занимали под низкие ставки, но не являются надежными заемщиками. Объем корпоративного долга к ВВП и аппетит инвесторов к риску напоминают многим ветеранам ситуацию во время достижения предыдущих кредитных пиков.

Кроме того, в агентстве Moody's предупреждают: как только экономика начнет замедляться, мы увидим лавину дефолтов, в первую очередь тех компаний, которые активно занимали под низкие ставки, но не являются надежными заемщиками. Объем корпоративного долга к ВВП и аппетит инвесторов к риску напоминают многим ветеранам ситуацию во время достижения предыдущих кредитных пиков.

Даже бывший председатель ФРС Бен Бернанке заявил на днях, что в 2020 г. экономика США "полетит с обрыва". Если он окажется прав, то этот обвал совпадет как раз с выборами президента. Это будет крайне неприятным развитием событий для Дональда Трампа, который назвал текущий период лучшим для экономики США и обещал переизбраться.

Самое любопытное заключается в том, что как только начнется кризис, американским избирателям будет абсолютно все равно, что этот кризис готовился очень долго и причины нужно искать вовсе не в действиях Трампа, хотя, конечно, он также приложил к этому руку. Из чего можно сделать вывод, что кризис и обвал рынка будут выгодны демократам, которые смогут продвинуть своего кандидата.