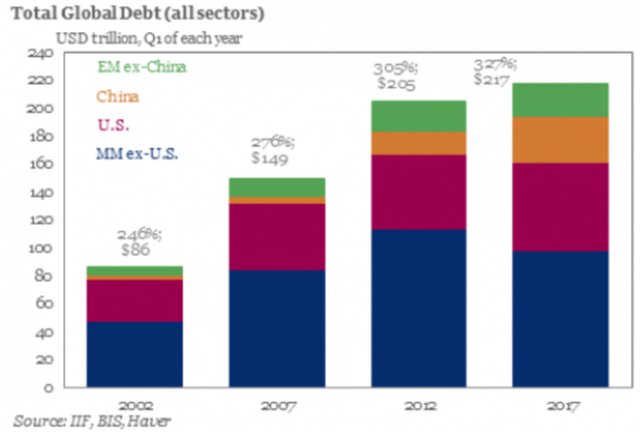

В июне прошлого года сообщалось, что, согласно данным Института международных финансов, который известен своими периодическими отчетами, обобщающими статистику в отношении глобального левериджа, на конец 2016 года, в период так называемого «скоординированного роста», объем мирового долга побил новый рекордный максимум в $217 трлн, что составило более 327% от мирового ВВП и оказалось на $50 трлн выше уровня, отмеченного за последнее десятилетие.

Шесть месяцев спустя, 4 января 2018 года, IIF опубликовал очередной анализ ситуации, вокруг глобального долга, в котором говорилось, что глобальный долг вырос до рекордных $233 трлн в конце третьего квартала 2017 года. При этом, $63 трлн относится к государственному сектору, $58 трлн – к финансовому, $68 трлн – к нефинансовому, $44 трлн – к сектору домохозяйств.

В целом за 9 месяцев долг вырос на $16 трлн.

Теперь, согласно последним ежеквартальным данным, IIF обнаружил, что в последнем квартале глобальный долг вырос еще на $4 трлн, до рекордных $237 трлн в четвертом квартале 2017 года, и оказался более чем на $70 трлн выше, чем 10 лет назад, примерно на $20 трлн выше, чем в 2017 году.

Теперь, согласно последним ежеквартальным данным, IIF обнаружил, что в последнем квартале глобальный долг вырос еще на $4 трлн, до рекордных $237 трлн в четвертом квартале 2017 года, и оказался более чем на $70 трлн выше, чем 10 лет назад, примерно на $20 трлн выше, чем в 2017 году.

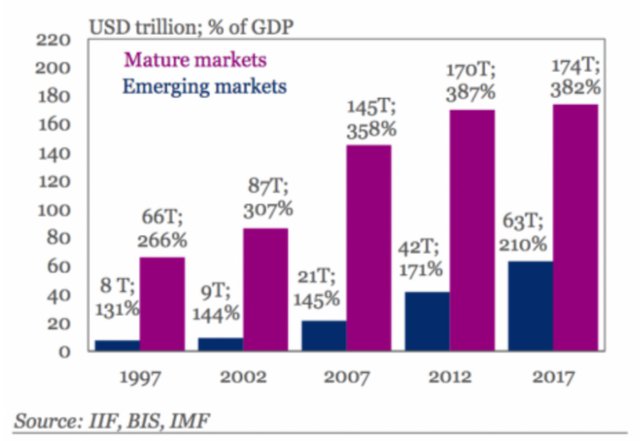

В отчете IIF, в котором также приводятся данные от МВФ и БМР, установлено, что доля глобального долга остается значительно выше 300% от мирового ВВП, а коэффициент долг/ВВП на зрелых рынках сейчас составляет 382%. Это число было немного ниже последних уровней, поскольку усиление роста ВВП на зрелых рынках помогло снизить соотношение долга к ВВП.

Однако это было компенсировано ростом задолженности на развивающихся рынках, где общий коэффициент долг/ВВП сейчас значительно превышает 200%.

Хорошая новость состоит в том, что на консолидированной основе коэффициент глобальный долг/ВВП падает пятый квартал подряд, так как глобальный рост ускорился.

Сейчас коэффициент составляет около 317,8%, что на 4% ниже, чем при последнем максимуме в Q43 2016. Безусловно, даже скромное снижение темпов роста ВВП, не говоря уже о сокращении, немедленно отправит этот коэффициент на новые максимумы.

Итак, кто виноват в этом беспрецедентном росте задолженности? Конечно, центробанки.

Итак, кто виноват в этом беспрецедентном росте задолженности? Конечно, центробанки.

«Низкие глобальные ставки продолжают поддерживать беспрецедентные уровни задолженности», - заявили официальные лица из IIF.

Как отмечается в отчете, на зрелых рынках долг домохозяйств в процентах от ВВП достиг рекордных максимумов в Бельгии, Канаде, Франции, Люксембурге, Норвегии, Швеции и Швейцарии. Это, как отмечает Bloomberg, тревожный сигнал, учитывая, что процентные ставки начинают расти во всем мире. Ирландия и Италия являются единственными крупными странами, в которых доля домохозяйств в процентах от ВВП ниже 50%.

Представители IIF также подчеркнули, что слабый доллар США «скрыл долгосрочные проблемы устойчивости долга, особенно на развивающихся рынках». Сокращение коэффициента долг/ВВП началось главным образом на развитых рынках, таких как США и Западная Европа, но затем стало общей тенденцией в 36 из 49 стран, согласно результатам опроса, отражающего падение соотношения долга к ВВП.

Что касается стран с формирующимся рынком, в Южной Корее соотношение долга домохозяйств к ВВП приближается к паритету на уровне 94,6%.

Также в докладе было установлено, что госдолг США составляет 99% от ВВП. С учетом того, что США ожидают рекордный уровень дефицита бюджета в размере $1 трлн к 2020 году, согласно последнему прогнозу CBO, коэффициент долга/ВВП в США преодолеет 100% в ближайшие несколько месяцев.