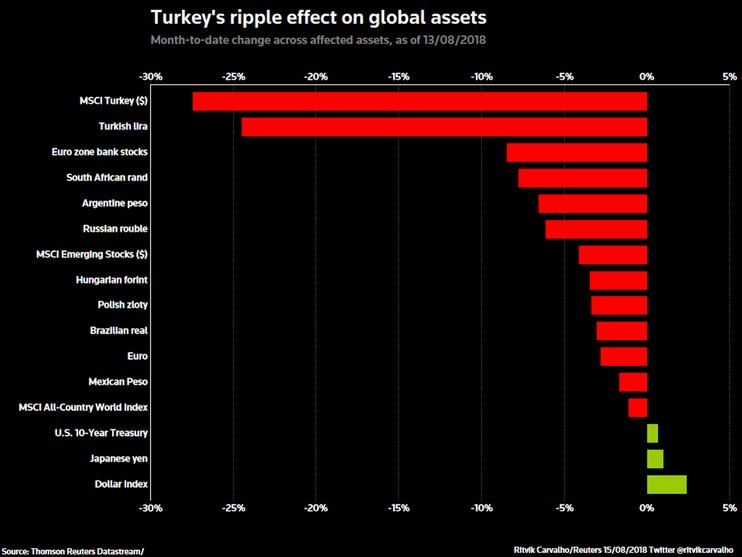

На фоне обострения опасений по поводу обострения кризиса в Турции и дальнейших перспектив мировой экономики под ударом оказались котировки промышленных металлов, валюты развивающихся стран, а также фондовые рынки развитых стран.

На мировых площадках в среду, 15 августа, заметно усилились негативные настроения. Снижение аппетита к рискованной игре и падение котировок были отмечены практически по всем активам.

Среди основных поводов для бегства от риска стало обострение геополитического противостояния США и Турции, торговой войны между США и Китаем, а также опасений дальнейшего замедления мировой экономики, в частности в свете прогнозов по дальнейшему замедлению темпов роста американской экономики и признаков охлаждения экономики Китая.

Серьезным фактором в данной ситуации также остается санкционное давление со стороны США в отношении целого ряда стран – России, Китая, Турции и Ирана. В мировой торговле растет напряженность из-за продолжающегося обмена импортными пошлинами, а также растущего числа торговых разбирательств в ВТО.

Дополнительным элементом давления на активы развивающихся стран остаются ожидания дальнейшего ужесточения монетарной политики со стороны ФРС США, усиливая отток "горячих денег" с развивающихся рынков.

Падение активов развивающихся рынков Индекс развивающихся рынков MSCI EM в среду фактически вступил в "медвежий" рынок: с конца января 2018 г. снижение индекса достигло 20%. Общий объем активов в индексе оценивается в $1,9 трлн. По последним данным, удельный вес Китая в MSCI EM составляет 33%. Доля Индии, Бразилии и России в индексе оценивается в 9%, 6% и 4% соответственно.

Заметное снижение интереса к развивающимся рынкам наблюдалось фактически с начала этого года на фоне начала торговой войны между США и Китаем и обмена импортными пошлинами. Кроме того, подспудным фактором для всех развивающихся рынков остается повышение процентных ставок со стороны Федеральной резервной системы США.

Однако своего рода спусковым крючком для обострения негативных настроений стало резкое обострение отношений между США и Турцией.

Стоит отметить, что в среду, 15 августа, котировки турецкой лиры по отношению к доллару выросли примерно на 5% до уровня 6,0455 лиры за доллар, в том числе на фоне сообщений о намерениях Катара инвестировать $15 млрд в различные активы Турции.

Однако уже произошедшее обвальное падение котировок турецкой лиры, последовавшее за ухудшением политических отношений Анкары и Вашингтона, а также обмен взаимными торговыми ограничениями и пошлинами, фактически уже привели к заражению других рынков и распространению рисков обесценивания активов в развитых странах.

Данная ситуация застала врасплох не только коммерческие банки, но и различные хедж-фонды – как в США, так и в ЕС. Издание Wall Street Journal отметило, что с серьезными потерями в результате падения турецкой лиры, а также резкого роста процентных ставок по гособлигациям Турции столкнулись ряд фондов, входящих в состав BlackRock, крупнейшей инвестиционной компании в мире. Фонды H2O Asset Management, GMO LLC, а также HSBC Global Asset Management и ряд других фондов также понесли серьезные потери.

На этом фоне рынки акций западных стран в среду, 15 августа, продолжили свое снижение. Все основные фондовые рынки Европы завершили торги среды заметным снижением: британский индекс FTSE 100 снизился на 1,5%, немецкий DAX потерял 1,6%, французский CAC 40 упал на 1,8%, испанский IBEX 35 снизился на 1,3%.

Фондовый рынок США не остался в стороне от глобального снижения аппетита к риску. В ходе внутридневной сессии среды индекс Dow Jones снижался на 1,1%, Nasdaq – на 1,6%, снижение по S&P 500 составляло 1,1%.

Данную динамику можно было бы списать на очередной всплеск краткосрочной спекулятивной активности, уже неоднократно наблюдавшейся ранее (в том числе в начале этого года). Тем не менее в пользу обострения негативных ожиданий по дальнейшему развитию ситуации в мировой экономики также говорит снижение котировок промышленных металлов.

Падение промышленных металлов Помимо индекса MSCI EM в "медвежий" рынок в среду, 15 августа, вступили биржевые котировки меди. Снижение биржевых фьючерсов на медь с момента предыдущего локального максимума, показанного ранее в 2018 г., превысило 20%, котировки меди по итогам торгов среды на Лондонской бирже металлов (LME) упали на 4% до уровня $5 801.

Помимо этого также наблюдалось заметное снижение по фьючерсам на цинк, свинец, никель и олово.

Биржевые котировки цинка упали на 6,3% до уровня $2 300 за тонну – это наиболее низкий уровень для данного металла с октября 2016 г. Котировки олова снизились на 3,2% до отметки $18 405 за тонну. Цены на никель упали на 4,3% до уровня $12 850 за тонну. Котировки алюминия завершили торговую сессию снижением на 2,2% до отметки $2 025 за тонну. Фьючерсы на свинец на LME упали на 7,1% до отметки $1 919,50 за тонну (минимум с сентября 2016 г.), продемонстрировав худшее однодневное снижение за 7 лет.