В среду ФРС с очень большой вероятностью повысит ставки еще на 25 б. п. При этом в подобном решении мало кто сомневается. Только данные по инфляции, который выйдут за час до заседания, могут изменить настрой регулятора.

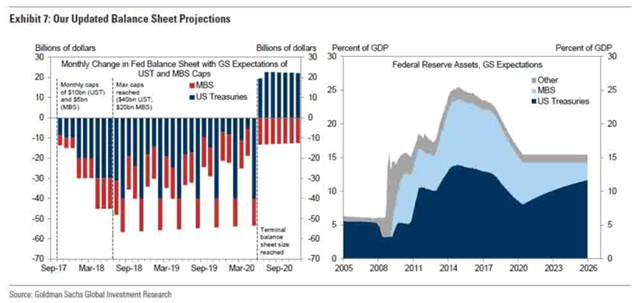

Формально же все вопросы рынка сейчас сосредоточены в стратегии выхода ФРС для нормализации баланса.

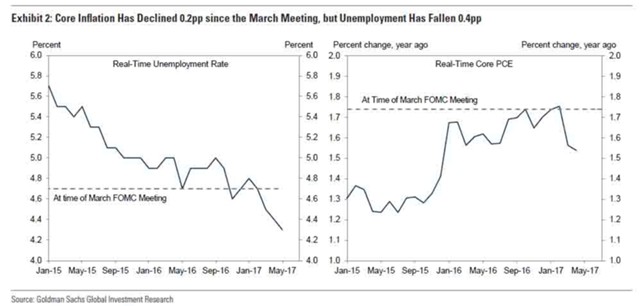

Аналитики из Goldman Sachs отмечают, что сама ФРС посылает все более противоречивые сигналы относительно срочного дальнейшего ужесточения. С одной стороны, уровень безработицы снизился на 0,4 п. п. после мартовского совещания, а все показатели активности и оценки реального ВВП свидетельствуют об улучшении ситуации. С другой – инфляция в годовом выражении снизилась на 0,2 п. п. И для ФРС это два важных показателя, которые сейчас противоречат друг другу.

Но все же повышение ставок сейчас практически гарантировано.

Но все же повышение ставок сейчас практически гарантировано.

Goldman отмечает, что два вопроса должны сделать эту встречу особенно интересной.

Во-первых, будут ли представители ФРС менять свои взгляды в ответ на все более и более различные сигналы о том, что обе стороны мандата (инфляция и безработица) предполагают различную скорость дальнейшего ужесточения?

Во-вторых, даст ли пресс-конференция некоторую ясность в отношении того, каким будет следующий шаг?

Тем не менее в банке ждут, что ФРС будет придерживаться "сбалансированного подхода к решению дилеммы", хотя сигналы о повышенной озабоченности относительно инфляции как основного риска появляются все чаще.

На пресс-конференции Джанет Йеллен должна внести некоторую ясность относительно того, будет ли следующий этап ужесточения предполагать нормализацию баланса.

Большинство на Уолл-стрит ждет корректировки баланса в сентябре, а цикл ужесточения ФРС, судя по всему, возобновит в декабре.

Аналитики ждут от ФРС изменения формулировок. Скорее всего, FOMC не будет говорить о потребительских ценах в апреле и мае, а заявит о замедлении инфляции с начала года, что отражает провал цели по темпам роста цен в апреле.

Аналитики ждут от ФРС изменения формулировок. Скорее всего, FOMC не будет говорить о потребительских ценах в апреле и мае, а заявит о замедлении инфляции с начала года, что отражает провал цели по темпам роста цен в апреле.

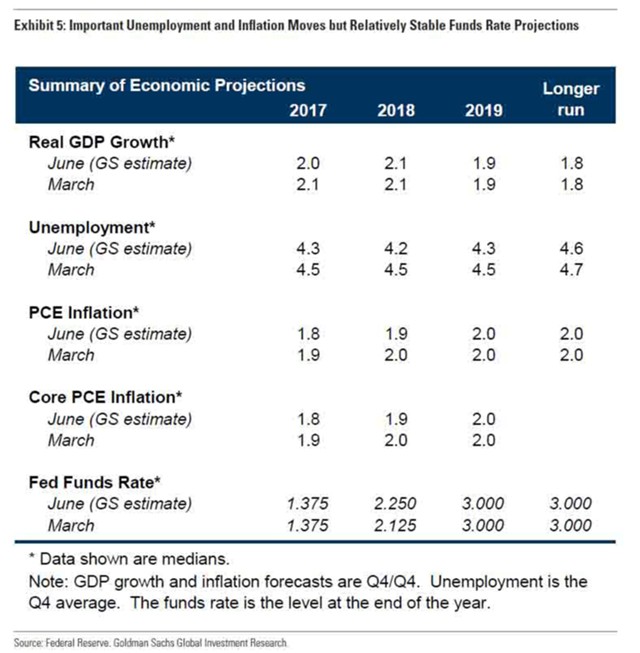

Также июньская встреча ФРС будет включать ежеквартальное обновление "Резюме экономических прогнозов" (Summary of Economic Projections, SEP). Учитывая данные за II квартал, медианный показатель в 2017 г. по росту ВВП упадет до 2%. Для достижения цели ФРС на уровне 2,1% по году рост во втором полугодии должен составлять 2,3%, что пока не выглядит слишком вероятным.

Уровень безработицы ФРС должна ожидать в районе 4,3% в 2017 г. и 4,2% в 2018 г., а прогнозы по инфляции, вероятно, будут снижены до 1,8% в текущем годы и до 1,8% в следующем.

Уровень безработицы ФРС должна ожидать в районе 4,3% в 2017 г. и 4,2% в 2018 г., а прогнозы по инфляции, вероятно, будут снижены до 1,8% в текущем годы и до 1,8% в следующем.

В результате, хотя ФРС предстоит решить непростую дилемму, связанную с безработицей и инфляцией, эти два фактора в целом примерно компенсируют друг друга. Поэтому регулятор должен быть сосредоточен на ужесточении политики именно за счет ставки фондирования, а также позже перейти к инструментам нормализации баланса.

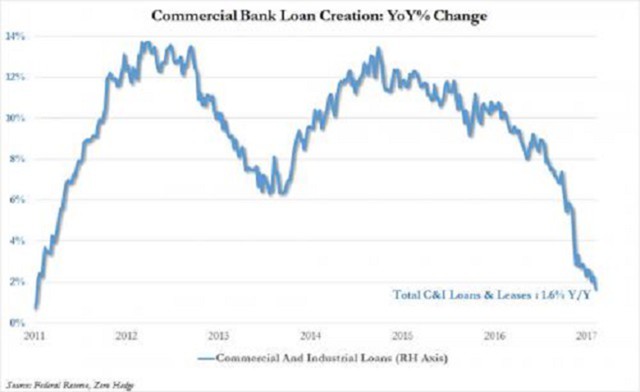

Тем не менее, согласно последним данным, экономика США может находиться всего в 4-6 неделях от публикации первого падения коммерческого кредитования за долгие годы, что будет указывать на практически неизбежную рецессию.

Это означает, что ФРС может достаточно быстро перейти от ужесточения денежно-кредитной политики к снижению ставок в экономике для стимулирования, как она это делала всегда.

Это означает, что ФРС может достаточно быстро перейти от ужесточения денежно-кредитной политики к снижению ставок в экономике для стимулирования, как она это делала всегда.