Федеральная резервная система боится переусердствовать с повышением ставок и ищет новые инструменты, которые могут дать сигнал о необходимости завершения цикла ужесточения монетарной политики.

До сих пор наиболее эффективным и популярным индикатором надвигающейся рецессии была кривая доходностей. "Вести. Экономики" уже неоднократно рассказывали, что инверсия кривой, то есть когда длинные ставки опускаются ниже коротких, является самым точным предвестником надвигающейся рецессии.

Уже сейчас кривая доходностей трежерис практически инвертирована, и многие экономисты бьют тревогу. В Федрезерве эту угрозу не игнорируют, однако пока заявления скорее сводятся к тому, что в этот раз долговой рынок находится под воздействием других факторов.

Впрочем, судя по всему, в руководстве американского ЦБ нет уверенности в том, что их подход является верным.

На последнем заседании Федеральной резервной системы, состоявшемся в июне, экономисты ФРС Эрик Энгстром и Стивен Шарп представили исследование, показывавшее, что некоторые из традиционных предупреждающих признаков рецессии, такие как разрыв в процентных ставках между 10-летними и 2-летними казначейскими облигациями, могут быть не настолько эффективными, как анализ, который фокусируется на краткосрочных ставках.

В частности, они обнаружили, что разница в текущих процентных ставках по 3-месячным казначейским векселям и ожиданиям рынка на ближайшие 18 месяцев послужила более сильным предвестником рецессии в следующем году, убедив рынок в том, что ФРС в ближайшее время необходимо снизить ставки в ответ на замедление экономики.

В частности, они обнаружили, что разница в текущих процентных ставках по 3-месячным казначейским векселям и ожиданиям рынка на ближайшие 18 месяцев послужила более сильным предвестником рецессии в следующем году, убедив рынок в том, что ФРС в ближайшее время необходимо снизить ставки в ответ на замедление экономики.

Ссылки по теме

Ошибка ФРС, или путь к рецессии Глобальная рецессия настойчиво стучится в дверь Оценка экономистов показала, что на данный момент угрозы не существует и Федрезерв может продолжать постепенно повышать ставки. Вместе с тем, некоторые участники заседания опирались на классический подход анализа разницы между долгосрочными и краткосрочными ставками, который указывает на то, что прекратить повышение ставок нужно уже сейчас.Эрик Энгстром и Стивен Шарп утверждают, что анализ краткосрочных ставок в сравнении с ожиданиями рынка намного более продуктивен и дает намного более точную информацию о грядущих экономических проблемах.

Если рынок закладывается на снижение краткосрочных ставок в будущем, это указывает на то, что участники торгов ожидают смягчения денежно-кредитной политики, то есть полагают, что политика ФРС будет реагировать на вероятность или начало рецессии.

Впрочем, это не единственная новая методика оценки будущих событий. Так, Федеральный резервный банк Атланты будет анализировать будущую ставку ФРС, опираясь на динамику фьючерсов на eurodollar.

Фьючерсы CME Eurodollar, являющиеся базовым критерием оценки для инвесторов всего мира, представляют собой ликвидный инструмент хеджирования колебаний процентной ставки по долларам США, размещенным в коммерческих банках за пределами США.

Недавние исследования показали, что снижение ожидаемой будущей ставки по федеральным фондам, подразумеваемой контрактами евродоллара, ознаменовало начало двух последних рецессий примерно за год на наступления, соответственно разворот затем предсказал переход экономики к росту.

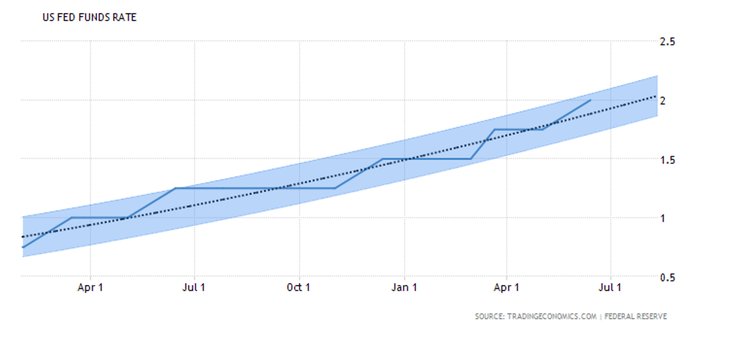

В настоящее время данный анализ указывает на рост процентных ставок в ближайшие годы и, как следствие, небольшой краткосрочный риск рецессии.

Как и в случае с исследованиями, представленными на заседании ФРС, анализ фьючерсов на eurodollar рассматривает ожидания рынка относительно состояния экономики.

Тот же принцип помогает анализировать долгосрочные ценные бумаги: если инвесторы требуют более высокую доходность по 2-летним бумагам, чем по 10-летним, это отражает их неуверенность в благолучном развитии ситуации в экономики в краткосрочной перспективе.

Напомним, что ФРС начала повышать ставки в конце 2015 г. и рассчитывает постепенно продолжать этот процесс до 2019 г., чтобы не допустить разгона инфляции на фоне ожидаемого экономического роста и фискальных стимулов, запущенных Трампом.

Однако действие этих стимулов может быть полностью нивелировано как раз политикой Федрезерва, считают многие экономисты. Более того, впервые в истории фискальные стимулы совпадают с циклом повышения ставок, раньше стимулы применялись только совместно со смягчением денежно-кредитной политики.

Однако действие этих стимулов может быть полностью нивелировано как раз политикой Федрезерва, считают многие экономисты. Более того, впервые в истории фискальные стимулы совпадают с циклом повышения ставок, раньше стимулы применялись только совместно со смягчением денежно-кредитной политики.