На рынке золота долгое время считалось, что западные центробанки против золота, но за последние несколько лет ситуация явно изменилась.

Вместо того, чтобы отговаривать людей покупать золото или убеждать их в том, что золото — неактуальный актив, многие центробанки достаточно честны в отношении истинных свойств этого металла. Они заявляют, что золото — основное средство сохранения стоимости, что оно сохраняет свою покупательную способность на протяжении долгого времени и является глобальным средством платежа. Такие заявления и ряд действий показывают, что все больше центробанков готовятся к плану B.

Бундесбанк (немецкий центробанк) в прошлом году опубликовал труд «Золото Германии». Во введении, написанном президентом Бундесбанка Йенсом Вайдманом, отмечается: «Спросите любого в Германии, с чем он ассоциирует золото. Скорее всего, вы услышите, что это синоним непреходящей ценности и экономического процветания.

Золотые резервы в Бундесбанке составляют очень большую долю резервных активов Германии и являются основным якорем, лежащим в основе доверия к балансу Бундесбанка.

Кейсианцам показалось бы, что эти комментарии звучат так, будто Бундесбанк - «золотой жук». Однако его замечания обусловлены просто здравым смыслом. Золото имеет непреходящую ценность. Во всем мире оно связано с экономическим процветанием. Каждая резервная валюта в мире сегодня поддерживается огромными запасами золота. Золото — основа стабильности международной валютной системы.

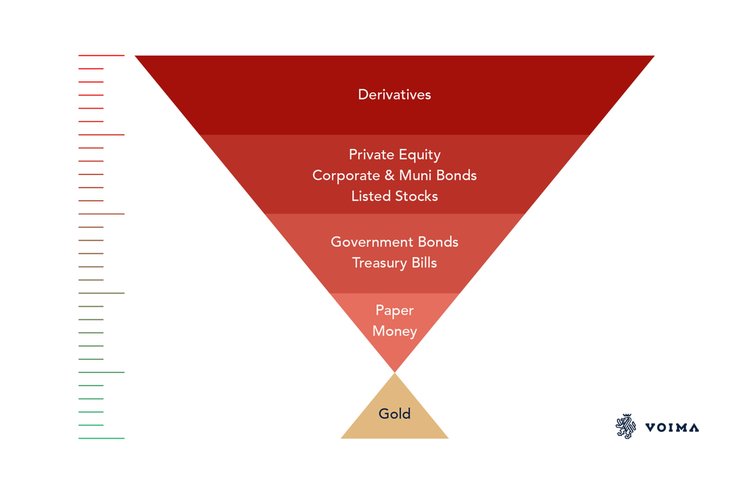

Центробанки и пирамида Экстера

При чтении комментариев Вайдмана приходит на ум пирамида Экстер. Джон Экстер был американским экономистом, который в 1960-х годах создал перевернутую пирамиду финансовых активов. Под пирамидой находится золото, как основа самой надежной ценности. Все остальные классы активов в пирамиде на более высоких уровнях связаны с большим риском. Экстер иногда называл свою модель долговой пирамидой. Золото он разместил вне ее, поскольку это единственный актив, против которого нет никаких обязательств.В Руководстве по платежному балансу и международной инвестиционной позиции, разработанном МВФ, говорится: «Финансовые активы - это экономические активы, которые являются финансовыми инструментами. Финансовые активы включают финансовые требования и золото, хранящееся в форме золотых слитков… Финансовое требование - это финансовый инструмент, который имеет встречное обязательство. Золотые слитки не являются финансовыми требованиями и не имеют встречных обязательств. Однако золото рассматривается как финансовый актив, поскольку оно играет особую роль как средство финансового обмена в международных платежах со стороны органов денежно-кредитного регулирования и как резервный актив органов денежно-кредитного регулирования».

МВФ считает, что все финансовые активы подвержены риску контрагента, кроме золота.

На странице 112 Руководства по платежному балансу и международной инвестиционной позиции МВФ перечисляет все международные резервные активы в порядке убывания. Венчает этот список физическое золото, за которым идут деньги, долговые ценные бумаги, акции и, наконец, деривативы. Практически точная копия пирамиды Экстера.

Еще один вид пирамиды можно найти на сайте голландского центробанка De Nederlandsche Bank (DNB). С апреля 2019 года на информационной странице DNB, посвященной золоту, отмечается: «Слиток золота всегда сохраняет свою ценность, неважно есть кризис или нет. Это создает чувство безопасности… Вот почему центробанки, в том числе DNB, традиционно держат значительные объемы золота. Золото — идеальный якорь доверия для финансовой системы. Если система рухнет, запасы золота будут основой для ее восстановления. Золото укрепляет уверенность в стабильности баланса центробанка и создает чувство безопасности».

Еще один вид пирамиды можно найти на сайте голландского центробанка De Nederlandsche Bank (DNB). С апреля 2019 года на информационной странице DNB, посвященной золоту, отмечается: «Слиток золота всегда сохраняет свою ценность, неважно есть кризис или нет. Это создает чувство безопасности… Вот почему центробанки, в том числе DNB, традиционно держат значительные объемы золота. Золото — идеальный якорь доверия для финансовой системы. Если система рухнет, запасы золота будут основой для ее восстановления. Золото укрепляет уверенность в стабильности баланса центробанка и создает чувство безопасности».

Словом, пирамида Экстера повсюду. Стоит обратить внимание на сходство комментариев DNB и BuBa в отношении золота, создающих уверенность в их балансах. Это говорит о том, что у этих двух центробанков долгая история сотрудничества.

А вот цитата Банка Финляндии (BOF): «Золото - основа денежной системы. Золото называют вечным платежным инструментом, оно использовалось, как средство обмена тысячи лет. Золото — это средство платежа мирового уровня, сохраняющее свою ценность на протяжении всей истории человечества».

Еще один комментарий от Banque de France (BDF): «Золото - очень востребованный драгметалл, который является основным средством сохранения стоимости». Все центробанки согласны с тем, что золото сохраняет свою покупательную способность с течением времени.

Подготовка к плану Б

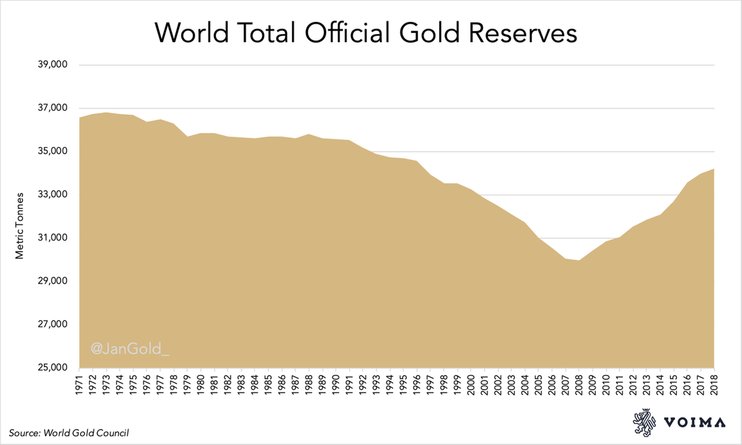

Свои внушительные заявление центробанки подпитывают реальными действиями. Вскоре после Великого финансового кризиса центробанки стали чистыми покупателями; Германия, Нидерланды, Австрия, Венгрия и Турция репатриировали золото. В основном из Банка Англии в Лондоне и ФРБ Нью-Йорка. Согласно BuBa, у их схемы репатриации было три цели: экономическая эффективность, безопасность и ликвидность. Экономическая эффективность - это стоимость хранения в каждом месте. Безопасность — это безопасность хранилищ и место их расположения. Сегодня наблюдается тенденция, при которой значительную долю золота страны стараются хранить на своей территории по геополитическим соображениям. Ликвидность - это владение слитками, которые отвечают отраслевым стандартам и размещены на ликвидных рынках, таких как Лондон, то есть для проведения платежей во времена перемен в финансовой системе. Этому аспекту следует уделить особое внимание.

Согласно BuBa, у их схемы репатриации было три цели: экономическая эффективность, безопасность и ликвидность. Экономическая эффективность - это стоимость хранения в каждом месте. Безопасность — это безопасность хранилищ и место их расположения. Сегодня наблюдается тенденция, при которой значительную долю золота страны стараются хранить на своей территории по геополитическим соображениям. Ликвидность - это владение слитками, которые отвечают отраслевым стандартам и размещены на ликвидных рынках, таких как Лондон, то есть для проведения платежей во времена перемен в финансовой системе. Этому аспекту следует уделить особое внимание.

Западные денежно-кредитные власти называют золото «якорем доверия для финансовой системы», «основой стабильности международной валютной системы» и «реальным глобальным средством платежа». Они считают, что «если система рухнет, резервы золота могут послужить основой для ее восстановления». Интересно, готовятся эти предприятия к новому типу международного золотого стандарта? Они рассматривают это как один из возможных результатов, так как в последние годы ряд центробанков расширили свои золотовалютные резервы до текущих стандартов золотодобывающей промышленности, London Good Delivery.

Западные денежно-кредитные власти называют золото «якорем доверия для финансовой системы», «основой стабильности международной валютной системы» и «реальным глобальным средством платежа». Они считают, что «если система рухнет, резервы золота могут послужить основой для ее восстановления». Интересно, готовятся эти предприятия к новому типу международного золотого стандарта? Они рассматривают это как один из возможных результатов, так как в последние годы ряд центробанков расширили свои золотовалютные резервы до текущих стандартов золотодобывающей промышленности, London Good Delivery.

На протяжении всей истории слитки различной чистоты продавались на оптовых рынках. К 1954 году каждый новый слиток, принятый на Лондонской бирже металлов, должен был быть 995 пробы и весить от 350 до 430 тройских унций. Не каждый старый слиток был обновлен. Некоторые остались в хранилищах в Лондоне и других местах. Эти слитки теперь продаются со скидкой, равной стоимости обновления и, если нужно, транспортировки их в Лондон.

После GFC у многих центробанков были слитки, отлитые до 1954 года, которые в настоящее время неликвидны на оптовых рынках. Однако французский, шведский и немецкий центробанки повысили качество своих золотых резервов, чтобы решить эту проблему ликвидности.

Banque de France отмечает: «С 2009 года Banque de France участвует в амбициозной программе повышения качества своих золотых резервов. Наша цель заключается в том, чтобы все слитки соответствовали стандартам LBMA. Тогда будет возможность продавать на международном рынке».

В 2015 году BuBa выпустил список слитков, в котором указано, что все их золото — 995 пробы или выше. В книге «Золото Германии» на странице 110 есть строка: «В ходе репатриации золотых резервов в 2013 и 2014 годах этот слиток… был переплавлен из старых слитков, хранящихся в ФРС. Процесс переплавки помог составить комплексную картину чистоты слитков, которые делали различные производители в разные годы. Это одни из самых последних золотых слитков Бундесбанка».

BuBa заявляет, что этот слиток был расплавлен, чтобы провести анализ, однако он был частью процесса создания слитков как минимум 995 пробы. Во-первых, это не требует выплавки целого слитка для проведения анализа. Во-вторых, 11 ноября 2017 года издание Financial Times опубликовало статью о том, как BuBa репатриировал свое золото. В статье говорится: «Более 4400 слитков из Нью-Йорка вывезены в Швейцарию, где два металлургических завода переплавили слитки в слитки, соответствующие лондонским стандартам Good Delivery».

По словам Джона Экстера, когда долговая пирамида достигает предела и становится нестабильной, пузырь лопается. Инвесторы в поисках безопасности бегут вниз по лестнице, пока не обретут под ногами прочную почву. Эта основа - золото, которое не может быть произвольно обесценено.

Во время краха Lehman, как карточный домик рухнула и вся система. Самое интересное, что власти не придумали ничего лучше, кроме как создать еще больше долгов. Интервенция центробанка может быть эффективной какое-то время, пока основная проблема не даст о себе знать. Сейчас мир по уши в долгах, задолженности даже выше, чем до GFC. Институт международных финансов отмечает, что соотношение мирового долга к ВВП составляет 320%.

Читая основные СМИ, можно понять, что все центробанки готовы «печатать» деньги до бесконечности и снижать процентные ставки настолько, насколько можно или толкать всех глубже в пропасть. Однако западные центробанки проводят модернизацию. Так, Banque de France, чьи хранилища были динамичной частью мирового рынка золота во время классического золотого стандарта, не только модернизировал свой металл, но и улучшил всю инфраструктуру хранилищ со времен GFC.

После GFC западные центробанки не только стали более честными в отношении функции золота как безопасного убежища, но также они стали чистыми покупателями. Многие центральные банки перераспределили золото, учтя все возможные будущие риски и события. Несколько центробанков довели качество своих золотых слитков до текущих отраслевых стандартов, чтобы иметь возможность торговать без проблем на международных рынках. Скорее всего, многие центробанки готовятся к тому, чтобы золото играло решающую и ключевую роль в будущих мировых финансах. Зачем тогда им покупать, перераспределять и обновлять золото, улучшая торговые возможности, повышая прозрачность и рекламируя финансовые возможности золота?

В настоящее время пирамида Экстер стала слишком большой и нестабильной. И когда пирамида рухнет, «золото сделает свое дело».