Несмотря на значительные запасы углеводородов на Аравийском полуострове, объемы добычи нефти и газа не равнозначны. Лидирует «черное золото». Однако спрос на газ во всем мире и, в частности, в самих странах-экспортерах, заставляет развивать газовые месторождения и инфраструктуру. О том, какова ситуация сегодня, и каковы «газовые» перспективы стран региона, рассказывает директор представительства ПАО «Газпром» в Катаре Дмитрий Соловьев.

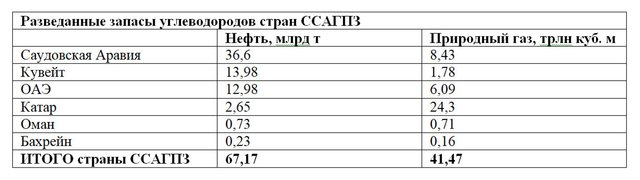

В настоящее время по суммарным доказанным запасам нефти и природного газа страны Аравийского полуострова являются мировым регионом-лидером. Шесть государств – Бахрейн, Катар, Кувейт, Объединенные Арабские Эмираты (ОАЭ), Оман и Саудовская Аравия – объединены в Совет сотрудничества арабских государств Персидского залива (ССАГПЗ).

В настоящее время по суммарным доказанным запасам нефти и природного газа страны Аравийского полуострова являются мировым регионом-лидером. Шесть государств – Бахрейн, Катар, Кувейт, Объединенные Арабские Эмираты (ОАЭ), Оман и Саудовская Аравия – объединены в Совет сотрудничества арабских государств Персидского залива (ССАГПЗ).

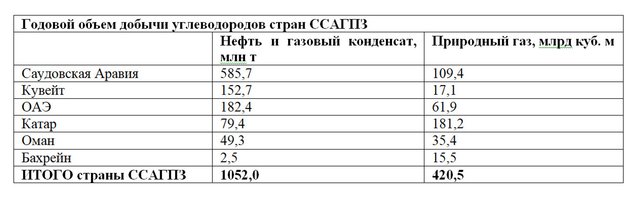

Обладая значительными разведанными запасами нефти, страны ССАГПЗ выступают ключевыми производителями нефти не только в своем регионе, но и в мире, добывая ежегодно в общей сложности свыше 1 млрд т нефти и газового конденсата, или почти четвертую часть от глобального производства. Всего на Ближнем Востоке сегодня добывается порядка 1,5 млрд тонн «черного золота» в год.

Между тем, имея значительные разведанные запасы голубого топлива, страны региона добывают главным образом не природный, а попутный нефтяной газ, который зачастую характеризуется высоким содержанием сернистых соединений. Исключение составляет Катар, занимающий третье место в мире по запасам природного газа после России и Ирана. С последним он делит самое крупное газоконденсатное месторождение в мире (единый резервуар с запасами более 36 трлн куб. м природного газа) – с катарской стороны оно называется «Северное» (North Dome), с иранской – «Южный Парс» (South Pars).

Катар

Если в 1988 году производство товарного газа в Катаре составило 5,86 млрд куб. м, то в настоящее время этот ежегодный показатель превышает 180 млрд куб. м. Сегодня страна полностью обеспечивает свои потребности в этом топливе, потребляя около 33% от общего объема производимого сырья. На долю природного газа приходится порядка 90% общего потребления первичных энергоресурсов Катара. Все электрогенерирующие мощности страны работают исключительно на нем. Остальное экспортируется в виде сжиженного природного газа (СПГ), а также по газопроводу (в ОАЭ и Оман).Ежегодно Катар экспортирует свыше 78 млн т СПГ, что составляет около 30% всех мировых поставок. Порядка двух третей катарского СПГ поставляется в страны Азиатско-Тихоокеанского региона. Основные потребители – Япония, Республика Корея и Индия. Европейские страны импортируют около 22,5%, остальные объемы приходятся на страны Южной Америки и Ближнего Востока. Самые крупные потребители катарского СПГ в Ближневосточном регионе – Египет и Кувейт.

Непростая политическая обстановка в регионе свела на нет планы по организации поставок катарского газа соседним странам – Саудовской Аравии и Бахрейну, а также по наращиванию объемов поставок в ОАЭ, которые импортируют катарский трубопроводный газ с 2007 года.

Катар, Доха

Между тем Катар планирует увеличить экспорт СПГ. В связи с этим заметным событием в мировой газовой промышленности стало анонсированное в 2017 году снятие действовавшего 12 лет моратория на добычу природного газа на месторождении «Северное». К 2024 году планируется нарастить суммарные мощности по производству СПГ до 100 млн т в год, и Доха, по всей видимости, сохранит статус крупнейшего СПГ-экспортера. По последней информации, катарцы рассматривают вариант наращивания мощностей по сжижению природного газа за счет строительства трех новых производственных очередей, используя уже существующую инфраструктуру промышленного города Рас-Лаффан. Впрочем, пока окончательные инвестиционное и проектное решения не приняты.Руководство Катара считает ключевой задачей удержание лидирующих позиций своей страны на рынке СПГ. Поскольку бо́льшая часть катарского СПГ законтрактована в рамках долгосрочных соглашений, некоторые импортеры требуют пересмотра условий поставок и, в первую очередь, цены.

Так, был пересмотрен контракт на поставки СПГ в Индию (снижена цена и увеличен объем), а новый договор о поставках в Пакистан был заключен по значительно более низкой цене, чем это ранее оговаривалось в ходе продолжительных переговоров. В 2017-м году появилась информация о том, что и японские покупатели катарского СПГ (в 2016-м Катар поставил в Японию 12,1 млн т сжиженного природного газа) планируют пересмотреть условия поставок по контрактам, которые истекают в 2021 году. В настоящее время это предмет активных переговоров.

На данный момент поставки через Суэцкий канал осуществляются беспрепятственно. Пока эмират выполняет все свои контрактные обязательства и заключает новые контракты. В сентябре 2017 года был подписан контракт с компанией Petrobangla на ежегодную поставку в Бангладеш 2,5 млн т СПГ в течение 15 лет, в декабре – с австрийской компанией OMV Gas Marketing and Trading на поставку 1,1 млн т СПГ в год в течение пяти лет на терминал Gate в Роттердаме.

Саудовская Аравия и Кувейт

Основная часть бюджетных доходов остальных стран ССАГПЗ приходится на выручку от поставок за рубеж нефти и нефтепродуктов. Так, в 2016 году Саудовская Аравия экспортировала 382,2 млн т нефти, Кувейт – 99,1 млн т.Часть добываемой нефти в Саудовской Аравии и Кувейте используется на электростанциях и НПЗ для удовлетворения внутреннего спроса на электроэнергию и топливо (в период пикового сезонного спроса на электроэнергию в летние жаркие месяцы потребление нефтепродуктов в этой отрасли в Саудовской Аравии превышает 1 млн барр. н. э. в сутки).

Как и Саудовская Аравия, Кувейт использует нефтепродукты для выработки электроэнергии. Однако в последние годы страна также активно использует газ. Из-за роста спроса на природный газ со стороны промышленности и электроэнергетики Кувейт импортирует СПГ через плавучий регазификационный терминал мощностью 7,5 млрд куб. м в год. В 2016 году страна закупила 3,49 млн т сжиженного природного газа, преимущественно из Катара. Руководство Кувейта планирует к 2030 году увеличить добычу газа примерно до 30 млрд куб. м в год. В связи с этим планируется разработка юрских отложений месторождений природного газа и нефти в северных районах Кувейта. Помимо этого, строится стационарный регазификационный терминал «Эль-Зор» проектной мощностью 15 млрд куб. м в год с возможностью расширения в будущем.

ОАЭ

Объединенные Арабские Эмираты, несмотря на наличие собственных значительных запасов природного газа (6,09 трлн куб. м), также испытывают дефицит голубого топлива. ОАЭ активнее своих соседей пытаются диверсифицировать экономику и источники дохода. В настоящее время почти 90% электрогенерирующих мощностей используют природный газ.Быстрый рост внутреннего спроса на газ привел к тому, что ОАЭ одновременно экспортируют и импортируют этот энергоноситель. Так, в 2016 году страна отправила за рубеж в рамках заключенных ранее контрактов 5,86 млн т СПГ, импортировав 25,72 млрд куб. м газа, в том числе 3,91 млрд куб. м в виде СПГ. Бо́льшую часть газа ОАЭ импортируют по морскому газопроводу из Катара. Примерно треть закупаемого за рубежом СПГ также катарского производства.

ОАЭ, Дубай

Ввиду уже упомянутого политического кризиса в июне 2017-го ОАЭ отказались от поставок СПГ из Катара, запретив трейдинговым компаниям поставлять сжиженный природный газ катарского происхождения в Эмираты. Между тем трубопроводный газ продолжает импортироваться из Катара в ОАЭ в полном объеме.Импорт СПГ в ОАЭ осуществляется через два плавучих регазификационных терминала в эмиратах Абу-Даби и Дубай мощностью по 5 млрд куб. м в год. Вскоре должно быть принято окончательное решение о строительстве регазификационного терминала в порту Халифа (эмират Абу-Даби). В октябре 2016-го эмират Шарджа подписал контракт на закупку СПГ с немецкой компанией Uniper, начиная с 2018 года. В связи с этим планируется установить плавучий регазификационный терминал на территории порта Шарджи (в 2017 году проведено ТЭО проекта).

Параллельно с этим Эмираты разрабатывают ряд собственных добычных газовых проектов. При этом бо́льшая часть разведанных залежей углеводородов ОАЭ содержит высокосернистый газ, что технологически осложняет процесс добычи и переработки.

Султанат Оман

Учитывая относительно небольшие запасы углеводородов Омана, Султанат достаточно активно развивает свой топливно-энергетический комплекс, поступательно наращивая как производство нефти, так и газа. Однако спрос на природный газ на внутреннем рынке страны стремительно растет. В итоге, мощности Омана по производству экспортного СПГ, составляющие 10,4 млн т в год, работают не в полную силу, а в дополнение к этому Оман вынужден импортировать газ. Вследствие дефицита природного газа на внутреннем рынке в 2016 году в стране было произведено лишь около 8,1 млн т СПГ, импорт газа из Катара составил порядка 2 млрд куб. м газа.

Оман, здание Правительства

Прогнозируется, что в дальнейшем дефицит газа в Омане будет ощущаться сильнее, что, в первую очередь, объясняется увеличением поставок голубого топлива на имеющиеся и строящиеся электростанции страны, программой диверсификации экономики и необходимостью выполнения контрактных обязательств по экспорту СПГ. Основным направлением экспорта оманского сжиженного природного газа являются страны АТР, в том числе Республика Корея и Япония.Оманцы намерены решать проблему газового дефицита за счет разработки собственных месторождений и импорта трубопроводного газа из Ирана. Флагманским в секторе разведки и добычи является проект разработки труднодоступных запасов газа из плотных пород месторождения «Хаззан» (Khazzan) на Блоке 61. В сентябре 2017 года здесь началась коммерческая добыча товарного газа в рамках первой фазы проекта. В марте 2018 года темпы добычи достигли проектного уровня 10,3 млрд куб. м в год. Часть объемов была направлена на загрузку незадействованных производственных мощностей СПГ. После ввода к 2020 году в эксплуатацию второй фазы проекта (соответствующий EPC-контракт подписан с британской компанией Petrofac в декабре 2017 года) общий объем производства газа на этом блоке должен составить 15,3 млрд куб. м в год (около 40% от текущих объемов добычи в стране). Вместе с этим Маскат реализует совместный проект с Тегераном по строительству газопровода для поставок в Оман около 11 млрд куб. м иранского газа в год. В 2017-м стороны согласовали маршрут прокладки газопровода, при этом по вопросу цены договоренность не достигнута до сих пор.

Проблемы богатого региона

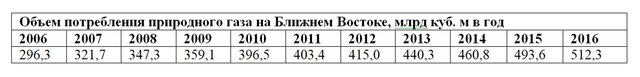

Общей проблемой стран Аравийского полуострова является быстрорастущий спрос на энергию со стороны промышленности и электроэнергетики региона и, как следствие, стремительное увеличение спроса на природный газ. Связано это с диверсификацией экономики стран ССАГПЗ и снижением их зависимости от экспорта углеводородов.За последнее десятилетие суммарный объем потребления газа на Ближнем Востоке увеличился более чем в 1,7 раза и составил около 512,3 млрд куб. м. При этом только на Катар, Саудовскую Аравию, Кувейт и ОАЭ, которые (за исключением Катара) до последнего времени развивали свою газовую промышленность не слишком активно, пришлось уже около 249,6 млрд куб. м. По оценкам мировых агентств, ежегодное потребление газа в Ближневосточном регионе вырастет в течение последующих 10 лет как минимум на 260 млрд куб. м.

Для удовлетворения растущего спроса на газ руководство аравийских монархий планирует увеличивать его добычу на собственных месторождениях и объемы его импорта – как по трубопроводам, так и в виде СПГ. Однако эти инициативы осложняются проблемой низких фиксированных цен на энергоносители и электроэнергию для местных потребителей. Такое регулирование значительно снижает финансовую привлекательность участия зарубежных компаний в добычных проектах, в то время как импорт газа с последующей реализацией местным потребителям слишком обременителен для бюджетов государств Залива.

Между тем, текущая конъюнктура рынка привела к отмене или заморозке ряда новых добычных проектов, возникают сложности с привлечением финансирования. Сроки тендеров на разработку ряда крупных газовых месторождений в Кувейте, ОАЭ и Бахрейне в последние годы неоднократно переносились, а их условия менялись. В качестве альтернативного пути принимаются решения по импорту СПГ, осуществляются проекты строительства новых регазификационных терминалов. В ОАЭ, Кувейте и на Бахрейне подобные инициативы находятся в стадии реализации, Саудовская Аравия и Оман пока изучают вопрос импорта СПГ.

Параллельно предпринимаются меры по постепенной отмене регулирования внутренних цен на топливо и его субсидирования. Первыми этим занялись в 2015 году ОАЭ, затем их примеру последовали и другие страны ССАГПЗ.

Саудовская Аравия, Мадина

Саудовская Аравия до последнего времени не испытывала острого газового дефицита. Однако не так давно руководство страны впервые публично заявило, что допускает возможность импорта природного газа, притом, что Королевство намерено кардинально нарастить и собственную добычу.Дело в том, что в рамках диверсификации своей экономики Саудовская Аравия планирует использовать природный газ не только для энергообеспечения новых промышленных объектов, но и для широкой газификации страны, что позволит высвободить значительные объемы добываемой нефти для их реализации на внешнем рынке.

Уже сегодня природным газом снабжаются крупные промышленные центры Янбу на побережье Красного моря и Джубейль в Персидском заливе, на долю которых приходится порядка 10% мирового производства продуктов нефтехимии. К 2025 году планируется построить газораспределительную станцию, которая позволит начать газификацию столицы Саудовской Аравии – Эр-Рияда.

Чтобы намеченные планы были успешно реализованы, королевство активно занимается разработкой собственных газовых месторождений «Хасба» и «Арабия», а также строит дополнительные мощности для переработки попутного нефтяного газа – ГПЗ «Васит» и «Фадили» по переработке ежегодно 26 млрд куб. м газа каждый. Реализуется проект расширения с 87 млрд до 129 млрд куб. м газа в год магистрального газопровода, который соединяет месторождения на востоке Саудовской Аравии с промышленными центрами на западе страны.

Политика и стратегия

Изменения, произошедшие за последние годы на глобальном энергетическом рынке, оказали существенное влияние на стратегию развития ТЭК стран ССАГПЗ. Новые проекты в сфере энергетики все чаще направлены в первую очередь на удовлетворение внутреннего спроса. Другим заметным трендом стало усиление роли нефтеперерабатывающего сектора, чему способствовало снижение цен на энергоносители. Например, только Саудовская Аравия и ОАЭ за последние четыре года ввели в строй новые объекты по переработке углеводородов суммарной мощностью более 68 млн т в год. Ориентированы они главным образом на экспорт. В декабре 2017 года саудовские компании Saudi Aramco и SABIC (один из крупнейших в мире производителей нефтехимических продуктов) подписали договор о намерениях по совместному строительству крупного нефтехимического комплекса стоимостью около 20 млрд долларов. Ввод в эксплуатацию намечен на 2025 год, окончательное решение по реализации проекта будет принято до конца 2019 года.Одновременно с этим многие государственные компании и инвестиционные структуры региона активно проводят политику по приобретению энергетических активов за рубежом. Таким образом монархии Персидского залива стремятся упрочить свое положение на рынках основных стран-потребителей.

Для реализации этой стратегии страны ССАГПЗ идут несколькими путями. Во-первых, инвестируют в нефтеперерабатывающий и нефтехимический секторы стран-потребителей для обеспечения сбыта собственной продукции. В качестве примера можно выделить экспансию саудовских государственных компаний Saudi Aramco и SABIC на рынки США, Китая, Индии, Республики Корея, Японии и стран Юго-Восточной Азии. В частности, в 2017 году Saudi Aramco приняла решение об участии в малайзийском проекте RAPID, который предусматривает строительство в штате Джохор (Малайзия) нефтеперерабатывающего завода (НПЗ) мощностью 14,6 млн т нефти в год, а также нефтехимического комплекса производительностью 3,5 млн т в год. На эти цели саудовская сторона планирует направить порядка 7 млрд долларов.

Катар

Также в 2017 году были представлены планы саудовского руководства по инвестированию 30 млрд долларов в дочернюю американскую компанию Motiva Enterprises LLC, которая контролирует крупнейший НПЗ в США (Порт-Артур) мощностью около 30 млн т в год. С мая 2017 года, после завершения сделки о разделении активов с англо-голландской Royal Dutch Shell, 100% акций этого завода полностью принадлежат Saudi Aramco. Новые акционеры планируют расширить уже имеющиеся перерабатывающие мощности Motiva Enterprises, а также реализовать как минимум один проект строительства нового НПЗ на американском побережье Мексиканского залива.Если говорить о газовом секторе, на фоне обострившейся конкуренции со стороны новых производителей СПГ в Австралии и США, Катар вернулся к отработанной практике по соинвестированию в регазификационную инфраструктуру стран-потребителей для облегчения сбыта продукции. Например, Qatar Petroleum серьезно задумывается об участии в проекте строительства регазификационного терминала в Пакистане.

Во-вторых, компании арабских стран Аравийского полуострова вкладывают инвестиции в проекты по длительному хранению углеводородов на территории основных стран-потребителей.

Таким образом, производители гарантируют себе сбыт продукции, оперативность и гибкость поставок, а потребители, как правило, приобретают приоритетное право отбора нефти при чрезвычайных ситуациях, что позволяет повысить энергобезопасность. Здесь стоит отметить активную деятельность государственной компании эмирата Абу-Даби ADNOC, заключившей в 2017 году соглашения об аренде нефтехранилищ в Индии и Японии.

И, в-третьих, газодефицитные страны ССАГПЗ (естественно, за исключением Катара) стремятся получить доступ к зарубежным проектам в сфере добычи и сжижения природного газа. В частности, Кувейт в 2017-м уже импортировал первые партии австралийского СПГ в рамках проекта Wheatstone LNG, в котором владеет долей в 13,4%. В свою очередь Катар анонсировал свое участие в газовых проектах в Марокко, на Кипре и в США, а также проявляет интерес к Мозамбику. Однако делается это не от недостатка газа, а с целью расширения своего портфеля СПГ.

Соперничество за премиальную Азию

В настоящее время только три страны, входящие в ССАГПЗ, осуществляют экспорт СПГ за рубеж – Катар, ОАЭ и Оман. Их конкурентные преимущества – удачное географическое расположение для экспорта газа в Европу и Юго-Восточную Азию; низкая себестоимость добычи природного газа и производства СПГ; операционная эффективность за счет эффекта масштаба в секторе производства и транспортировки СПГ (например, катарская компания Nakilat – владелец крупнейшего флота газовозов в мире); клиентоориентированный подход, в том числе готовность к участию в проектах строительства регазификационных терминалов.

Наращивание поставок газа в Европу пока не выглядит для Дохи слишком перспективным. Очевидно, что Катар продолжает ориентироваться в первую очередь на премиальные рынки в Азии. В вопросе будущих поставок катарского газа на региональные рынки нужно учитывать усиливающееся влияние политических факторов на экономические отношения между странами Персидского залива. На этом фоне крайне призрачными выглядят даже потенциальные возможности для реализации новых проектов с объявившими эмирату бойкот Бахрейном, ОАЭ и Саудовской Аравией. С другой стороны, велика вероятность увеличения поставок катарского газа, в том числе на льготных условиях, дружественным странам, в частности Кувейту, куда Катар уже экспортирует СПГ.

Взаимный интерес

Взаимодействие развивается поступательно и успешно. Напомню, что Россия и Саудовская Аравия возглавляют специальный мониторинговый комитет стран ОПЕК и не входящих в нее государств по исполнению обязательств сокращения нефтедобычи. Россия, Катар, ОАЭ и Оман являются активными участниками быстро набирающей вес межгосударственной организации Форум стран-экспортеров газа, штаб-квартира которой находится в Дохе.Также сегодня заметна резкая активизация контактов между Россией и странами Аравийского полуострова, в том числе и на высшем уровне. Практически со всеми странами Аравийского полуострова (кроме Йемена и Омана) работает механизм совместных межправительственных комиссий. Постепенно налаживают взаимодействие со странами ССАГПЗ и российские компании.

Между оператором газопровода «Северный поток» – Nord Stream AG – и компанией Dolphin Energy (оператор газопровода из Катара в ОАЭ и Оман) подписан меморандум о взаимопонимании и сотрудничестве, который предусматривает обмен опытом в транспортировке газа, осуществлении ремонтных работ на газораспределительных сетях высокого давления и подводных газопроводах.

ООО «Газпром георесурс» участвовало в нескольких проектах в Кувейте в составе совместного предприятия с кувейтской GOFSCO. Сегодня эта «дочка» «Газпрома» развивает свою деятельность в Омане и Катаре.

На рынки стран Аравийского полуострова выходят Gazprom EP International и «Газпром нефть». В частности, последняя, начав активное взаимодействие с Саудовской Аравией в 2016-м, в 2017 году договорилась с Saudi Aramco о расширении двустороннего сотрудничества в подписанном официальном документе (меморандуме).

«Газпром» подписал в октябре 2017 года с Saudi Aramco меморандум о взаимопонимании в области международного газового взаимодействия, который отражает намерение сторон изучить перспективы сотрудничества по всей цепочке создания стоимости – от разведки, добычи, транспортировки и хранения газа до проектов в области СПГ. Подобные документы ранее были также подписаны с Кувейтом и Бахрейном. В развитие этих договоренностей, в том числе и представительством ПАО «Газпром» в Катаре, ведется активное взаимодействие с профильными структурами государств ССАГПЗ.

Материал подготовлен совместно с журналом "Газпром"