Технологический вектор постиндустриального общества определяется переходом на автоматизированное цифровое производство с применением самоорганизующихся киберфизических систем. По сути, речь идет об автономных роботах, которые успешно замещают человеческий труд во все большем числе отраслей.

Ожидается, что поставки роботов вырастут на 39% с 2018 по 2022 год с рекордного годового уровня продаж прошлого года, $16,5 млрд, согласно отчету World Robotics.

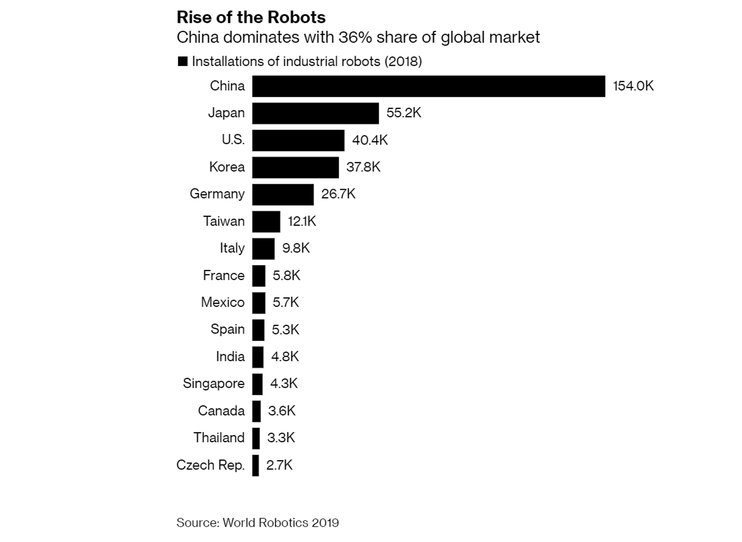

Более трети глобальных поставок пришлось на Китай, а пять ведущих стран занимают 74% рынка: Япония, Корея, США и Германия. В прошлом году инвестиции Китая в робототехнику достигли $5,4 миллиарда.

«Мы увидели положительную динамику в 2018 году с новым рекордом продаж, даже несмотря на то, что основные клиенты - автомобильная и электротехническая промышленность - пережили трудный год», - говорит Джунжи Цуда, президент Международной федерации робототехники. «Торговый конфликт между США и Китаем создает неопределенность для мировой экономики - клиенты, как правило, откладывают инвестиции».

В прошлом году было установлено более 420 тыс. роботов, и ожидается, что к 2022 году эта цифра вырастет до 584 тыс. В 2013 году число роботов на местах составило 178 тыс.

Плотность роботизации в мире растёт год от года. В мире робототехники уже более десятилетия используется весьма полезный индикатор роста рынка — плотность роботизации. Он измеряется как число роботов на 10 000 работников, занятых в промышленности. Этот показатель находится в хорошей корреляции как с состоянием экономического развития, так и темпами роста.

Европа, как регион, который начал активно развивать роботизацию в автомобильной промышленности десятилетия назад, в целом имеет наиболее высокую плотность роботизации — 106 роботов на 10 000 занятых в промышленности. Тогда как в США — 91 робот, в Азии — 75 роботов. Лидерство Европы в плотности роботизации объясняется тем, что автоматизация производства является лучшим способом сокращения издержек из-за высокой стоимости труда в регионе.

Однако если рассмотреть темпы роста плотности роботизации, то лидерство переходит к странам азиатского региона. Так, Сингапур и Корея занимают лидирующие позиции в высокоавтоматизированном промышленном производстве с точки зрения плотности размещения роботов или количества роботов на 10 000 работников.

По оценке McKinsey Global Institute (MGI), экономия операционных расходов от автоматизации в целом может составлять от 15% до 90% в зависимости от отрасли.

В ближайшее время среднегодовые темпы роста составят около 14%, это значит, что к 2021 году в мире будет уже 630 тыс. промышленных роботов, сообщалось в отчете Sberbank Robotics Laboratory.

Рост спроса на роботов сопровождается снижением стоимости на них: средняя цена за одного промышленного робота снизилась с $45 500 в 2016 г. до менее чем $44 000 в 2017 г. При этом доля «недорогих» роботов в общем объёме установок в 2017 г. увеличилась по сравнению с предыдущими годами.

По стоимости 381 тыс. роботов в позапрошлом году составляли около $16,7 млрд — за пять лет цифра увеличилась вдвое. Причем это только «железо», с учетом программного обеспечения стоимость рынка вырастает до $48 млрд в 2017 году. Трудно сказать, что произойдет со стоимостью всего рынка в ближайшие годы, потому что средняя стоимость одного устройства стабильно снижается.

Столь драматический рост рынка промышленной робототехники вызван рядом факторов. Главный из них — продолжающаяся масштабная модернизация китайской промышленности: около трети всех мировых продаж промышленных роботов приходится на Поднебесную.

Другой фактор, способствующий роботизации, — применение 3D-печати композитными материалами и других новых технологий для производства роботов, которые делают их дешевле, доступнее и качественнее. Ещё одним важным фактором является значительный рост инвестиций в эту отрасль.

По данным The Robot Report (TRR), инвестиции в робототехнику продолжают расти быстрыми темпами. Общая сумма финансирования по десяти крупнейшим сделкам в 2018 г. превысила $11,5 млрд. Для сравнения, десять крупнейших сделок 2017 г. в сумме составили $700,6 млн (рост более чем в 16 раз).

Наравне с инвестициями увеличивается количество патентов на робототехнические разработки. По данным компании IFI Claims, занимающейся мониторингом и исследованиями в области патентования, за последнее десятилетие количество заявок, связанных с роботами, утроилось. Китай лидирует в гонке патентов — на него приходится 35% поданных заявок, что в два раза больше занимающей второе место Японии.

Рост рынка промышленной робототехники продолжится до 2021 г. и далее. Согласно ранее приведённым данным IFR, с 2019 по 2021 гг. будет продано ещё почти 1,7 млн устройств. Ежегодно продажи могут расти в среднем на 14%.

Другая исследовательская организация, компания IDC, даёт более оптимистичный прогноз. Их аналитики видят объём рынка промышленной робототехники к 2022 г. превышающим $210 млрд с учётом программного обеспечения.

По мнению аналитиков Сбербанка, основными факторами динамики станут постепенное снижение цен на робототехнику, высокий спрос на продукцию и продолжающееся увеличение инвестиций. Нет никаких предпосылок к тому, что влияние этих факторов уменьшится.

Автомобильная промышленность и производство электроники потребляют почти две трети всех выпускаемых в мире промышленных роботов. На эти отрасли приходится, как и в прошлом году, 33% и 32% всех продаж соответственно.

Автомобилестроение претерпевает большие изменения и поэтому требует новых, более совершенных роботов. В связи с программой Евросоюза по сокращению выбросов к 2030 г. европейские автопроизводители планируют увеличение производства автомобилей с низким уровнем выбросов углекислого газа и постепенно переходят на полностью электрический транспорт.

Все это на фоне высоких требований потребителей к качеству и кастомизации продукции. В результате продажи роботов в автомобильной промышленности выросли в 2017 г. на 22%. Важным следствием «массовой кастомизации» автомобилестроения стала практика, когда человек работает «бок о бок» с роботами в режиме коллаборации.

Именно поэтому рост коллаборативных манипуляторов для безопасной и продуктивной работы в заводских условиях является наиболее заметным фактором роста промышленных роботов. Например, на заводе Ford в Германии роботы Kuka работают сообща с людьми над установкой амортизаторов в автомобили Ford Fiesta. Похожие примеры встречаются на заводах Mercedes, BMW и других ведущих автопроизводителей. Прямое взаимодействие робота и человека в условиях недетерминированного окружения стало признаком успешной и современной организации производственных процессов.

На протяжении многих лет спрос на роботов в автомобильной промышленности во многом определял общий поток инвестиций в установку роботов в мире. Однако в последние годы статус главного рынка робототехники перешёл в другую отрасль. В странах-лидерах робототехнической отрасли — Японии, Китае, Южной Корее — главным драйвером спроса на робототехнику стало производство электроники.

По мнению аналитиков, растущий спрос на потребительскую электронику и необходимость автоматизации всего производства, включая производство батарей, чипов и дисплеев, в производстве бытовых товаров будут и дальше оставаться главным фактором глобального роста продаж промышленных роботов, несмотря на то что в абсолютном выражении рост может замедляться

В число наименее охваченных роботизацией отраслей входят атомная промышленность, судостроение, самолётостроение, добыча полезных ископаемых, сельское хозяйство. По данным IFR, в 2017 г. во всём мире было продано всего 6055 роботов для сельского хозяйства и порядка 300 роботов для добычи полезных ископаемых. Данные по продажам роботов для атомной промышленности, судостроения и самолётостроения вовсе не раскрываются, но, по приблизительной оценке IFR, не превышают 1000 единиц. Причина этого в том, что роботизация данных отраслей всё ещё сложная и дорогостоящая на текущем уровне технологий.

Индустрия промышленной робототехники давно сформировалась, но, несмотря на это, данные о количестве роботов остаются труднодоступными в разрезе производителей. Компании-производители промышленных роботов распределяются строго по трём крупным регионам: Северная и Западная Европа, США, Юго-Восточная Азия. Список лидеров рынка не меняется год от года: доминируют японские компании FANUC, Yaskawa, Kawasaki, Nachi, Denso, Mitsubishi, Epson, Omron. В первую пятёрку входит шведскошвейцарская компания ABB.