Комментарий дня

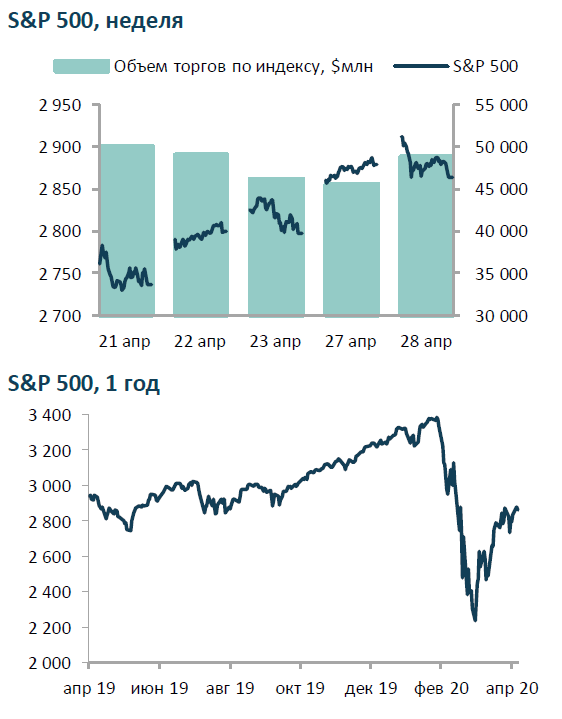

Индекс волатильности VIX, хотя и снизился с максимумов, по-прежнему

находится на высоких уровнях (35.9). Фондовый рынок по-прежнему во

власти больших колебаний из-за обнадеживающих новостей о доступности

тестирования и открытии штатов, с одно стороны, и действительно ужасной

макростатистики – с другой. Коэффициент изменения индекса за день (DRC)

также перешел в зоне «спокойных» значений, но только по сравнению с

мартом

Мы вычисляем DRC, возводя в квадрат доходности актива за день и усредняя

квадратные корни (чтобы устранить эффекты самокомпенсации дней роста и

падения) за определенный период. Для сравнения, в последние DRC индекса

S&P 500 был невысоким: 0.30% в 2017 г., 0.75% в 2018 г. и 0.58% в 2019 г.

Ежедневно S&P 500 в среднем изменялся на 7.34 пункта в 2017 г., на 20.24

пункта в 2018 г. и на 16.69 пункта в 2019 г

На данный момент DRC индекса на 2020 г. составляет 2.30%, а среднее

ежедневное изменение S&P 500 – 63.68 пункта. Удивительно, но DRC за 1К20

(2.31% или 64.59 пункта ежедневно) аналогичен показателю за период с

начала 2К20 по настоящий момент (2.26%). Но разница по сравнению с

предыдущим месяцем очевидна

Январский DRC индекса S&P 500 составлял 0.66%. На фоне повышенной

турбулентности в конце месяца февральский показатель вырос до 1.07%.

Настоящий скачок был зафиксирован в марте – до 5.11%, после чего в апреле

DRC снизился до 2.26%. И в текущей ситуации такое значение указывает на

«спокойный» рынок.

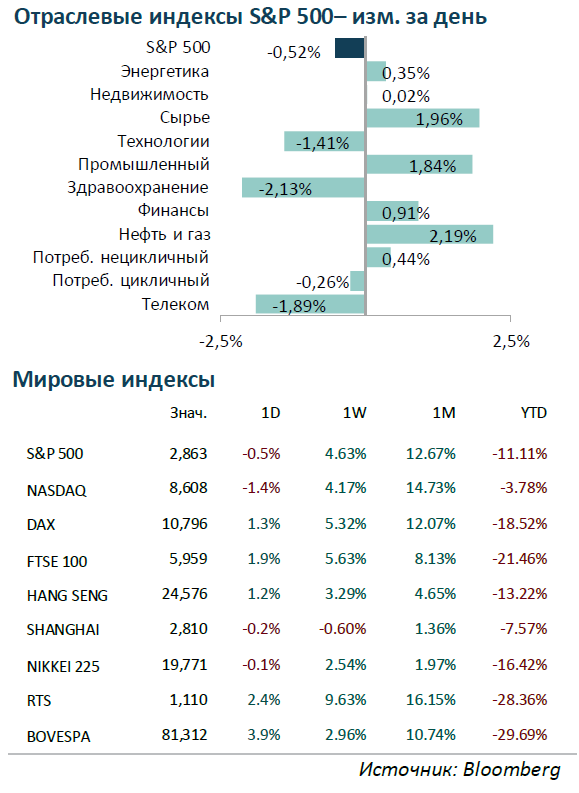

Если взглянуть на часовой график, мы увидим, что некоторые индексы лишь

слегка сдвинулись вниз, в то время как другие держатся на прежнем уровне.

«Бычьим» сигналом стало то, что индексы развернули свое недавнее

движение на прорыв трендов, и все основные индикаторы вернулись в

восходящий тренд. То, что мы наблюдали было «бычьей» консолидацией,

после чего некоторые индексы повернули вниз, и это – весьма

распространенная модель поведения, так как раннее продвижение вверх

имеет тенденцию быть очень крутым и неустойчивым

Все индексы опустились ниже значений 50-периодных скользящих средних,

но в итоге им удалось «отвоевать» этот ключевой краткосрочный уровень. Ни

один из индикаторов не ослаб настолько, чтобы продемонстрировать

среднесрочный сигнал к продаже от кроссоверов линий 5-дневного

экспоненциального скользящего среднего (EMA) и 13-дневного EMA.

Некоторые индексы (IWM, DIA, MDY) были близки к этому, но не после

недавнего роста

Вполне возможно, что мы увидим еще один рывок вверх и новые максимумы

восстановления до возникновения «крупномасштабного» отката. Похоже,

что большинство индексов пытаются вырваться из фигуры «бычий флаг»,

продолжая, таким образом, формирование данной модели. Также

возможно, что текущая движущая трехуровневая (АВС) волна превратится в

более «бычий» пятиволновой восходящий тренд

В минувший понедельник индекс S&P 500 поднялся выше 50-дневного

среднего и попытался преодолеть последний максимум на отметке 2 879.

Следующей целью станет отметка 2 937 – маркер 61.8%-ного отката с

«медвежьего» рынка. Ключевое сопротивление находится на уровне 3 007 –

скользящее среднее за 200 дней

Индекс Nasdaq 100 (по котировкам ETF QQQ) уже преодолел уровни 50- и

200-дневных средних, отыграв более 61.8% «медвежьего» рынка.

Следующий уровень отката по Фибоначчи (на 78.6%) расположен на отметке

221.50.

Обновление рекомендаций

Обновление рекомендаций

PepsiCo (NGS: PEP)

Подтверждаем целевую цену $164 после публикации отчета за 1К20

Мы ожидаем, что меры снижения расходов продолжат поддерживать

прибыль компании, и считаем, что PepsiCo сможет реализовать свою цель

экономии средств и увеличения доходов от роста производительности не

менее, чем на $1 млрд ежегодно к концу 2023 г. План компании включает

оптимизацию присутствия производственных мощностей по всему миру и

реорганизацию дистрибьюторской сети.

28 апреля PepsiCo опубликовала сильные результаты за 1К20 и заявила, что

вернет акционерам $7.5 млрд посредством выплаты дивидендов в объеме

$5.5 млрд и обратного выкупа акций на сумму $2.0 млрд.

Мы понижаем прогноз EPS на 2020 г. до $5.80 с $6.05, а на 2021 г. – до $6.20

с $6.50. Согласно нашим долгосрочным ожиданиям, темпы ежегодного

роста прибыли останутся на уровне 8%.

Наша целевая цена для акций PepsiCo на уровне $164 в совокупности с

дивидендами предполагает полную доходность на уровне 23% при

текущей цене акций.

Наша рекомендация по акциям PepsiCo – «ПОКУПАТЬ». PepsiCo – это

хорошо управляемая компания с ценным портфелем брендов, которая

продолжает демонстрировать устойчивый рост на фоне ослабления спроса

на многие потребительские товары повседневного спроса. Несмотря на

сокращение заказов от ресторанов, театров и стадионов PepsiCo сообщила

о высокой выручке за 1К20, которая оказалась выше консенсус-прогноза

почти на $700 млн.

Акции компании торгуются с мультипликатором 23.4х к нашей новой

прогнозной EPS на 2020 г. – это выше пятилетнего исторического среднего

значения для компании – 22.0х, но ниже среднего уровня среди аналогов.

На наш взгляд, инвесторы сохранят акции PepsiCo в числе своих фаворитов,

учитывая способность компании разрабатывать инновационные продукты

и реализовывать инициативы в отношении развития бизнеса. Sanmina (NGS: SANM)

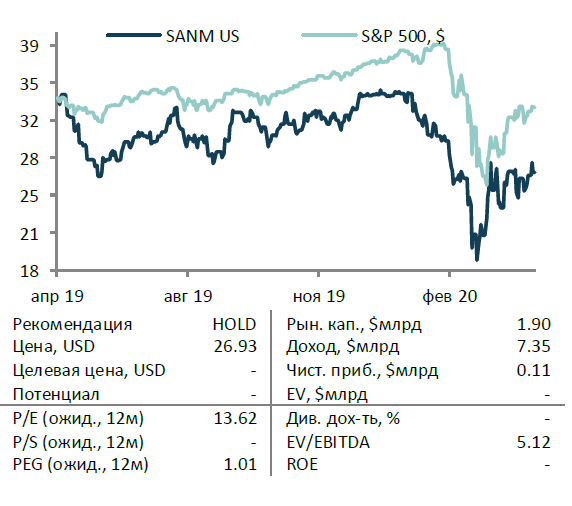

Sanmina (NGS: SANM)

Усилия по улучшению бизнеса, сохраняем «ДЕРЖАТЬ»

Sanmina опубликовала результаты за финансовый 2К20 (календарный

1К20), которые значительно ниже прошлогодних и сниженного консенсуса.

Прогноз Sanmina на финансовый 3К20 также оказался ниже консенсуса из-

за слабой динамики спроса и проблем с цепочкой поставок на фоне

пандемии COVID-19.

Новое руководство упрочило финансовое положение Sanmina, например,

приняв решение о выборке $650 млн из $700 млн возобновляемой

кредитной линии (при этом средства использованы не были).

Новое руководство компании выстраивает производство в соответствии с

существующими возможностями рынка. До завершения процесса мы

считаем рекомендацию «ДЕРЖАТЬ» акции компании оправданной.

28 апреля бумаги Sanmina (NGS: SANM) с рейтингом «ДЕРЖАТЬ» упали на

4% после публикации отчетности за финансовый 2К20 (календарный 1К20).

Sanmina отозвала собственный прогноз на 2К20 в марте на фоне ухудшения

конъюнктуры. Выручка по итогам 2К20 составила $1.59 млрд, снизившись

на 25% г/г и отразив слабую динамику конечных рынков сбыта и двух

основных направлений деятельности – интегрированные

производственные решения и компоненты, продукты, услуги. На фоне

резкого проседания валовой прибыли не-GAAP и по-прежнему высоких

операционных затрат EPS не-GAAP упала на 65% г/г.

Основатель и глава компании Юре Сола руководил ей с момента основания

до 2017 г., и во времена кризиса доткомов 2000 г. и рецессии 2009 г.

Хартмут Либел стал президентом и руководителем операционной

деятельности в июле 2019 г., заняв пост генерального директора в

сентябре. В октябре в компанию пришел Курт Адзема. Новый менеджмент

повысил ликвидность за счет выборки основной части возобновляемой

кредитной линии. Sanmina также сгенерировала положительный

денежный поток и внедрила систему контроля над затратами как в рамках

существующего плана реструктуризации, так и продиктованную

обстоятельствами.

С пандемией COVID-19 связаны новые трудности для компании, которая

уже столкнулась с перебоями на ключевых рынках. Sanmina, как и ее

конкурент Flex Ltd., находится в процессе реструктуризации с целью

снижения доли бизнеса с низкой добавленной стоимостью на

традиционных конечных технологических рынках, включая сетевое,

вычислительное направление и хранение данных. Эти рынки испытали на

себе давление на фоне развития облачных технологий, предложений как

услуга, искусственного интеллекта и других трансформационных

технологий. Это оказало давление на выручку, но со временем должно

привести к росту операционной рентабельности.

Долгосрочным положительным фактором для компании является то, что

более 50% выручки теперь генерируется не за счет технологического

рынка. Даже сейчас нетехнологические рынки ощущают давление со

стороны ослабления экономики на фоне пандемии. Прогноз выручки

Sanmina на 3К20 отражает эти разносторонние факторы.

Акциям компании удалось «поймать попутный ветер» в конце

календарного 2019 г., и они торгуются с небольшой премией к нашей

справедливой цене по разным методам оценки. 3M (NYSE: MMM)

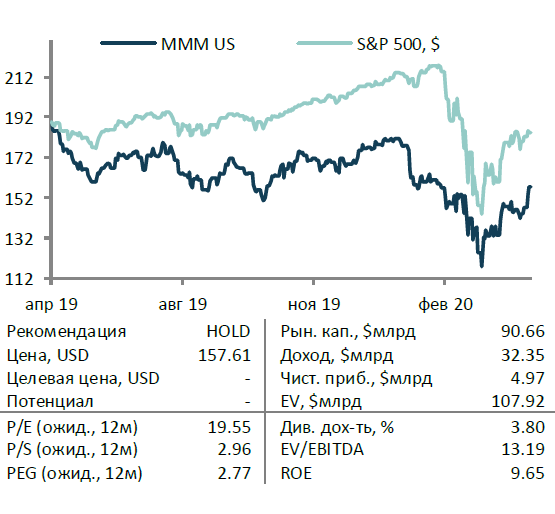

3M (NYSE: MMM)

Ожидаем более благоприятной точки входа

Последние кварталы динамика результатов 3M не отличается

последовательностью.

За прошедший год акции показали динамику хуже рынка – котировки

упали на 18%, в то время как S&P 500 снизился на 2%.

Также бумага показала динамику хуже отраслевых ETF (IYJ) за последние

12 месяцев и 5 лет.

С технической точки зрения котировки 3M с середины января 2018 г.

демонстрируют «медвежий» тренд – снижение максимумов и минимумов.

Вместе с тем мультипликаторы остаются на уровне 17-19х – хуже, чем у

аналогов с более последовательной динамикой бизнеса (Illinois Tool

Works) или у более быстрорастущих конгломератов (Roper Technologies).

3M (NYSE: MMM) – ведущая промышленная компания с давней историей.

Наша рекомендация по акциям 3M – «ДЕРЖАТЬ». Принимая во внимание

разочаровывающие результаты, сообщения о проблемах на конечных

рынках и низкой эффективности (не говоря уже о пандемии), мы считаем,

что компании будет непросто добиться роста прибыли в ближайшие

несколько кварталов.

Мы отмечаем возможность повышения рекомендации до «ПОКУПАТЬ»,

когда финпоказатели компании вновь начнут демонстрировать рост. Мы

позитивно расцениваем дивидендную доходность акций 3M (3.8%) и

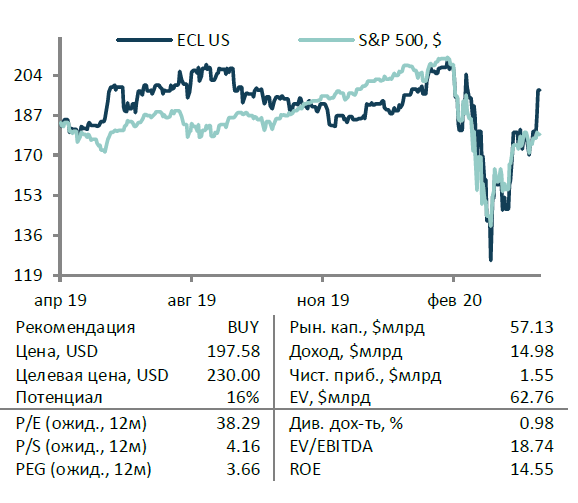

подтверждаем долгосрочную рекомендацию «ПОКУПАТЬ». Ecolab (NYSE: ECL)

Ecolab (NYSE: ECL)

Подтверждаем «ПОКУПАТЬ» по итогам сильной отчетности за 1К20

Акции компании за последний квартал демонстрировали динамику лучше

рынка – нейтральный тренд по сравнению с падением S&P 500 на 11%.

Недавно Ecolab опубликовала отчетность за 1К20, показавшую двузначные

темпы роста прибыли, однако на волне пандемии менеджмент отозвал

прогноз на год.

Ecolab имеет впечатляющую историю дивидендных выплат и роста.

Мы рассматриваем акции компании в качестве ключевого актива в рамках

диверсифицированных портфелей.

Мы сохраняем рекомендацию «ПОКУПАТЬ» по бумагам Ecolab (NYSE: ECL),

лидера в отрасли водных, санитарно-гигиенических и энергетических

технологий с целевой ценой $230. Снижение целевой цены с $250

отражает ожидаемое давление пандемии на мультипликаторы рынка. На

наш взгляд, компания обладает перспективами роста выручки и прибыли

выше средних темпов в долгосрочной перспективе, несмотря на пересмотр

текущих прогнозов из-за неопределенности ситуации в экономике. С

другой стороны, во время пандемии мы ожидаем высокого спроса на

услуги Ecolab в области очистки воды, санитарно-гигиенических услуг и

здравоохранения.

Компания продолжает оптимизировать бизнес-портфель для достижения

роста, а менеджмент выходит из низкомаржинальных активов, что

подстегнет рентабельность в 2020-2021 гг. Ecolab имеет высокие

балансовые показатели и впечатляющую историю выплат дивидендов и их

роста. Распродажа в бумаге, не связанная с фундаментальными

факторами, зачастую предоставляет хорошую возможность покупки бумаг

этой диверсифицированной компании. Техническая оценка

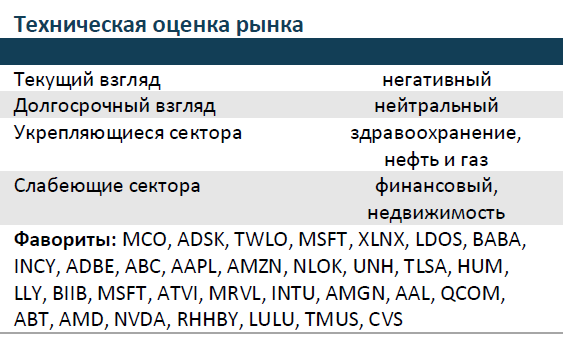

Техническая оценка

Медленно, но уверенно улучшаются наши средне- и долгосрочные

индикаторы широты рынка – некоторые из них подают сигналы к покупке и

меняют прежние «медвежьи» сигналы. Если допустить, что «медвежий»

рынок завершился 23 марта, то его можно назвать быстротечным и

нетипичным. Напомним, что в марте некоторые долгосрочные технические

индикаторы и модели приблизились к минимумам.

Например, линия экспоненциального скользящего среднего (EMA) за 16

недель пересекла снизу линию 39-недельного EMA на неделе,

завершившейся 20 марта – за один торговый день до достижения «дна». Та

же картина наблюдалась при пересечении 17- и 43-недельных EMA. Мы также

включили индекс относительной силы (RSI) в рассмотрение данных систем

пересечений для подтверждения тенденции. Как мы уже говорили, иногда

технические индикаторы бьют точно в цель, но бывают и промахи, поэтому мы

никогда не полагаемся лишь на один показатель.

Процент акций в индексе S&P 500, торгующихся выше значения 50-дневного

среднего подскочил до 53% по состоянию на 28 апреля с практически нулевого

уровня в марте. В периоды средне- и долгосрочных восходящих трендов доля

таких акций находится в диапазоне 65-85%. В индексе Nasdaq 100 выше 50-

дневного среднего торговалось 69% бумаг, а в индексе Nasdaq – 55%. Однако

доля акций, торгующихся выше 200-дневного среднего, во всех

перечисленных индексах невысока – на это требуется больше времени.

Линия объема роста/снижения на NYSE (объем растущих в цене акций за

вычетом объема падающих акций) во вторник пересекла сверху линию 65-

дневного EMA, и этот сигнал к покупке меняет сигнал к продаже, который мы

наблюдали с 24 февраля. Линия объема роста/снижения на Nasdaq снова

пересекла сверху линию 65-дневного EMA 13 апреля, развернув крест,

наблюдавшийся с начала марта. Линия новых максимумов/минимумов за 52

недели сгладилась, по мере того, как 50-дневное среднее приблизилось к ней

сверху, что можно рассматривать как улучшение, однако такая динамика по-

прежнему подает сигнал к продаже (с 5 марта). Технический взгляд на бумагу

Технический взгляд на бумагу

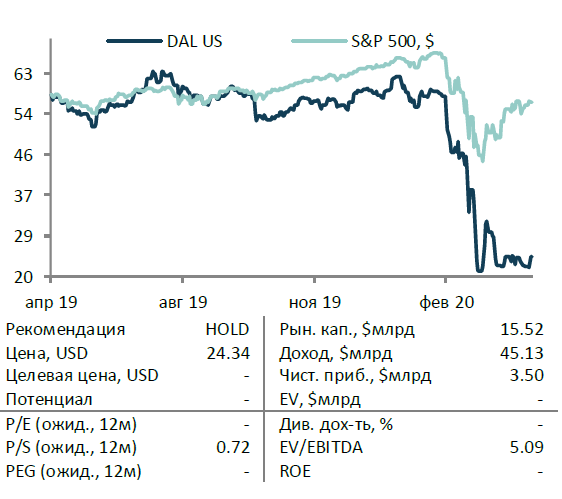

Delta Air Lines

Delta Air Lines входит в международный альянс авиакомпаний SkyTeam и

участвует в трансатлантических совместных предприятиях с такими

авиаперевозчиками, как Air France-KLM, Alitalia и Virgin Atlantic. Аэропорты

Атланта, Амстердам, Бостон, Детройт, Лос-Анджелес, аэропорт имени Джона

Кеннеди в Нью-Йорке, Миннеаполис/Сент-Пол, Ла-Гуардия, Шарль де Голль

(Париж), Солт-Лейк-Сити, Сиэтл и Токио являются хабами для авиакомпании.

Акции DAL – высокорисковые бумаги. Вместе со всей авиационной отраслью

они рухнули в период «медвежьего» рынка – до минимума на отметке $19 в

марте с уровней рядом с $60 в феврале. В течение последних шести недель

бумаги торговались в боковике, после того как оказались чрезмерно

перепроданными на уровне дневных и недельных торгов. Дневной

нисходящий импульс сошел на нет по мере восстановления баланса

предложения/спроса. Если бумагам удастся подняться выше области рядом с

отметкой $24.50 на закрытии, они смогут продолжить расти в район $30+, так

как сопротивление сверху незначительно.

Уровень поддержки на графике расположен на отметке $21. Мы рекомендуем

выставлять стоп-лосс чуть ниже этого уровня и фиксировать прибыль в районе

$27-29. KB Home

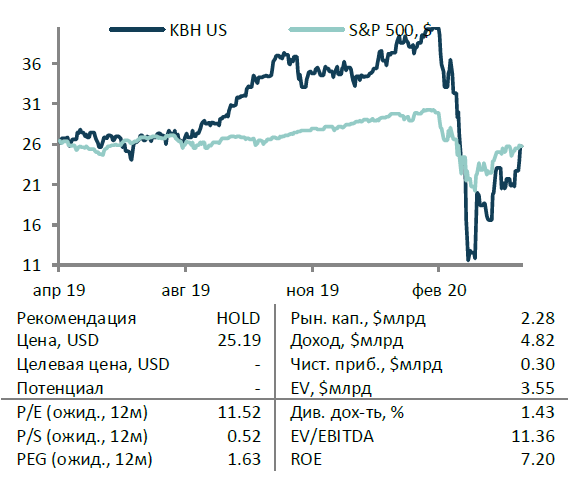

KB Home

KB Home – одна из крупнейших компаний США, занимающихся

строительством жилья. Свою деятельность компания осуществляет в штатах

Калифорния, Вашингтон, Аризона, Невада, Колорадо, Техас, Флорида и

Северная Каролина. В финансовом 2019 г., завершившемся в ноябре,

компания сдала 11 871 домов, получив выручку в размере $4.6 млрд.

Бумагам KBH удалось хорошо восстановиться после недавнего снижения в

цене до $10 в середине марта с $40 в середине февраля. Достигнув недавнего

максимума закрытия на $25, котировки отыграли 50% падения – намного

больше, чем большинство других бумаг. Цена акций поднялась выше 50-

дневного среднего во вторник, а следующий уровень сопротивления

находится на отметке $30.60 (среднее за 200 дней). Из-за быстрого падения

котировок, сопротивления на графике практически не наблюдается до области

$35-36. Во время роста котировок в последние дни также наблюдалось

увеличение объема торгов – признак того, что институциональные инвесторы

аккумулируют активы.

Поддержка на графике расположена на отметке $20, и мы рекомендуем

выставлять стоп-лосс чуть ниже этого уровня и фиксировать прибыль рядом с

$30.

Предыдущие аналитические обзоры можно прочитать по ссылке

Argus Research, BCS Global Markets