Ни один инвестор никогда не учится на чужих ошибках. Если бы инвесторы умели извлекать уроки из прошлого, они бы не инвестировали в фондовый рынок, который по ряду критериев теперь находится на грани "пузыря".

И они не инвестировали бы в глобальный долговой рынок, который показал экспоненциальный рост за последние десятилетия и в ближайшие годы потеряет ценность из-за дефолтов должников.

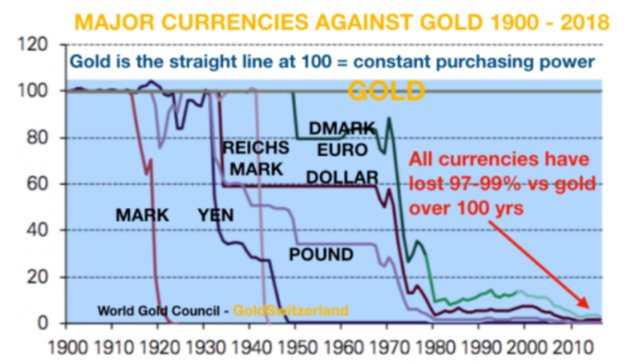

Кроме того, никто не стал бы сохранять бумажные деньги, которые за последние 100 лет сократились на 97-99% и, как гарантируется, вскоре упадут на до нуля.

История денег наглядно показывает, что "чем больше они меняются, тем больше они остаются неизменными". Самым постоянным фактором в истории денег является цикл подъема, пика, спада, дна.

История денег наглядно показывает, что "чем больше они меняются, тем больше они остаются неизменными". Самым постоянным фактором в истории денег является цикл подъема, пика, спада, дна.

Но на протяжении всей истории каждое поколение считало, что знает все лучше, чем предыдущие поколения, и может устранить цикл подъема и пика. Это то, о чем с гордостью заявил британский премьер-министр Гордон Браун, прежде чем экономика рухнула в 2007 г. Лауреат Нобелевской премии по экономике Пол Кругман также считает, что вечное процветание может быть вызвано за счет бесконечного наращивания долга и неограниченной печати денег.

Но история снова и снова возвращала все ноу-хау на круги своя.

За 6 тысяч лет золото пережило все валюты

Всякий раз, когда человечество уходило от стабильных денег, последствия неизбежно бывали катастрофическими.Единственные деньги, которые сохранились, с тех пор как они впервые появились около 6 тыс. лет назад, – это золото. Все остальные деньги были уничтожены из-за жадности и экономической бесхозяйственности.

Это самый важный урок, который должен извлечь любой студент факультета экономики. Имея эти знания, каждый может прогнозировать наиболее вероятный результат экономического цикла.

Тюльпаны и биткоины никогда не станут гарантией

Почему инвесторы не защищают себя от рисков, которые в глобальном масштабе никогда не были более значительными, чем сейчас?Первая причина - жадность. Будь то луковицы тюльпанов или биткоины, люди не хотят учиться на ошибках прошлого. Ими овладевает жадность, и рациональное мышление просто отключается.

Именно поэтому большинство инвесторов будут и дальше идти на рынки "пузырей" до тех пор, пока они совсем не обесценятся.

Опыт и долгая профессиональная жизнь - большое преимущество, когда дело доходит до понимания риска. Ничто не сравнится с переживанием на собственном опыте крахов 1973, 1987, 2000 и 2007 гг.

Акции всегда растут?

Если взять ситуацию с Dow с 1971 г., он вырос на 2800%. Так зачем беспокоиться, что "акции всегда растут". Да, абсолютно верно: за последние 47 с лишним лет, с тех пор как Никсон отменил "золотой стандарт", рынки активов начали рост.Но большая часть этих доходов была иллюзией благодаря кредитной экспансии, печати денег и девальвации валюты.

Таким образом, инвесторы по-прежнему уверены, что акции продолжат расти со временем. Но они не понимают, что произойдет с их инвестициями, когда "унесут чашу с пуншем", а процентные ставки значительно увеличатся.

Это мы увидим в ближайшие несколько лет. Акции растут только из-за расширения кредита и искусственно низких процентных ставок.

Эти два фактора вряд ли будут играть роль в ближайшие годы. Да, центробанки будут паниковать и печатать неограниченный объем денег, но рынок скоро поймет, что эти деньги бесполезны и, следовательно, не имеют никакого эффекта.

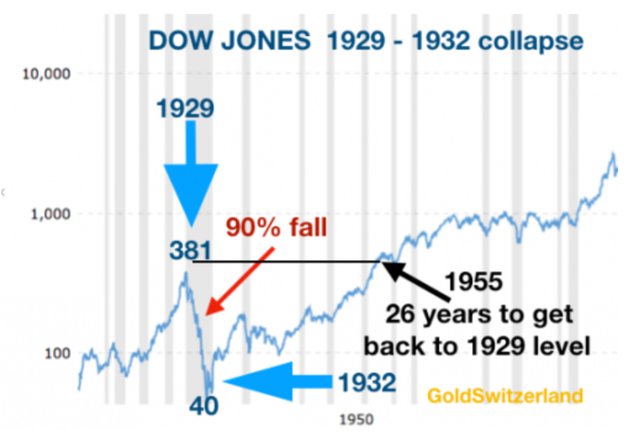

То, чего инвесторы не понимают, заключается в том, что потребуется много времени, чтобы акции вновь выросли после сильного спада.

В 1929 г. Dow достиг максимума на отметке 481, а затем упал на 90% менее чем за три года до отметки 40 в 1932 г. Но то, что немногие инвесторы понимают, - это то, что прошло 26 лет, прежде чем Dow вернулся к максимуму 1929 г.

Dow понадобилось 26 лет, чтобы вернуться на пик 1929 г.

Dow понадобилось 26 лет, чтобы вернуться на пик 1929 г.

Падение Dow почти на 1 тыс. пунктов в прошлый понедельник стало предвестником будущих событий. Возможно, мы не увидим конец многолетнего "бычьего" рынка, но сегодня риск колоссален. Как только начнется "медвежий" рынок, Dow за несколько дней упадет на несколько тысяч пунктов.

Крах 1929 г. составил 90%, однако нынешний "пузырь" настолько велик, что предстоящее падение фондовых рынков США, вероятно, составит не менее 95%.

Nikkei все еще на 40% ниже пика 1989 г.

Недавним примером фондового рынка, который не восстанавливается, является Nikkei, который превысил отметку 39 тыс. в 1989 г. Сегодня, 29 лет спустя, Nikkei по-прежнему на 40% ниже этого уровня, упав на 80% с максимума. Несмотря на массовый выпуск денег, долг выше 1 квадриллиона иен и нулевые или отрицательные процентные ставки в течение большей части последних 29 лет, японский фондовый рынок все еще находится в упадке.

Недавним примером фондового рынка, который не восстанавливается, является Nikkei, который превысил отметку 39 тыс. в 1989 г. Сегодня, 29 лет спустя, Nikkei по-прежнему на 40% ниже этого уровня, упав на 80% с максимума. Несмотря на массовый выпуск денег, долг выше 1 квадриллиона иен и нулевые или отрицательные процентные ставки в течение большей части последних 29 лет, японский фондовый рынок все еще находится в упадке.

Наиболее вероятным результатом для Японии является крах экономики, падение акций на 95% и более, при этом стоимость долга будет равна нулю, иена снизится до нуля.

Доллар падал в течение полувека

Если рассматривать ситуацию с долларом с 1971 г., он упал на 78% против швейцарского франка и на 56% против евро. Если сравнить с реальными деньгами - с золотом - доллар снизился на 98% за последние 100 лет. Большая часть этого падения произошла после фатального решения Никсона в 1971 г.

Если сравнить с реальными деньгами - с золотом - доллар снизился на 98% за последние 100 лет. Большая часть этого падения произошла после фатального решения Никсона в 1971 г.

Понятно, что доллар потеряет 3% против золота, если достигнет нулевой внутренней ценности. Но необходимо помнить, что значит, если доллар упадет на 100% с текущего уровня. И это падение практически гарантировано.

Понятно, что доллар потеряет 3% против золота, если достигнет нулевой внутренней ценности. Но необходимо помнить, что значит, если доллар упадет на 100% с текущего уровня. И это падение практически гарантировано.

Речь идет о том, сколько времени это займет. Большая часть падения доллара может происходить очень быстро, в течение 3-7 лет. В то же время долг США упадет до нуля.

Интересно, что слово доллар пришло из Богемии, где серебряные монеты чеканились в начале 1500-х гг.

Этот район назывался Иоахимсталь, а название денег "иоахимсталеры" сократилось до талера или далера (доллар). Это слово в применении к деньгам использовалось во многих странах мира. Затем оно пришло в Америку как испанское американское песо, которое затем стало испанским долларом.

В 1785 г. он был принят в США в качестве официальной валюты - американский доллар. Когда доллар США рухнет в ближайшие годы, интересно, сколько времени уйдет на то, чтобы доллар полностью исчез, как произошло с денарием, когда рухнула Римская империя?

Серебряная монета денарий чеканилась в 211 г. до н. э.

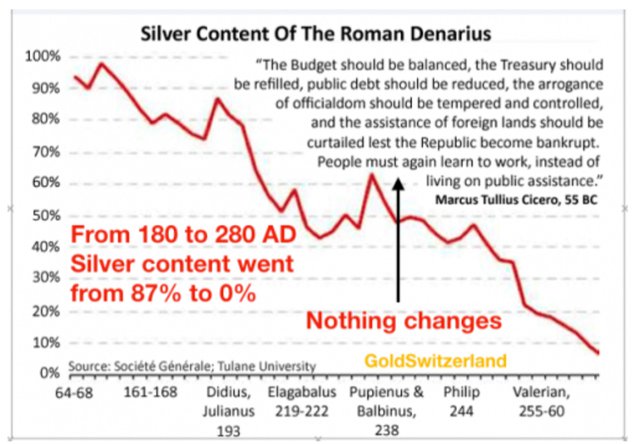

По мере ухудшения финансовой ситуации Римской империи денарий постепенно падал. С 180 по 280 гг. н.э. содержание серебра в денарии упало с 87% до 0%. Это именно то, что происходит в валютной системе сегодня со всеми основными валютами, которые падают на 97-99%, если измерять их в золоте.

Но у нас все еще остаются последние 1-3%, которые будут чрезвычайно болезненны для всего мира.

Но у нас все еще остаются последние 1-3%, которые будут чрезвычайно болезненны для всего мира.

Мировая экономика: из эйфории – в дисфорию

Сейчас мы находимся на последней стадии эйфории. В течение следующих 6-18 месяцев эйфория превратится в дисфорию, поскольку 100 лет экономической бесхозяйственности и манипуляций заканчиваются.Это не только серьезно повлияет на финансовые рынки и мировую экономику, но и на всю структуру общества в большинстве стран. Мир, вероятно, столкнется с очень высоким уровнем безработицы, отсутствием или малым объемом денег для большинства людей, болезнями, голодом, отсутствием социального обеспечения, пенсий, малым объемом медицинской помощи, социальными волнениями, войнами и т. д.

Никто не может быть готовым к этому на все 100% или избежать этого. Для тех немногих, у кого есть сбережения, еще не поздно приобрести физическое золото и серебро.

По мере того как финансовая система будет терпеть крах, драгметаллы снова начнут играть роль денег. Мало того что золото и серебро станут чрезвычайно ценными, они будут сохранять покупательную способность, как было в течение 6 тыс. лет.

На инвесторов не должны влиять краткосрочные колебания цен на золото и серебро. Золото может в один прекрасный день вырасти в 100 раз по сравнению с долларом и в 10 раз по сравнению с серебром. Золото и серебро лучше приобретать сегодня по низким ценам.

Когда начнется реальное движение, невозможно будет получить физическое золото и серебро любой ценой.