Среди корпораций, которые давно и стабильно платят своим акционерам, сложно найти те, которые бы при этом хорошо росли. Средние таргеты по компаниям-аристократам дают менее 7% потенциала на горизонте до года, что даже с учетом дивиденда составляет менее 10% ожидаемой доходности. Подберем бумаги, которые выбиваются из общего ряда и могут хорошо вырасти на среднем горизонте.

Как считали

В актуальном перечне дивидендных аристократов находится 65 фишек, торгуемых в США (не все из них американские). В России на СПБ Бирже из них представлено чуть более 60.

Смотрим последние ценовые таргеты от инвестиционных домов по каждому из аристократов и отсеиваем тех, что имеют самые слабые прогнозы (на снижение либо рост менее 15%). Далее разбираемся с каждой по отдельности. В шорт-лист попадает шесть аристократов.

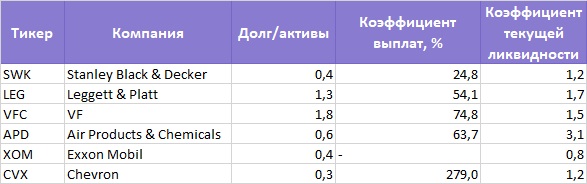

Долги и ликвидность

Хотя все шесть компаний причислены к категории аристократов, это вовсе не значит, что выплаты по их акциям гарантированы. Общий перечень обновляется ежегодно: по 2-3 фишки у него добавляется либо выбывает с заметной регулярностью, поэтому стоит фильтровать эмитентов заранее на предмет их устойчивости.

В плане долговой нагрузки сильны выделяются Leggett & Platt и VF, у которых обязательства превышают 100% их активов — при норме не выше 50%. Однако обе при этом имеют высокий запас ликвидности под ближайшие выплаты, что отчасти компенсирует их отставание.

По коэффициенту выплат в списке отстающих нефтяники: Exxon Mobil и Chevron. Первая остается убыточной в среднем за последние четыре квартала, у второй положение чуть лучше, но все равно дивиденды кратно перекрывают прибыль. Exxon имеет наименьший запас ликвидности, что делает ее более рискованной.

Рост бизнеса и динамика акций

Согласно форвардному P/E, две наиболее дорогие фишки: Air Products & Chemicals и VF , что может ограничивать их рост. Впрочем, все шестеро планируют оставаться дешевыми на фоне рынка в целом еще как минимум год. Рост прибыли а этом году ожидается только у двух компаний: Stanley Black & Decker и Air Products & Chemicals. Технически сильно проседает VF. В совокупности с другими факторами она выпадает из списка фаворитов.

Кого купить

Не все дивидендные аристократы одинаково интересны для инвестиций. Зачастую дело не в ставке доходности, а в состоянии компании в целом. Из тех шести, который попали в данный обзор, наиболее перспективно смотрится компания-аристократ с самой низкой по году ставкой: Stanley Black & Decker.

SWK платит всего лишь 1,6% годовых дивидендами, но дает более 22% потенциала, согласно консенсусам. Бизнес компании в отличие от большинства других растет, у нее низкий долг, хороший запас ликвидности и интересная точка входа в акции.

Также можно выделить бумаги Air Products & Chemicals: 2,2% доходности, около 17% потенциала и хорошие фундаментальные показатели. Среди нефтяных мэйджоров более уверенно смотрится Chevron: она восстанавливается быстрее, чем Exxon Mobil, при этом имеет средний таргет почти в 25% и ставку дивдоходности выше 5%. Наряду с SWK и APD она входит в топ-3 перспективных фишек из числа аристократов.

БКС Мир инвестиций