ВТБ опубликовал финансовую отчетность по МСФО за I квартал 2020 г.

Чистая прибыль в I квартале 2019 г. снизилась на 16,2% до 46,5 млрд руб. по сравнению с соответствующим периодом предыдущего года в результате сокращения чистого процентного дохода и снижения прочих операционных доходов на 22,2%, что было частично компенсировано снижением расходов на создание резервов и сокращением расходов на содержание персонала и административные расходы.

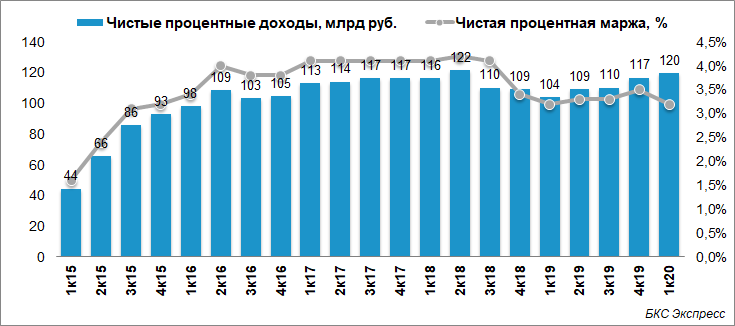

Чистые процентные доходы в I квартале 2019 г. снизились на 10,4% по сравнению с прошлым годом до 104,2 млрд руб., чистая процентная маржа по итогам I квартала 2019 г. сократилась на 90 б.п. до 3,2%. Стоимость фондирования в I квартале 2019 г. выросла на 40 б.п. по сравнению с прошлым годом до 5,3%, что способствовало росту процентных расходов на 24,7% (включая платежи в рамках системы страхования вкладов), в то время как процентные доходы росли более медленными темпами — на уровне 8,3%, поскольку доходность активов, генерирующих процентный доход, снизилась на 40 б.п. до 8,3%.

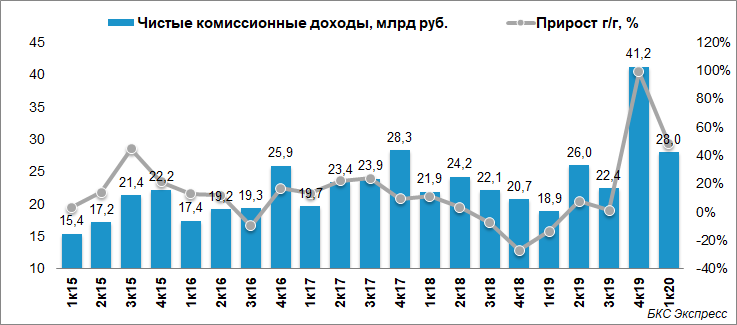

Чистые комиссионные доходы в I квартале 2019 г. снизились на 1,4% по сравнению с прошлым годом до 21,6 млрд руб. Валовые комиссионные доходы выросли на 8,4% до 33,6 млрд руб., при этом валовые комиссионные расходы увеличились на 31,9% и составили 12,0 млрд руб. на фоне значительного увеличения комиссионных расходов по расчетным операциям и торговому финансированию, которые выросли на 36% до 10,2 млрд руб.

Стоимость риска в первом квартале 2019 г. составила 0,5%, снизившись по отношению к показателям 2018 г. и IV квартала 2018 г., которые составили 1,6% и 1,7% соответственно. Резкое улучшение показателя стоимости риска обусловлено снижением в I квартале 2019 г. расходов на создание резервов на 26,6% по сравнению с аналогичным периодом до 15,2 млрд руб.

Отношение расходов к чистым операционным доходам до создания резервов составило 44,3% в I квартале 2019 г., по сравнению с 41,3% в I квартале 2018 г. Несмотря на более высокое соотношение, расходы на содержание персонала и административные расходы в I квартале сократились на 3,8% по сравнению с прошлым годом до 60,7 млрд руб.

Cовокупный кредитный портфель вырос на 5,2%.

За I квартал 2020 г. совокупный кредитный портфель группы вырос на 5,2% до 12 058,6 млрд руб.

Портфель кредитов физическим лицам вырос на 3,8% в I квартале 2020 г., в основном благодаря росту ипотечного кредитования на 5,2%, а также росту потребительского кредитования и портфеля кредитных карт на 3,0% и 3,6% соответственно.

По состоянию на 31 марта 2020 г. доля обеспеченных кредитов (ипотеки и автокредитов) в общем портфеле кредитов физическим лицам составила 52%, не изменившись с начала года.

В I квартале 2020 г. портфель кредитов юридическим лицам вырос на 5,8% до 8,6 трлн руб., без учета эффекта переоценки валютной части портфель сократился на 1,3%.

Рыночная доля группы в сегментах корпоративного и розничного кредитования в России составила 17,4% и 17,5% (-80 б.п. и +10 б.п. за квартал соответственно).

В I квартале 2020 г. наблюдался существенный рост привлечений как от физических, так и от юридических лиц; всего средства клиентов выросли на 7,7%.

Средства клиентов в I квартале 2020 г. увеличились на 7,7% до 11 819,7 млрд руб. В отчетном периоде наблюдался рост как средств юридических лиц, так и средств физических лиц (на 8,0% и 7,3% соответственно).

Доля клиентского финансирования в совокупных обязательствах группы в I квартале выросла на 30 б.п. до 79,5%. Соотношение совокупного кредитного портфеля и средств клиентов (LDR) на 31 марта 2020 г. составило 95,5% (98,2% на 31 декабря 2019 г.).

Доля группы ВТБ на рынке клиентских привлечений в корпоративном и розничном сегментах в России составила 19,8% (-40 б.п. с начала года) и 15,5% (+30 б.п. с начала года).

Андрей Костин, Президент — Председатель Правления Банка ВТБ:

«В I квартале группа ВТБ показала хорошую динамику основных банковских доходов. Однако пандемия COVID-19 начала оказывать негативное влияние на наши результаты, что заставило нас начать создавать дополнительные резервы и снижать оценочную стоимость инвестиционных активов. В настоящий момент сложно оценить степень проблем, которые создаст для банковской системы текущий кризис, но мы, безусловно, будем стремиться своевременно и адекватно реагировать на возникающие вызовы.

Группа ВТБ хорошо подготовлена к сложившейся ситуации: мы обладаем достаточными запасами ликвидности, у нас сильные позиции на рынке и большой опыт работы в сложных условиях, есть все возможности по полноценному и качественному обслуживанию клиентов в цифровых каналах, а наша эффективная структура расходов и высокая операционная гибкость позволяет поддерживать бесперебойное функционирование всех систем и процессов.

Нашим приоритетом являются здоровье и благополучие всех сотрудников, клиентов и партнеров, и мы предпринимаем все необходимые меры для их обеспечения. Будучи социально ответственной компанией, ВТБ реализует широкий комплекс мер по поддержке своих клиентов, испытывающих финансовые сложности в результате сложившейся ситуации.

Обстоятельства, с которыми мы столкнулись, подтвердили правильность нашей стратегии на дальнейшую цифровизацию и трансформацию продуктов и процессов. В текущих условияx мы продолжаем обновлять и совершенствовать наши сервисы и приложения. Я уверен, что мы будем еще больше усиливать свои позиции на рынке и укреплять отношения с клиентами в качестве банка первого выбора».