Ожидания зарубежных инвесторов относительно дальнейшей динамики российского рубля переменчивы «как ветер в мае». Если две недели назад иностранные крупные фонды делали ставки против роста рубля, то на прошлой неделе их взгляды диаметрально поменялись.

Пятничные данные комиссии по торговле товарными фьючерсами США (U.S. Commodity Futures Trading Commission, CFTC) зафиксировали существенное сокращение ставок против рубля среди американских фондов. Объем short позиций сократился более чем на 40%, до 6 730 контактов, достигнув в денежном эквиваленте 15,4 млрд. руб. Тогда как неделей ранее ставки установили исторический рекорд в денежном выражении – 29,1 млрд. руб., а количеств контрактов, направленных против рубля, выросло до 11 646.

На рост рубля по-прежнему ставят 13 иностранный фондов, но объем их позиции вдвое меньше, чем у «шортистов». Против рубля, по данным CFTF, продолжает играть 8 крупных американских фондов, которые планомерно наращивают свои позиции с мая. За это время фонды увеличили объем открытых коротких позиций более чем в 10 раз.

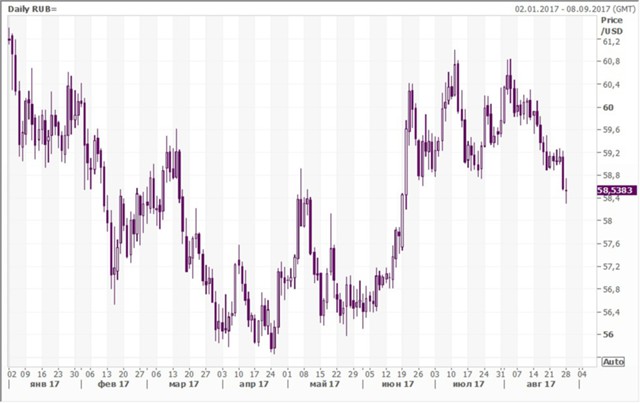

При этом, с начала августа рубль на локальном валютном рынке РФ взял курс на укрепление против американской валюты, пара USDRUB снизилась на 3%, с 60,36 руб. до 58,57 руб.

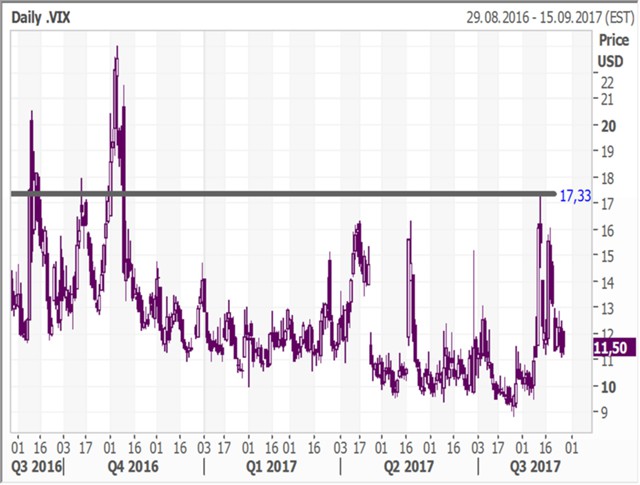

Возросший негатив по отношению к рублю во многом объясняется снижением аппетита к риску среди инвесторов на фоне разворачивающегося конфликта между КНДР и США. Индекс волатильности VIX, который является индикатором страха, подскочил до максимума с ноября 2016 г. после того, как над США повисла угроза ракетных ударов со стороны Северной Кореи.

Геополитические риски, обострение которых хотя бы теоретически могут привести к военным действиям, как правило, эмоционально отыгрываются рынком.

В таких случаях спрос на рисковые активы, а рубль относится именно к этой категории, резко снижается среди иностранных инвесторов, а спекулятивный капитал перетекает в так называемые «тихие гавани»: в золото, государственные облигации США и японскую иену. Отток спекулятивного капитала из рисковых активов на фоне возросших рисков обычно носит кратковременный характер, спрос возвращается, как только градус нервозности спадает.

С другой стороны, дисбаланс на валютном рынке могут спровоцировать обострение отношений с США, в частности введение нового блока антироссийских санкций, а также ухудшение внешнего фона и незапланированные рыночные «шоки». С учетом обозначенных рисков, ждем умеренной девальвации национальной валюты ближе к концу года, пара USDRUB вернется в диапазон 60-61 руб.

Анна Устинова, ведущий аналитик КИТ Финанс Брокер