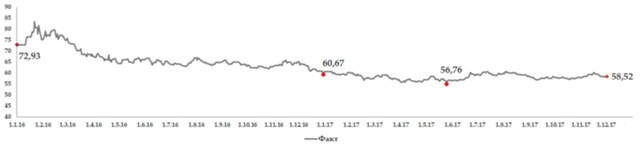

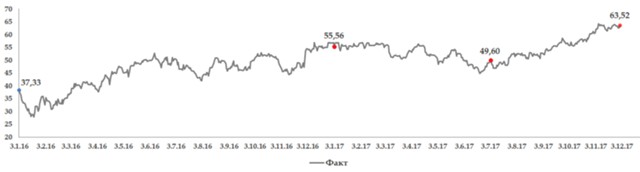

Валютный рынок демонстрирует активные движения с самого начала 2017 года. С марта-апреля 2016 года и до ноября 2017 года на мировых фондовых площадках разворачивался бычий тренд. За это время рубль вырос с 71руб/$ до 58 руб/$, а евро укрепился с 1,09 до 1,19 $/евро, цена нефти марки Brent подорожала с 38$/bbl до 63$/bbl.

До последнего момента времени над мировыми рынками витал девиз: «Risk-on». Другими словами, аппетит к риску был достаточно высок, и лучшим активом для инвестиций, по мнению участников рынка, были акции. Однако сейчас тренд кардинально изменился. О том, как это повлияет на валютный рынок и каких курсов ждать в декабре, рассказывает директор департамента операций на финансовых рынках СМП Банка Евгений Фенченко.

До последнего момента времени над мировыми рынками витал девиз: «Risk-on». Другими словами, аппетит к риску был достаточно высок, и лучшим активом для инвестиций, по мнению участников рынка, были акции. Однако сейчас тренд кардинально изменился. О том, как это повлияет на валютный рынок и каких курсов ждать в декабре, рассказывает директор департамента операций на финансовых рынках СМП Банка Евгений Фенченко.

С конца ноября обстановка на мировых рынках изменилась: примерно две трети мировых площадок сигнализируют о развертывании «медвежьего» тренд (впервые за последние 20 месяцев!), то есть глобальная мода Risk-on переключилась на моду Risk-off. Иными словами, в декабре глобальные аппетиты к риску существенно снизились, и наиболее удачными инструментами инвестирования вновь начали считаться облигации (главным образом, облигации США).

Мы полагаем, что определяющее влияние на динамику обменного курса рубля в декабре 2017г. и первые месяцы 2018г. окажут внешние факторы. В частности, глобальная мода Risk-off проявится в снижении цены нефти, росте доходностей долгосрочных облигаций развивающихся экономик (в том числе и российских рублевых облигаций), укрепления доллара США относительно всех валют развивающихся экономик.

Дополнительную силу доллару США придаст новый инфляционный импульс, который заставит ФРС США еще более агрессивно поднимать ставку в 2018г. В данном экономическом окружении рублю не избежать снижения как против доллара США, так и против евро.

Смена ценового режима для нефти?

Традиционный поддерживающий фактор для рубля – сырьевые цены. С февраля 2016г. по текущий момент цены на нефть выросли с 27 до 63$/bbl! Возможен ли рост цен до 70 $/bbl и что в этом свете ожидает российскую валюту? Остановимся на этом моменте подробнее.Мы верим, что с 2014 года на смену «монопольному» ценообразованию (этот режим действовал в 2005г-2014гг.) пришел режим конкурентного ценообразования (с 1985-2004гг. и с 2014г.). А в режиме конкурентного рынка цена на нефть Brent должна варьироваться в диапазоне до 50$/bbl. Удерживание цен в данном диапазоне не позволит «сланцевикам» США существенно нарастить добычу нефти, что, в свою очередь, позволило бы ОПЕК и, в частности, Саудовской Аравии сохранить долю на рынке.

Эту рациональную парадигму взял на вооружение в качестве долгосрочной стратегии после 2014 года министр нефтяной промышленности Саудовской Аравии Али Аль Наими.

Ситуация коренным образом изменилась в мае 2016 года, когда Али Аль Наими был отправлен в отставку наследным принцем Мухаммедом ибн Салманом. В результате изменения сырьевой политики государства существенное сокращение добычи нефти Саудовской Аравией и их ближайшими соседями (Кувейт и ОАЭ) было сделано в обмен на символическое сокращение добычи остальных участников ОПЕК и обещание от России не воспользоваться ситуацией для увеличения своей доли на рынке.

Усилия России и ОПЕК привели к тому, что цена на нефть выросла на 70% при сокращении добычи на 5% или менее процентов.

Отметим, что Россия и Иран, имеющие стратегические интересы в Сирии, Ираке, Йемене и Ливане, оказались в достаточно выигрышном положении. Имея более диверсифицированные экономики, Иран и Россия, получив импульс от высоких цен на нефть, будут еще более успешно противостоять провокационной внешней политики Саудовской Аравии.

Тем временем, США получит возможность еще более уменьшить зависимость от нефти Ближнего Востока, нарастив добычу сланцевой нефти.

Мы полагаем, что краткосрочная стратегия Мухаммеда ибн Салмана в скором времени нависнет дамокловым мечом над Саудовской Аравией, также как и над теми инвесторами, которые полагают, что цена на нефть будет и дальше расти.

Сигналом о развороте на рынке нефти может быть воцарение медвежьих настроений на мировых фондовых площадках (включение моды Risk–off). Воцарение медвежьих настроение на рынке нефти будет негативным сигналом для рубля и нейтральным – для евро.

Инфляционное давление и действия ФРС

На рынках сложилось спорное мнение, что инфляция в мировой экономике подавлена на продолжительный период времени, и дефляция прочно внедрилась в экономическую структуру.Между тем, инфляционный индикатор, рассчитываемый ФРС США (который учитывает также цены на активы), в ноябре равнялся 3% (пиковое значение за последние 12 лет!); индекс цен производителей (PPI) в Китае дал значение 7%; индекс цен производителей в Германии и Японии находится вблизи 3%. То есть речь идет о развертывании глобального инфляционного импульса, который окажет серьезное влияние на валютные рынки.

Пожалуй, самым «инфляционным» событием последних дней служит рассмотрение Сенатом США законопроекта о налоговой реформе в США. Опишем ключевые инфляционные эффекты данного законопроекта.

Госдолг вырастет, но денежная масса вырастет также

В случае принятия законопроекта о налоговой реформе дефицит федерального бюджета США вырастет в следующие 10 лет на $1,5 трлн.

Предполагается, что прирост долга будет профинансирован банковской системой: корпорации будут больше заимствовать у банков, благодаря налоговым послаблениям.

Спрос на кредиты вырастет, также как и предложение денег. Последний эффект можно трактовать как сильно инфляционный.

Потребительские цены вырастут

Сокращение налогового бремени корпораций позволит увеличить темп найма новой рабочей силы, что на довольно «плотном» рынке труда проявится в росте зарплат.

Последнее в свою очередь увеличит частный потребительский спрос, что приведет к росту потребительских цен.

Закон также подразумевает возможность получения премии домохозяйствами «с хорошим здоровьем», то есть теми домохозяйствами, которые не использую социальные медицинские полисы Obamacare.

Корпорации, ориентированные на внутренний рынок, резко увеличат инвестиции

Снижение налога на корпоративную прибыль с текущих 35% до 20% стимулирует рост инвестиций в США.

Последнее в свою очередь стимулирует спрос на кредиты, что приведет к росту предложения денег.

Это в конечном итоге породит дополнительный инфляционный импульс.

Корпорации, ориентированные на экспорт, будут более эффективно инвестировать свои сбережения

До сих пор корпорации, получающие прибыль за рубежом, имели возможность избежать налогообложения в США. До последнего времени «зарубежная» прибыль накапливалась на счетах оффшорных дочерних компаний; данная прибыль попадала только под налогообложение страны, где осуществлялась экономическая деятельность.

С момента вступления Закона в силу, корпорации, будут обязаны дополнительно выплачивать 10-12,5% зарубежной прибыли в казначейство США. Подобная мера будет стимулировать «репатриацию капиталов», то есть увеличение предложения денег. Последнее приведет к росту цен.

Таким образом, повсюду наблюдаются сигналы роста инфляционного давления. Текущее инфляционное окружение заставит ФРС более агрессивно повышать ставку, чем планировалось ранее (не три раза в 2018г., а 4-5 раз).

Более резкое увеличение ставки ФРС может спровоцировать нехватку долларовой ликвидности на мировых рынках. Последнее обусловит рост индекса доллара США, рубль будет снижать против американской валюты.

На валютный рынок в декабре будут существенно влиять темп развертывания медвежьего рынка на фондовых площадках, решение ФРС (12 декабря), принятие закона о налоговой реформе.