Кофейные фьючерсы за две недели подорожали на 30%. Фунт обжаренного зерна сейчас дороже $2. Последний раз такие цены были в 2014 году. Рынок акций довольно неожиданно реагирует на происходящее: кофейные бумаги растут, хотя компании ждут роста издержек. Посмотрим, как действовать в такой ситуации.

Коротко: как устроен рынок кофе

Бразилия производит арабику, самый ценный сорт кофе. На эту страну приходится 40% мирового урожая. С сильным отставанием от нее идут Колумбия и Вьетнам. Кофе растет в тропических регионах при средней годовой температуре около 30 градусов. В последние дни в штате Минас-Жерайс температура по ночам уходила ниже 10 градусов. Предварительно потери оценены в 7% урожая.

Крупнейший рынок сбыта кофейного зерна — США. Основные потребители сырья делятся на сети кофеен (два лидера это Starbucks и Dunkin' Donuts) и производителей напитков (лидируют J M Smucker и Keurig Dr Pepper).

Стоит также назвать европейскую Nestle и канадскую Restaurant Brands International (владеет Burger King и Tim Hortons), которые являются крупными покупателями кофейного сырья. Но в России их бумаги не торгуются. Весь мировой рынок кофе составляет порядка $100 млрд.

Как реагирует рынок акций

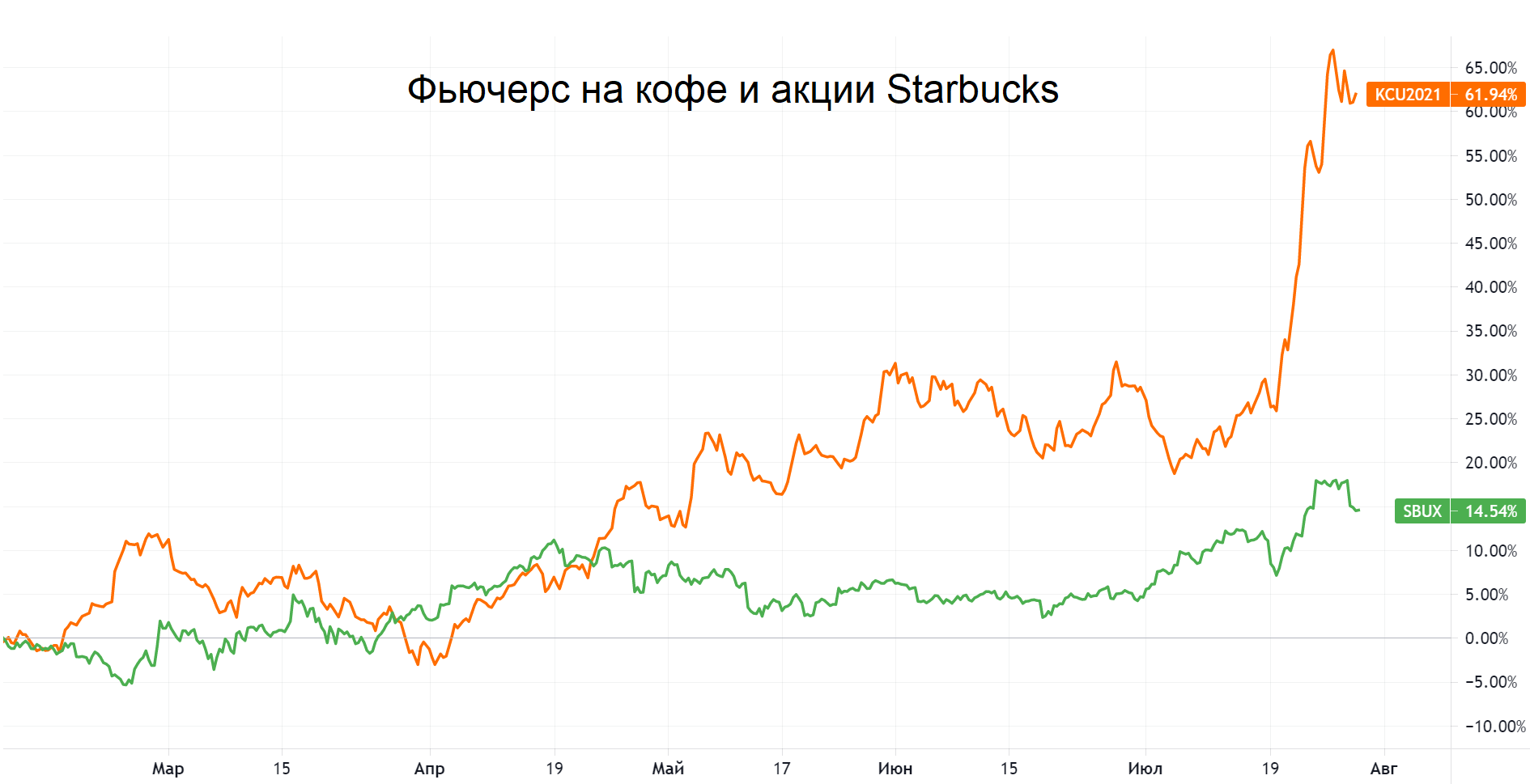

Фундаментально рост цен на кофе негативен для компаний, которые продают его в рознице. В своем последнем квартальном отчете в начале недели Starbucks сообщила о рисках дефицита сырья. Но рынок пока реагирует парадоксально: растут акции и поставщиков, и оптовых потребителей.

Наиболее яркую динамику можно увидеть в акциях индийской Tata Coffee (+34% с начала недели). Это крупнейший партнер Starbucks в Азии и основной производитель кофе в регионе. Бумага не торгуется отдельно в России, она входит в Tata Consumer Products (часть Tata Group). На СПБ Бирже есть родственная им Tata Motors.

Акции самой Starbucks, хотя и ведут себя в целом спокойнее, чем у поставщика, пока повторяют динамику фьючерсов на кофе. С начала года бумаги корпорации идут практически параллельно котировкам сырья. В последние недели, когда начался разгон цен, однотипные взлеты и падения заметны на обоих графиках.

Как это было в предыдущие годы

Цены на кофе далеко не впервые ведут себя так динамично. Для этого товара в принципе характерны резкие взлеты и падения с периодичностью раз в несколько лет. Так, на высоких пиках цены были в 2014 и 2011 гг., а на минимумах в 2013 и 2019 гг. Чаще всего это связано с урожайностью каждого конкретного лета.

Полезно посмотреть, как в предыдущие циклы вели себя бумаги основных ресторанных и розничных брендов. Для наблюдения берем три фишки, торгуемые на СПБ Бирже: Starbucks (ресторанный бизнес) Keurig Dr Pepper (производитель упакованных напитков, в том числе кофе) и J M Smucker (поставщик кофе для Dunkin' Donuts, но в линейке есть и упакованная продукция).

Берем данные за два предыдущих цикла: периоды максимально быстрого роста цен и наибольшего их падения, а также последние полгода, когда цены на кофе вновь растут. Смотрим динамику акций за период и сравниваем их с попарно.

Акции сети кофеен Starbucks заметно лучше растут в периоды падения цен на кофе и могут терять в динамике, когда сырье движется к ценовым пикам. Но строгой привязки к фьючерсу нет. Схожим образом себя ведут акции J M Smucker, только с меньшим размахом колебаний. Совсем мало зависит от сырьевых колебаний Keurig Dr Pepper.

Кому на самом деле выгоден дорогой кофе

В классическом понимании рынка при росте цен в плюсе производители товаров-субститутов (заменителей). Для северных стран это в первую очередь чай, который тоже содержит много кофеина, для южных и развитых рынков — энергетики.

Глобальный тренд на потребление искусственного кофеина и его аналогов сформировался еще в 1990-е. Сегодня рынок энергетиков оценивается в сумму более $50 млрд, он всего вполовину меньше рынка кофе и довольно жестко поделен между основными производителями.

Топ-3 бренда, которые имеют наибольшую долю в производстве и продаже энергетиков, это австрийский Red Bull (компания не публичная), американский Monster Beverage (торгуется на СПБ под тикером MNST, частично принадлежит Coca-Cola) и Rockstar (выкуплен в прошлом году PepsiCo).

Таким образом, у нас есть еще три фишки, которые можно оценить по степени реакции на кофейные цены. Но в данном случае они должны расти и падать вместе с сырьем: снижение спроса на кофе им выгодно.

Бумаги Coca-Cola действительно показывают позитивную реакцию на удорожание кофе, что отчасти может объясняться переходом спроса на альтернативные напитки в целом. Очень бурно отыгрывают рост кофе акции Monster Beverage и практически нейтрально ведет себя PepsiCo.

Основные выводы

Дорогой кофе на длинном горизонте это негативный фактор для Starbucks и J M Smucker, которые поставляют напиток в рознице. Но инвесторы закладывают сценарий роста выручки, полагая, что кофейни смогут использовать ситуацию как предлог для удорожания меню. Если сценарий не сработает, то акции кофеен могут оказаться под давлением по аналогии с картиной прежних лет.

Исторически позитивную динамику вместе с ростом цен на кофе показывает Coca-Cola и Monster Beverage. Нынешний взлет розничных цен на тонизирующие напитки может в очередной раз стать драйвером для продаж энергетиков. И инвесторы могут на этом сыграть.

БКС Мир инвестиций