Облигации США стали рискованнее бондов развивающихся стран в их нацвалюте, к такому выводу пришли в инвестиционной компании Aviva.

Долговые рынки развитых стран, в частности рынок трежерис США, сейчас подвержены гораздо большим рискам, чем рынки облигаций emerging marlets в национальной валюте, сказал в интервью агентству Bloomberg в Сингапуре Джеймс Макалевей, инвестиционный менеджер Aviva Investors по инструментам с фиксированной доходностью:

Долговые рынки развитых стран, в частности рынок трежерис США, сейчас подвержены гораздо большим рискам, чем рынки облигаций emerging marlets в национальной валюте, сказал в интервью агентству Bloomberg в Сингапуре Джеймс Макалевей, инвестиционный менеджер Aviva Investors по инструментам с фиксированной доходностью:

"Единственный серьезный риск не связан с развивающимися странами, он связан с рынками госбондов развитых государств. Постепенно меняется состав покупателей казначейских облигаций США: на смену ФРС и управляющим валютными резервами приходят американские инвесторы, стремящиеся к максимизации прибыли, включая пенсионные фонды, банки и страховые компании".

Это крайне интересное явление, отмечает эксперт. Aviva рассматривает недавнее падение облигаций развивающихся стран как возможность для формирование длинной позиции, то есть покупки дополнительных бумаг в свой портфель, только по более выгодной цене.

Макроэкономическая ситуация, темпы роста оказывают поддержку облигациям. Крупнейшие центробанки в свою очередь сохраняют мягкую денежно-кредитную политику, что позволяет инвесторам и спекулянтам прибегать к стратегии керри-трейд, то есть занимать в твердой валюте под низкую ставку (по стоимости более привлекательны бонды в национальной, чем в твердой валютах), а вкладывать в активы валют с более высокой ставкой.

Компания отдает предпочтение облигациям стран, где замедление инфляции носит структурный характер, например Индонезии, России и Бразилии. В России, как известно, инфляция находится на рекордно низких уровнях, а Центральный банк считает устойчивое достижение цели в 4% своей главной задачей.

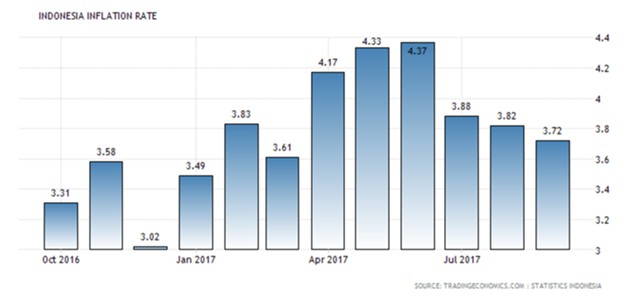

В Индонезии инфляция также снижается и находится ниже отметки 4%.

В Бразилии инфляция и вовсе находится на уровне 2,56%.

Кстати, инвестиционные фонды часто разбивают объекты инвестирования по группам. Эти группы есть даже среди развивающихся стран. Судя по всему, в российские бумаги вкладывают вместе с бразильскими. Такой вывод можно сделать из показателя корреляции рубля и реала.

Также достаточно высокая корреляция рубля наблюдается в паре с южноафриканским рэндом и турецкой лирой, однако в бразильской валютой она все же выше.

В целом же риски инвестиций в облигации развивающихся стран все же есть, это надо признать. Связан он в первую очередь с тем, что в этих бумагах очень много спекулятивного капитала, который в случае чего быстро выходит, вызывая признаки паники на рынках.

В целом же риски инвестиций в облигации развивающихся стран все же есть, это надо признать. Связан он в первую очередь с тем, что в этих бумагах очень много спекулятивного капитала, который в случае чего быстро выходит, вызывая признаки паники на рынках.