Изначально идея проведения центробанками интервенций на фондовых рынках рассматривалась как временная мера, однако со временем все зашло слишком далеко.

Складывается ощущение, что ЦБ просто не могут остановиться, а, может, обратного пути просто нет.  Один из главных покупателей акций - Национальный банк Швейцарии. За последние три месяца, завершившихся в сентябре, фондовые активы на балансе выросли на 1%. В конце июня показатель составлял $61,8 млрд, а в конце сентября уже $62,4 млрд. Такие данные приводит Bloomberg, основываясь на статистике Комиссии по ценным бумагам и биржам США.

Один из главных покупателей акций - Национальный банк Швейцарии. За последние три месяца, завершившихся в сентябре, фондовые активы на балансе выросли на 1%. В конце июня показатель составлял $61,8 млрд, а в конце сентября уже $62,4 млрд. Такие данные приводит Bloomberg, основываясь на статистике Комиссии по ценным бумагам и биржам США.

Сейчас ЦБ Швейцарии имеет доли в 2,5 тыс. компаний, зарегистрированных на территории США. Самые крупные из них Apple Inc., Microsoft Corp. и Exxon Mobil Corp.

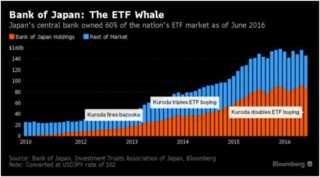

Еще интереснее выглядит ситуация с Банком Японии. ЦБ уже стал крупнейшим держателем акций на своем рынке, который, кстати, является третьим по величине в мире. Сейчас Банк Японии является одним из крупнейших держателей акций 81 компании из индекса Nikkei 225, а к концу следующего года, похоже, станет в 55 из них главным акционером. Напомним, глава Банка Японии Харухико Курода в октябре почти в два раза увеличил прогноз покупки регулятором различных ETF.

Еще интереснее выглядит ситуация с Банком Японии. ЦБ уже стал крупнейшим держателем акций на своем рынке, который, кстати, является третьим по величине в мире. Сейчас Банк Японии является одним из крупнейших держателей акций 81 компании из индекса Nikkei 225, а к концу следующего года, похоже, станет в 55 из них главным акционером. Напомним, глава Банка Японии Харухико Курода в октябре почти в два раза увеличил прогноз покупки регулятором различных ETF.

Да, японский ЦБ не покупает акции напрямую, а делает это путем покупки торгуемых фондов ETF, но в этом, по сути дела, никакой разницы нет. Банк Японии уже конкурирует с крупнейшими трейдерами и инвесторами, которых еще называют "китами". Так, например, в Yamaha Corp. регулятор является крупнейшим держателем акций. Его доля в компании через ETF оценивается в 5,9%.

Всего же Банку Японии по состоянию на конец июня принадлежало порядка 60% локальных ETF. Если верить докладу Ассоциации инвестиционных трастов, эта цифра в июле выросла до 62%.

Самое интересное заключается в том, что даже если грамотные экономисты выступают против такого вмешательства монетарных властей в экономику, большинство граждан все же поддерживают такие меры, хотя их абсурдность уже фактически доказана.

Что касается Федрезерва, то здесь Джанет Йеллен буквально недавно выступала с речью на эту тему. Она отметила, что в случае экономического спада ФРС могла бы помочь экономике путем покупки корпоративных облигаций и акций, однако на данный момент такая мера не рассматривается, к тому же это запрещено законом. Впрочем, законы имеют свойство меняться, и мы наглядно видели это в еврозоне и других регионах. Как говорится, была бы политическая воля.

Что касается Федрезерва, то здесь Джанет Йеллен буквально недавно выступала с речью на эту тему. Она отметила, что в случае экономического спада ФРС могла бы помочь экономике путем покупки корпоративных облигаций и акций, однако на данный момент такая мера не рассматривается, к тому же это запрещено законом. Впрочем, законы имеют свойство меняться, и мы наглядно видели это в еврозоне и других регионах. Как говорится, была бы политическая воля.

Для того чтобы изменить мнение, можно привести хотя бы несколько доводов. Во-первых, покупки центральными банками фондовых активов работают на очень узкий круг населения - самых богатых людей, которые и являются держателями этих акций.

Кроме того, если кто-то считает, что ЦБ могут беспрерывно покупать акции без угрозы для функционирования финансовых рынков, то эти эксперты могут смело расписаться в своем невежестве.

Ну и самое главное: если государство становится крупнейшим акционером компаний, это не что иное, как национализация, - то, что не удалось послевоенной Европе. Люди почему-то считают, что эти действия могут иметь позитивный характер, хотя на самом деле они несут в себе колоссальную угрозу.