На фоне сильнейшего кризиса в сегменте хедж-фондов появляются новые игроки, которым удается привлечь деньги инвесторов и получить поддержку даже от самых известных имен в индустрии, таких как Джордж Сорос.

Новые фонды в настоящее время стали основой для роста всего сектора, а большинство управляющих пришли из крупных компаний. Бывшие менеджеры BlueBay Asset Management Нейл Филлипс и Джонатан Файман привлекли почти $2 млрд, включая деньги от Сороса, пишет Bloomberg. Бывший управляющий Highbridge Capital Management Джон Айлвард получил около $300 млн от Paloma, чтобы запустить свой кредитный фонд.

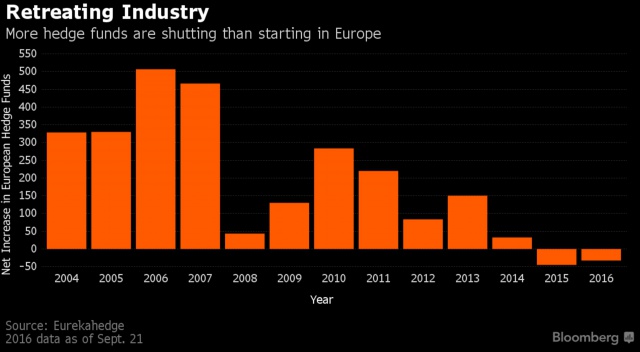

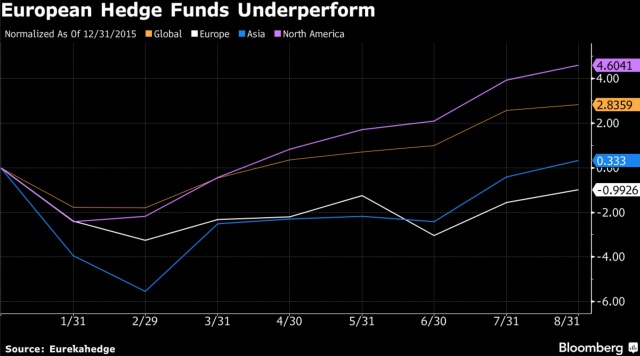

Низкая доходность и ужесточение нормативных требований, а также нежелание инвесторов выделять капитал привели к большому числу закрытий фондов в Европе с 2015 г.

Инвесторы также не были довольны высокими сборами: хедж-фонды традиционно берут 2% от размера активов, даже если доходность оказалась отрицательной. В результате с начала года около 530 хедж-фондов в регионе просто закрылись. Сейчас в секторе огромное количество фондов, которые управляют суммами менее $100 млн, и они очень стараются остаться на плаву. При этом многие качественные управляющие стараются показать максимальные результаты, так как сейчас для них открыты многие возможности.

Крупные фонды и известные управляющие стали "супербольшими", поэтому небольшие компания стараются занять свободные ниши. Управляющие, работающие в команде, где размер инвестиций достигает десятков миллиардов долларов, готовы уйти в новый фонд, где сумма составляет пару сотен миллионов долларов. Так, например, поступил Марчелло Суллусти, который покинул "Эгертонском Capital", управляющий активами на $14,6 млрд, чтобы перейти в фонд, делающий ставку на акции, но привлекший только $200 млн.

Крупные фонды и известные управляющие стали "супербольшими", поэтому небольшие компания стараются занять свободные ниши. Управляющие, работающие в команде, где размер инвестиций достигает десятков миллиардов долларов, готовы уйти в новый фонд, где сумма составляет пару сотен миллионов долларов. Так, например, поступил Марчелло Суллусти, который покинул "Эгертонском Capital", управляющий активами на $14,6 млрд, чтобы перейти в фонд, делающий ставку на акции, но привлекший только $200 млн.

Подобных стартапов в мире хедж-фондов становится все больше, а некоторые смогли привлечь миллиарды, как Glen Point Capital, куда вложил деньги Сорос. Эта новость сама по себе способна возродить сектор, так как теперь новые инвесторы более активно начнут вкладывать в молодые хедж-фонды.

В августе хедж-фонды с активами менее $1 млрд получили чистый приток в размере $4,2 млрд, это более чем вдвое превышает показатель по крупным фондам, чей размер активов под управлением более $1 млрд.

Управляющие небольших фондов имеют больше свободы, они готовы к рисковым стратегиям и могут их реализовать, так как у крупных компаний всегда есть ограничения в виде акционеров и руководителей, которые требуют безопасной торговли.

Управляющие небольших фондов имеют больше свободы, они готовы к рисковым стратегиям и могут их реализовать, так как у крупных компаний всегда есть ограничения в виде акционеров и руководителей, которые требуют безопасной торговли.