Отскок в акциях крупнейшего банка Европы завершился, после чего акции обновили новые исторические минимумы. За последние несколько дней капитализация Deutsche Bank рухнула еще на 20%.

На какое-то время имя Deutsche Bank перестало появляться на полосах информагентств, пока Минюст США не заявил о требованиях по уплате штрафа в $14 млрд. Инвесторы тут же вспомнили, что банк имеет забалансовые обязательства в деривативах условной стоимостью $42 трлн. Каким бы образом не производились расчеты, банку все равно очень сильно не хватает капитала. Конечно, в самом Deutsche Bank стали действовать несколько иначе. Так, например, в отчетности за 2016 г. банк не раскрывает детальную информацию по своему портфелю деривативов. Однако дает инвесторам информацию, согласно которой положительная стоимость позиций в деривативах за балансом банка составляет 615 млрд евро, а чистая положительная стоимость – около 18 млрд евро.

Но почему-то эта информация никого не убедила в том, что с банком все в порядке. Почему?

Zerohedge приводит наблюдения одного из экспертов, который давно следит за отчетностью Deutsche Bank.

Под конец 2014 г. общая условная стоимость этих позиций составляла 52 трлн евро. Положительная стоимость позиций в деривативах, числящихся за балансом банка, составляла примерно 630 млрд евро.

В конце 2015 г. общая условная стоимость позиций сократилась до 42 трлн евро. Положительная стоимость позиций в деривативах составила 515 млрд евро, а общий объем активов, числящихся на балансе банка, был равен 1 629 трлн евро.

Таким образом, в течение 2015 г. объем деривативов (по условной стоимости) сократился на 10 трлн евро, или на 19%.

По состоянию на 30 июня 2016 г. DB не раскрыл условную стоимость позиций, но сообщил о том, что положительная стоимость позиций увеличилась до 615 млрд евро. Общий объем активов на балансе банка вырос до 1,8 трлн евро.

Между тем, чистая положительная стоимость портфеля деривативов осталась неизменной: около 18 млрд евро.

Нельзя исключать, что Deutsche Bank избавился от деривативов на сумму 10 трлн евро перед окончанием 2015 г., а затем после Нового года вписал их на забалансовые счета.

Другой эксперт заявил, что не удивится, если окажется, что Deutsche Bank сгружает риски баланса в деривативы. Это очень распространенная уловка, применяемая для того, чтобы улучшить внешний вид баланса. Goldman Sachs в свое время помогал делать то же самое Греции.

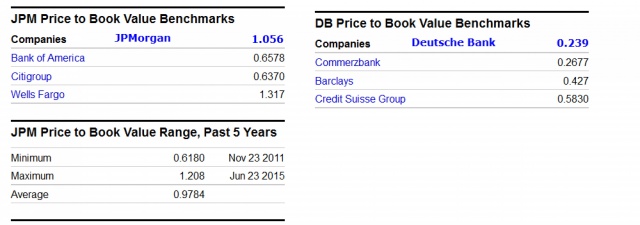

Главное, что рынок во все эти манипуляции не верит. Достаточно взглянуть на отношение стоимости банка к балансовой стоимости. У Deutsche Bank она самая низкая по сравнению с европейскими банками - и тем более американскими.